I derivati finanziari sono dei prodotti commercializzabili sui mercati il cui valore deriva dall’andamento futuro di un sottostante a cui fanno riferimento.

L’attività, ovvero l’evento, che può essere di qualsiasi natura o genere, costituisce il “sottostante” del prodotto derivato.

Solitamente questi asset vengono utilizzati per 3 principali motivi:

- ridurre il rischio di un portafoglio in campo finanziario (copertura o “hedging”);

- speculazione, prendendo posizione in essi al fine di trarre guadagno;

- i trader commerciali (commercial) utilizzano i derivati finanziari per proteggere le loro attività da movimenti repentini dei prezzi.

Per esempio, i produttori agricoli vogliono ridurre al minimo il rischio di variazione dei prezzi delle materie prime o le banche, le quali cercano di proteggersi da improvvise variazioni di prezzo delle valute o di altri beni, sono considerate scambiabili sul mercato.

Il loro valore varia in connessione all’andamento del sottostante rappresentata da una funzione matematica.

Contratti a termine

Sono dei contratti che prevedono la consegna del bene del contratto ad un certo prezzo e a una data prestabilita.

Le variazioni del valore del sottostante determinato il rischio/rendimento del contratto sia dell’acquirente che del venditore.

I rischi possono essere:

- per l’acquirente: deprezzamento del bene, perché è tenuto a pagare un certo prezzo già fissato mentre il valore del sottostante potrebbe diminuire;

- per il venditore: il rischio è insito nel possibile apprezzamento del sottostante del contratto.

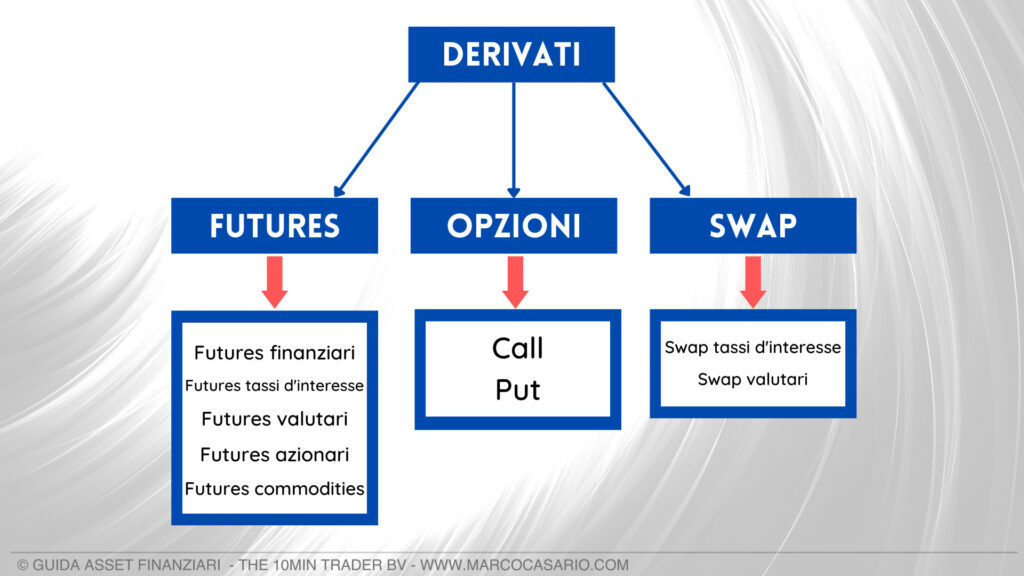

I contratti a termine si dividono in:

- Futures, commercializzabili sui mercati regolamentati e standardizzati per scadenza, dimensione, oggetto e regole di scambio;

- Forward, commercializzabili al di fuori dai mercati regolamentati.

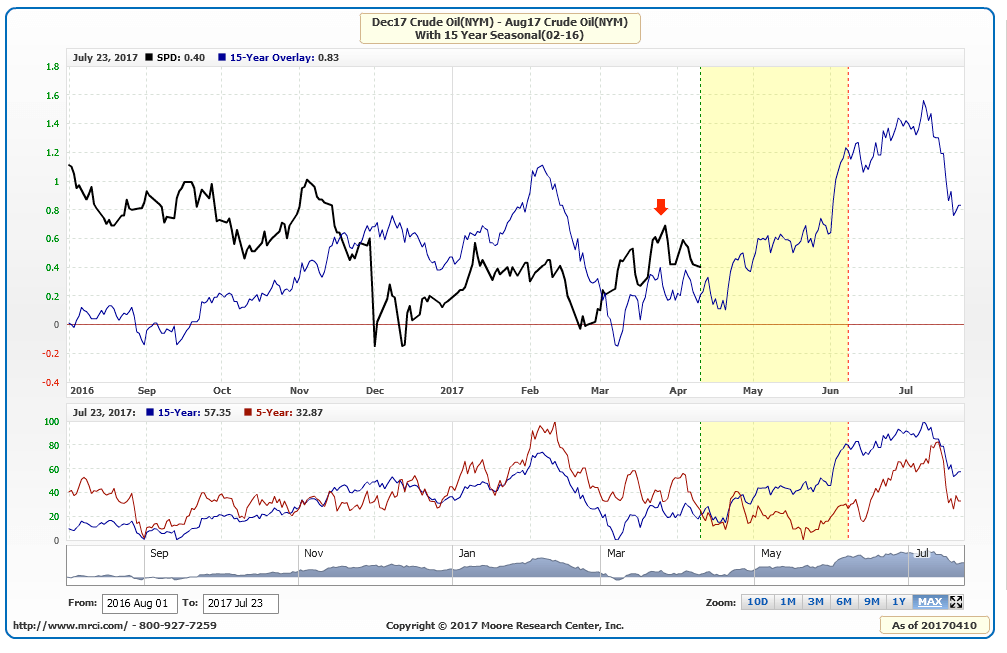

Un metodo di trading che utilizza il differenziale tra 2 o più contratti future è lo spread trading, che prevede l’acquisto di un titolo e contemporaneamente la vendita di un altro, solitamente correlato. Viene definito quindi spread trading a 2 o più gambe, dove per gambe si intendono i contratti future commercializzati.

Questa tipologia di contrattazione prevede lo scambio di future di materie prime, ma spesso può avere come sottostanti anche future valutari.

Esistono 3 tipi di spread trading:

- Spread intracommodity, che riguarda la contrattazione di titoli di diverse scadenze ma dello stesso sottostante. In pratica prevede l’acquisto di un future e nel contempo la vendita di un altro future.

- Spread intercommodity, prevede la combinazione di future di diversi sottostanti. Spesso, pur trattandosi di sottostanti differenti, si utilizzano le stesse scadenze.

- Spread intermaket, composto dalla contrattazione di future di sottostanti di diversa natura e quotati in mercati differenti.

Swap

Attraverso gli swap due controparti possono decidere di scambiarsi flussi di pagamenti in date prestabilite e l’ammontare è determinato in relazione ad un sottostante.

Sono scambiati OTC (Over the Counter) quindi al di fuori dei mercati regolamentati.

Quali sono le tipologie di swap esistenti?

- Interest Rate Swap, dove due controparti si scambiano periodicamente pagamenti di interessi calcolati sul capitale nozionale di riferimento (i Plain Vanilla Swap sono i più utilizzati).

- Credit Default Swap (CDS), contratti che prevedono, a fronte di pagamenti periodici da parte di un compratore al venditore, una protezione dal rischio di un determinato sottostante o di un portafoglio. Sono diventati famosi soprattutto perché hanno giocato un ruolo molto importante durante la Grande Crisi Finanziaria del 2007.

- Currency Swap, in cui due controparti si scambiano capitale e interessi in due valute differenti.

Opzioni

L’opzione attribuisce il diritto, ma non l’obbligo, a comprare o vendere una certa quantità, ad una data e prezzo stabilito, di un determinato sottostante.

Le CALL si utilizzano durante l’acquisto di opzioni mentre le PUT alla vendita.

Il prezzo prefissato viene definito “strike price” e avviene entro una certa data (scadenza o maturità dell’opzione).

Il sottostante, che viene scambiato su mercati regolamentati e con quotazioni pubbliche, può riguardare:

- asset finanziari, come azioni, obbligazioni, valute e altri strumenti (anche derivati stessi);

- merce, come le commodities;

Il ricavo derivante dalle opzioni consiste, nelle CALL, dalla differenza del prezzo spot del sottostante e il prezzo d’esercizio dell’opzione; nelle PUT nella differenza del prezzo d’esercizio con il prezzo spot.

Strumenti Strutturati

Gli strumenti strutturati sono derivati finanziari che combinano le obbligazioni con un prodotto derivato, di solito opzioni.

La combinazione di obbligazioni e opzioni permette di proteggere il capitale investito attraverso l’andamento dei sottostanti finanziari (azioni, commodities, tassi d’interesse) cui le opzioni sono riferite.

La parte obbligazionaria può essere composta da titoli con cedola o zero coupon.

Obbligazioni Convertibili

Le obbligazioni convertibili sono dei prodotti finanziari che possono essere inseriti nel mezzo tra un’obbligazione e un’azione.

Il possessore può infatti scegliere se rimanere creditore di una società (mantenendo l’obbligazione) o se convertirla in azione, diventando un’azionista.

La possibilità di conversione dell’obbligazione viene implicitamente venduta al creditore e il titolo ha un rendimento inferiore ad un’obbligazione di pari caratteristiche.

La differenza di rendimento è dovuta proprio alla possibilità di convertire in azione.

Certificati

I certificati sono prodotti finanziari che permettono di prendere posizione su un’attività quale azione, indice azionario, valuta, commodities o tasso d’interesse.

Sono nati verso la fine degli anni 80 in Germania e con l’inizio del nuovo millennio hanno preso rapidamente piede anche in Italia.

Sono strumenti derivati cartolarizzati emessi da banche d’investimento e permettono ai clienti di affrontare diversi scenari di mercato.

Sono quindi prodotti che contengono strategie in opzioni studiate dall’emittente e consentono di proteggersi da eventuali ribassi di mercato, attraverso il flusso di pagamenti di cedole.

Acquistando dei certificati è possibile investire in diversi strumenti, in quanto essi possono contenere ETF, azioni, indici, commodities, valute e futures.

CFD (Contratti per Differenza)

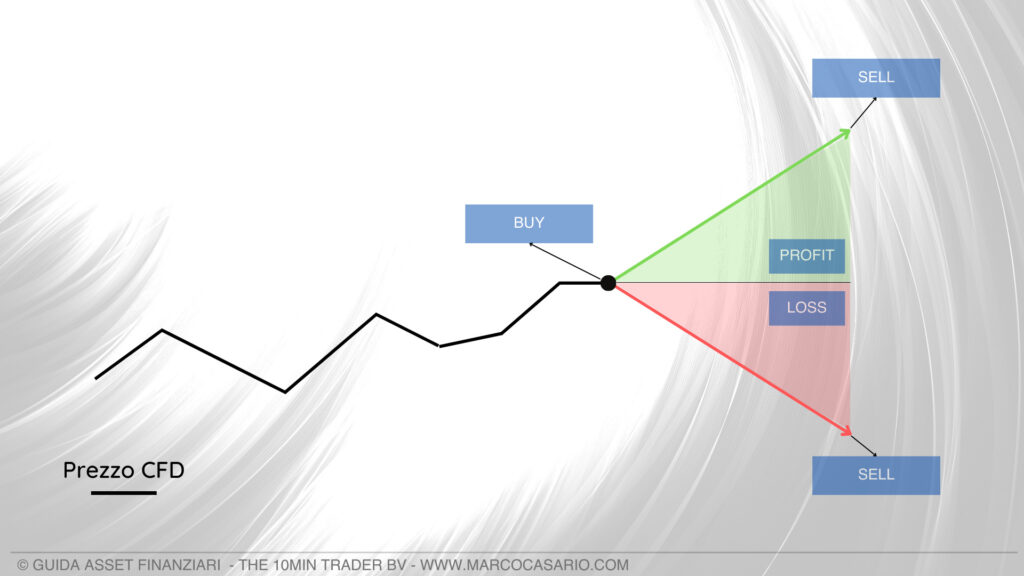

Un contratto per differenza è un contratto in base al quale il venditore e l’acquirente regolano la differenza tra il valore corrente del bene sottostante e il suo valore al momento in cui il contratto è stipulato. Sono prodotti finanziari derivati, in quanto il valore “deriva” dal sottostante che rappresentano.

Il compratore, in pratica, può decidere di acquistare o vendere allo scoperto uno strumento (azione, obbligazione, indice, cripto ecc) senza possederlo realmente, ma contrattando un derivato che rispecchia il valore reale del sottostante.

Caratteristiche dei CFD

Questi strumenti hanno diverse caratteristiche che sono importanti da tenere in considerazione. Queste sono:

- leva finanziaria. Il CFD incorpora l’effetto leva, il quale amplifica in positivo e in negativo le performance. Attraverso il margine richiesto dal broker, l’investitore può esporsi in maniera più elevata rispetto al suo capitale. Il margine è spesso influenzato da liquidità del sottostante, capitalizzazione e volatilità.

- costi di finanziamento. Sono tassi “negativi” che il broker impone per il fatto che stia finanziando la controparte attraverso la leva. Spesso è chiamato overnight, perché viene applicato se il contratto rimane aperto durante la notte. Anche questo, come il margine, può variare a seconda del sottostante.

- dividendi. Come le azioni, anche i CFD ricevono i dividendi, riportando anche le stesse oscillazioni dei prezzi durante lo stacco.