Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Che cos’è il Gamma squeeze?

Il gamma squeeze è un esempio estremo in cui l’attività di acquisto degli investitori costringe il prezzo di un’azione a salire bruscamente. E’ associato al trading di opzioni e può diventare problematico per gli investitori che non ne comprendono il funzionamento. In questo post vedremo nel dettaglio che cos’è il gamma squeeze, quali sono le sue cause e come funziona.

Che cos’è il gamma squeeze?

Il gamma squeeze può verificarsi quando c’è un’attività di acquisto diffusa di opzioni call a breve scadenza per un particolare titolo. Ciò può effettivamente creare una spirale ascendente in cui l’acquisto di call innesca prezzi delle azioni sempre più elevati.

Gamma è una delle “greche” delle opzioni, ovvero un insieme di parametri utilizzati per descrivere varie posizioni nel trading di opzioni.

Delta, ad esempio, spiega come il tasso di variazione del prezzo di un’opzione corrisponda alla variazione del prezzo del titolo sottostante. Gamma è correlata al delta, in quanto misura come quest’ultimo cambia quando il prezzo di un’azione si sposta verso l’alto o verso il basso.

Insieme alle altre greche, possono essere usate insieme per determinare cosa può accadere al prezzo di un’azione nel tempo.

Come funziona il gamma squeeze?

Il valore di un’opzione call aumenta quando il sottostante a cui è associato aumenta di valore. I market maker, che vendono le opzioni call a chi le acquista, si trovano ad avere una posizione short sul sottostante.

Per proteggersi dalla loro posizione short, i market maker sono costretti ad acquistare il sottostante in quanto devono mantenere una posizione neutrale.

Gli investitori che hanno acquistato opzioni call e vendono a prezzi più alti possono fare profitti considerevoli. I market maker invece possono subire perdite significative.

Le cause del gamma squeeze

Le compressioni gamma possono verificarsi a seguito di speculazioni diffuse sulla direzione del prezzo di un sottostante. Uno degli esempi più famosi di gamma squeeze è avvenuto sulle “meme stocks” più famose, Game Stop e AMC.

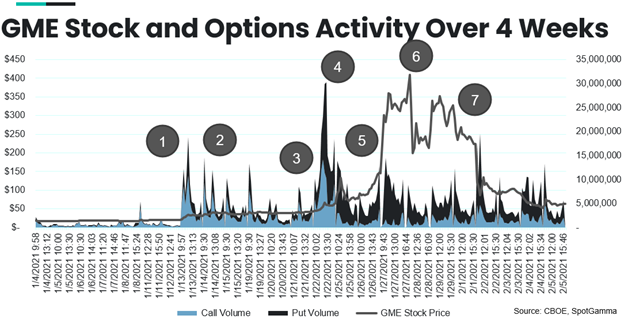

In un periodo di tempo relativamente breve, GME è aumentata di oltre il 400%, grazie al coordinamento degli investitori retail che si sono accordati per far salire il prezzo. Gli hedge fund detenevano posizioni short sul titolo.

L’aumento del prezzo ha attirato ulteriore speculazione. Ciò ha messo i market maker nella posizione di dover acquistare azioni aggiuntive per proteggersi. Gli hedge fund che erano short sul titolo sono stati infine costretti a chiudere le loro posizioni, vittime di un vero e proprio short squeeze.

Cosa significano i gamma squeeze per gli investitori?

Una compressione gamma potrebbe rappresentare un’opportunità per gli investitori, ma può anche essere rischiosa. Possono durare giorni o settimane oppure esaurirsi molto rapidamente. Per questo motivo, la tempistica gioca un ruolo importante nel determinare un profitto o una perdita per il tuo portafoglio.

Una volta che uno short squeeze raggiunge il suo picco, le inversioni di prezzo possono verificarsi molto rapidamente. Per questo motivo, le opzioni non sono adatte a tutti gli investitori.

Il gamma squeeze su GameStop fornisce un ottimo esempio di quanto sia importante il tempismo quando si tenta di trarre vantaggio da questo tipo di situazione.