I mercati resistono, ma qualcosa sta cambiando: ecco cosa dicono i dati

🇺🇸 USA – Inflazione più bassa, ma l’economia rallenta Negli Stati Uniti i dati di novembre raccontano un’economia che si sta raffreddando senza però fermarsi di colpo. L’inflazione continua a scendere: il CPI è al 2,7% su base annua e il dato core al 2,6%,

Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

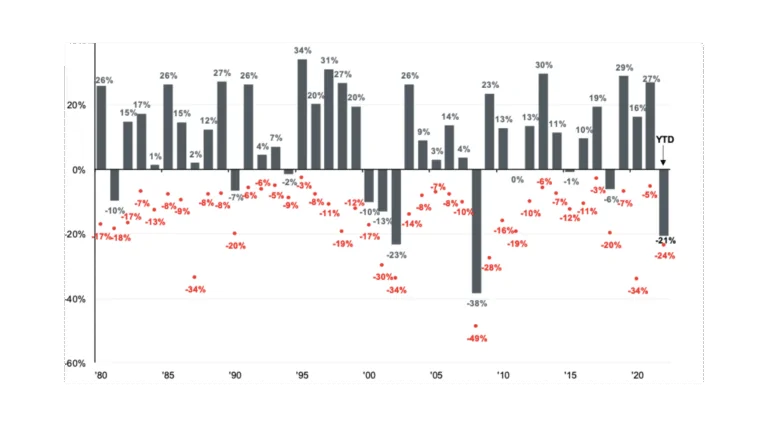

Investire meglio del 99%: la mappa mentale che ti manca

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

Gli Indicatori di Analisi Tecnica – Lezione 6: Le Bande di Bollinger

Le bande di Bollinger sono degli strumenti di analisi tecnica caratterizzate da tre linee, una media mobile semplice e una banda superiore e inferiore. Le bande superiore e inferiore si trovano in genere a 2 deviazioni standard dalla media mobile semplice, ma possono essere modificate. La deviazione standard è una misura matematica della varianza media. Per un dato set di dati, la deviazione standard misura come i numeri sono sparsi da un valore medio. L’indicatore è stato sviluppato da John Bollinger per identificare correttamente quando un asset è ipervenduto o ipercomprato.

A cosa servono le bande di Bollinger?

Molti trader ritengono che più i prezzi si avvicinano alla fascia superiore, più il mercato è ipercomprato. Allo stesso modo, più i prezzi si avvicinano alla fascia inferiore, più il mercato è ipervenduto. Poiché la deviazione standard è una misura della volatilità, quando i mercati diventano più volatili le bande si allargano e si contraggono nei periodi meno volatili.

Lo “squeeze” delle bande

La compressione, ovvero quando la bande si avvicinano, è il concetto centrale delle bande di Bollinger. Essa segnala un periodo di bassa volatilità ed è considerato dai trader un potenziale segnale di un imminente aumento di volatilità.

Al contrario, più le bande si allontanano, maggiore è la probabilità di una diminuzione della volatilità. Tuttavia, queste condizioni non sono segnali di trading. Le fasce non danno alcuna indicazione su quando potrebbe avvenire il cambiamento o in quale direzione potrebbe muoversi il prezzo.

I breakout

Circa il 90% della price action si sviluppa tra le due bande. Qualsiasi breakout sopra o sotto le bande è un evento importante ma non rappresenta un segnale di trading. L’errore che la maggior parte dei trader fa è credere che quando il prezzo raggiunge o supera una delle bande sia un segnale di inversione o mean reversion. I breakout non forniscono alcun indizio sulla direzione e l’entità del movimento futuro dei prezzi.

I limiti delle bande di Bollinger

Le Bollinger bands non sono un sistema di trading autonomo. Sono semplicemente un indicatore progettato per fornire ai trader informazioni sulla volatilità dei prezzi. John Bollinger suggerisce di utilizzarli con altri due o tre indicatori non correlati.

Poiché sono calcolati da una media mobile, l’indicatore pesa i dati sui prezzi più vecchi e quelli più recenti allo stesso modo. Ciò significa che le nuove informazioni possono essere diluite da dati obsoleti. Inoltre, l’uso della media mobile a 20 periodi e delle 2 deviazioni standard potrebbe non funzionare in ogni situazione.