Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

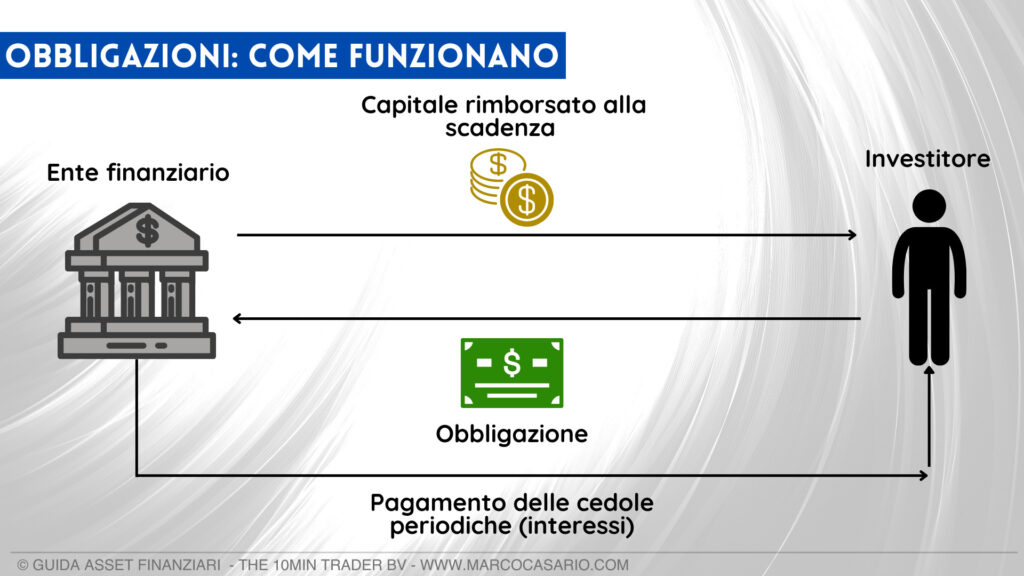

Modulo 4: Le Obbligazioni

Le obbligazioni sono dei titoli di debito (per la controparte emittente) e di credito (per la parte che le acquista).

Rappresentano una parte del debito di una società, uno stato, un comune o qualunque altro soggetto economico/giuridico possa emetterli.

Le obbligazioni prevedono il rimborso, alla fine del termine prestabilito, della quota investita dal creditore, maggiorati di interessi periodici che rappresentano il guadagno dell’investitore.

A livello societario, ricercare capitali tra gli investitori e risparmiatori privati è conveniente perché i tassi d’interesse applicati come remunerazione sono decisamente più bassi rispetto a quelli applicati dai prestiti bancari.

D’altra parte, per l’investitore diventa conveniente “bloccare” i suoi capitali in obbligazioni piuttosto che tenerli fermi sul conto corrente, perché beneficia di interessi periodici.

Come sono composte le obbligazioni?

I titoli di debito obbligazionari sono composti da 4 componenti:

- il prezzo dell’attività finanziaria (valore nominale);

- la cedola (il tasso d’interesse) .Essi hanno una correlazione inversa, in quanto all’aumentare del prezzo il rendimento scende e viceversa;

- la data di emissione;

- la data di maturità.

Esempio

Supponiamo di aver comprato un titolo di stato emesso alla pari a 100 euro con un tasso d’interesse fisso del 10%. L’obbligazione pagherà quindi 10 euro di interessi.

Se nel futuro l’obbligazione dovesse perdere valore e arrivare a 70 euro perché gli investitori le stanno vendendo, probabilmente impauriti per le condizioni finanziarie dello stato, l’obbligazione pagherà sempre 10 euro di interessi che non rappresenterà più il 10% ma bensì il 14,3%.

Il valore nominale dell’obbligazione, in questo caso, ha perso il 30%.

Quali tipologie di obbligazioni esistono?

Esistono diversi tipi di obbligazioni sui mercati.

In particolare, le più famose e rilevanti sono:

- zero coupon, caratterizzata dall’assenza di cedole per tutta la vita dell’obbligazione. L’investitore verrà remunerato del capitale e dell’interesse direttamente alla scadenza. Solitamente sono di breve durata, non superiore ai 12 mesi (come nel caso dei BOT italiani).

- rendita perpetua, ovvero bond senza scadenza e senza il rimborso del capitale finale. Garantisce quindi un’entrata tramite interessi continuativi, senza scadenza e di solito il tasso d’interesse è più alto rispetto ad altre obbligazioni. Difficilmente vengono collocati a investitori retail, anche perché il taglio minimo parte da 100.000 euro.

- tasso fisso e variabile. Nel primo caso il tasso d’interesse rimane appunto fisso per tutta la durata dell’obbligazione. Le obbligazioni a tasso variabile vedono invece fluttuare il rendimento in base alla condizione dei tassi d’interesse di mercato.

- strutturate, composte da un’obbligazione a tasso fisso o variabile e un contratto derivato. La remunerazione non sarà legata solo all’andamento del titolo di debito ma anche dal contratto sottostante.

- subordinate, che possono vantare in caso di fallimento dell’emittente, di una remunerazione solo dopo la liquidazione agli obbligazionisti ordinari. Ovviamente il rendimento va di pari passo con il rischio, perciò questi titoli pagano cedole decisamente più alte.

- convertibili, il cui creditore può decidere, dopo un certo lasso di tempo, di convertire le sue obbligazioni in azioni della società.

Quali sono i rischi delle obbligazioni?

Nonostante le obbligazioni vengano spesso dipinte come “safe asset”, non sono esenti da rischi di mercato.

Vengono infatti classificate con un rating qualitativo, da quelle più sicure dette “investment grade“ (solitamente titoli di stato di economie avanzate e solide, oppure di grandi società che negli anni hanno mostrato solidità finanziaria) fino a quelle più speculative, chiamate “high yield” (emessi da stati in difficoltà economica o società con scarsa solidità finanziaria).

Come detto in precedenza, maggior rischio significa rendimento più elevato; le obbligazioni high yield hanno infatti un tasso d’interesse maggiore rispetto a quelle investment grade, proprio perché il soggetto emittente è considerato rischioso a livello creditizio.

Il 1° rischio è quindi quello di non ricevere la remunerazione del capitale investito.

Il 2° rischio è quello della volatilità dei tassi d’interesse dell’obbligazione.

Detenendo titoli con rendimenti variabili, il processo di aumento o taglio dei tassi da parte delle banche centrali interverrà su domanda e offerta dei bond, facendo quindi oscillare valore e rendimento dell’attività finanziaria.

Un aumento dei tassi farà sì che sul mercato si possano trovare obbligazioni più vantaggiose di quella in nostro possesso con la conseguenza che per venderla dovremo accontentarci di un prezzo minore.

Ovviamente se i tassi dovessero scendere vale il concetto opposto.

Titoli di Stato

I Titoli di Stato o obbligazioni governative sono titoli di debito emessi da un ente pubblico o governo di un Paese per finanziare la spesa pubblica.

L’investitore presta quindi il suo capitale allo Stato, che dovrà impegnarsi a pagare regolarmente le cedole e restituire la somma di denaro alla scadenza dell’obbligazione.

Esistono diverse tipologie di bond governative, spesso contraddistinte da differenze di durata, dal mese ai 30 anni; maggiore è la maturità, più alto è iul rendimento.

Proprio come le azioni gli investitori possono decidere di vendere sul mercato il titolo ad altri investitori.

Le obbligazioni governative sono spesso considerate prive di rischio perché lo Stato ha possibilità di stampa di moneta per ripagare i debiti.

Tuttavia, i rischi ci sono e possono essere diversi come quello di un debito pubblico insostenibile, dei tassi d’interesse e dell’inflazione.

Nel complesso, i rendimenti delle obbligazioni statali sono minori rispetto alle controparti societarie.

Obbligazioni societarie

I corporate bond sono titoli di debito emessi da società private, le quali per attirare capitali di finanziamento non ricorrono all’emissione di azioni ma piazzano sul mercato obbligazioni.

Funzionano in gran parte nello stesso modo delle obbligazioni statali, ma si differenziano per durata e rendimento.

Le differenze da considerare sono anche i livelli di liquidità che contraddistinguono questi due tipi di obbligazioni, oltre che il taglio minimo; mentre i bond governativi richiedono solitamente un investimento minimo di 1000 euro, per quelle societarie si parte da 50.000 euro.

Sono quindi spesso relegate a investitori con grande liquidità.

Non da meno è l’aspetto fiscale.

In Italia la pressione fiscale sui corporate bond è del 26%, come qualsiasi altro asset finanziario. Per le obbligazioni governative italiane la % scende al 12.5%.