Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Battere il Mercato: l’alfa negli investimenti

L’alfa negli investimenti è un termine usato per descrivere la capacità di “battere il mercato”. Spesso viene chiamato “rendimento in eccesso” o “tasso di rendimento anomalo”. Con questi termini si fa riferimento alla teoria dei mercati efficienti, secondo cui non è possibile guadagnare più del mercato. Frequentemente la parola alfa si utilizza insieme a beta, che serve invece a misura la volatilità o il rischio complessivo del mercato.

A cosa serve l’alfa?

L’alfa è utilizzato per misurare la performance di una strategia, di un portafoglio o di un investimento. Solitamente si misura la performance rispetto a un indice di mercato, che viene preso come benchmark di riferimento.

Il rendimento in eccesso di un investimento rispetto al rendimento del benchmark rappresenta l’alfa dell’investimento.

La formula per calcolare l’alfa

L’alfa può essere positivo o negativo ed è uno dei cinque parametri usati per definire il rischio di un investimento. Gli altri sono il beta, la deviazione standard, r-quadrato e lo sharpe ratio. Tutti questi indicatori statistici servono a aiutare gli investitori a determinare il profilo di rischio di un investimento.

Come funziona l’alfa negli investimenti?

Generare alfa è l’obiettivo dei gestori di portafogli attivi. Poiché l’alfa rappresenta la performance di un portafoglio rispetto a un benchmark, spesso si ritiene che rappresenti il valore che un gestore di portafoglio aggiunge o sottrae dal rendimento di un fondo.

In altre parole, l’alfa è il ritorno su un investimento che non dipende da un movimento generale del mercato ma dalle skills dell’asset manager. Di conseguenza, se l’alfa è uguale a zero, il portafoglio o il fondo sta avendo la stessa performance dell’indice di riferimento. Significa quindi che il gestore non ha aggiunto o sottratto alcun valore rispetto al mercato.

Il concetto di alfa è diventato più popolare con l’avvento dei fondi smart beta. Questi fondi hanno lo scopo di migliorare la performance di un portafoglio che replica un sottoinsieme del mercato.

Active investing vs passive investing

La maggior parte delle volte i gestori attivi non riescono a battere gli indici benchmark. Questo avviene in parte a causa della crescente sfiducia nella consulenza finanziaria tradizionale. Le commissioni addebitate dai consulenti finanziari influiscono negativamente sul passaggio da attivo a passivo. A lungo andare le commissioni possono impattare sui rendimenti e la generazione di alfa.

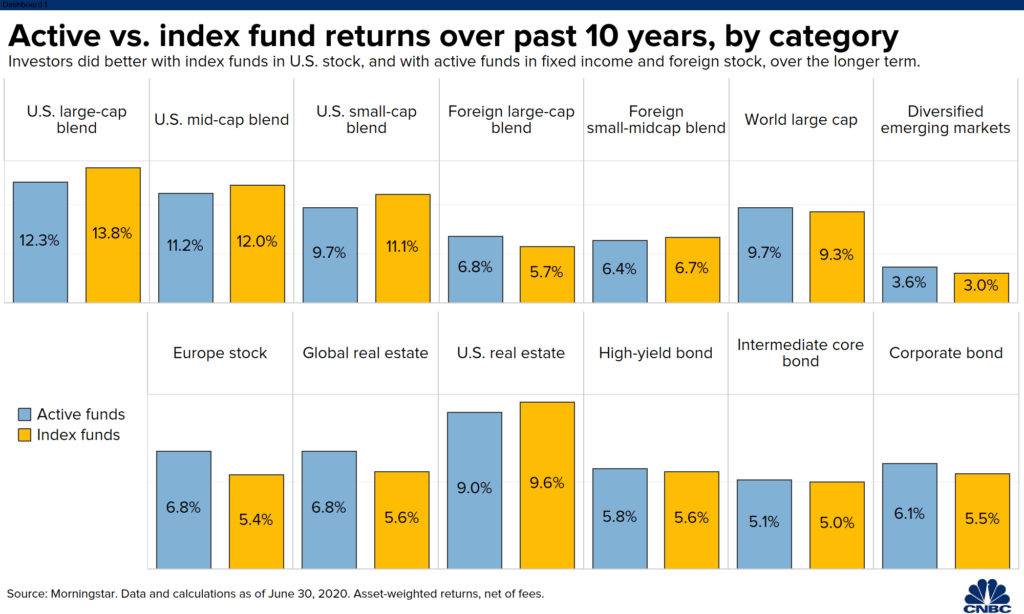

Secondo i dati di Morningstar del decennio terminato a giugno 2020, solo il 24% di tutti i fondi attivi ha battuto il proprio benchmark. Le uniche categorie di investimento che hanno visto rendimenti maggiori per i fondi attivi sono stati quelli dei corporate bond, dei fondi immobiliari globali, dei mercati emergenti e dell’azionario europeo.

Fondi attivi e passivi a confronto

Alla ricerca dell’alfa negli investimenti

Comunemente l’alfa si usa per classificare i fondi comuni di investimento attivi così come tutti gli altri tipi di investimenti. Viene rappresentato con una percentuale che misura la performance del portafoglio o del fondo rispetto al benchmark. Ad esempio un alfa di -2 significa che la performance del portafoglio è del 2% inferiore di quella del benchmark.

Il mondo finanziario offre un’ampia gamma di titoli, prodotti di investimento e opzioni di consulenza che gli investitori possono prendere in considerazione. I cicli e i regimi di mercato hanno un’influenza sull’alfa degli investimenti. L’alfa di un portafoglio può aumentare se riusciamo a capire quali asset vengono favoriti a seconda del regime in cui ci troviamo. La generazione di alfa può avvenire grazie a singoli titoli, obbligazioni o prodotti derivati. Spesso si riesce a generare alfa espandendo l’orizzonte dei propri investimenti. Ad esempio l’aggiunta di investimenti internazionali può portare rendimenti più elevati.