Visione del sottostante

Per stabilire un bull call spread la visione del prezzo del sottostante deve essere moderatamente RIALZISTA.

Obiettivo

Trarre profitto dal graduale aumento del prezzo del sottostante..

Spiegazione

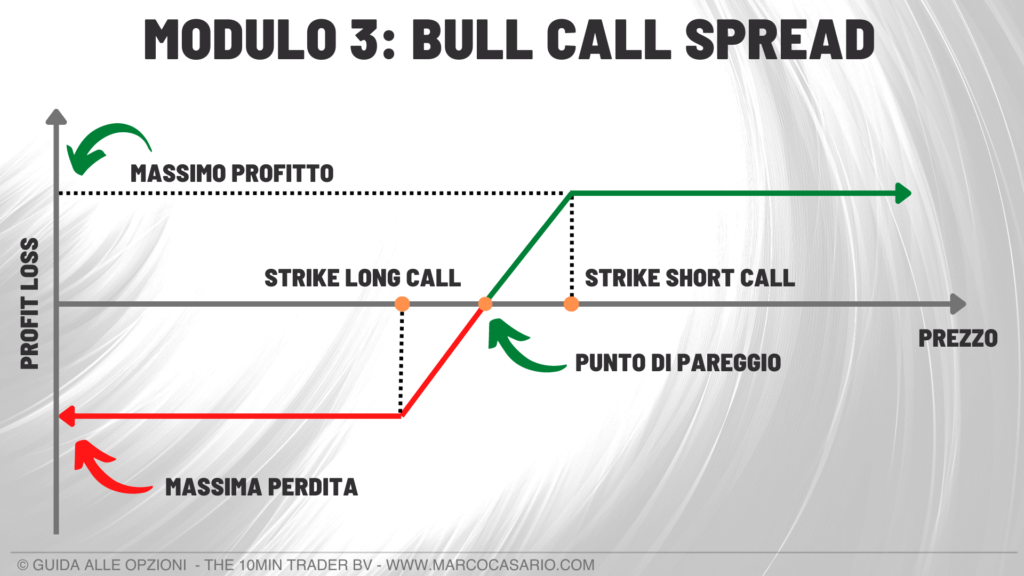

Un bull call spread è una strategia rialzista formata da una long call con un determinato strike e una short call con uno strike più alto. Entrambe le opzioni hanno la stessa data di scadenza. Chi adotta la strategia bull call spread ottiene un premio dalla vendita della call, che viene però compensato dal premio pagato per la long call. Quindi, il costo della strategia è dato dalla differenza dei due premi.

Se alla scadenza il prezzo del sottostante scende al di sotto dello strike inferiore, quello della call acquistata, l’opzione scade senza valore e l’investitore perde il premio netto pagato. Invece, se alla scadenza il prezzo del sottostante viene scambiato al di sopra dello strike superiore, quello della call venduta, l’investitore esercita la prima opzione con lo strike inferiore in modo da acquistare il sottostante a un prezzo inferiore a quello attuale. Il bull call spread riduce quindi il costo dell’opzione call, ma anche i guadagni, creando un intervallo limitato in cui l’investitore può realizzare un profitto.

Esempio di Bull Call Spread

BUY 1 CALL ITM

SELL 1 CALL OTM

Supponiamo di stabilire un bull call spread comprando una call ad uno strike di 100 $ pagando un premio di 2 $ e, allo stesso tempo, vendendo una call con la stessa scadenza ad uno strike di 110 $ ricevendo un premio di 1 $. Il costo netto della strategia è la differenza tra i due premi.

In questo esempio:

(2 – 1) x 100 = 100 $

Massimo profitto

Il massimo profitto del bull call spread è limitato alla differenza tra gli strike delle due opzioni meno il costo netto dello spread più le commissioni.

In questo esempio:

(110 – 100) – 1 = 9 $ x 100 = 900 $

Il profitto massimo viene realizzato se il prezzo del sottostante è pari o superiore allo strike della short call alla scadenza. Le short call vengono generalmente assegnate alla scadenza quando il prezzo del sottostante è superiore allo strike.

Massimo rischio

Il rischio massimo è pari al costo dello spread (100 $ in questo esempio) più le commissioni. Una perdita di questo importo si realizza se la posizione viene mantenuta fino alla scadenza ed entrambe le call scadono senza valore. Questo avviene se il prezzo del sottostante è inferiore allo strike della long call.

Breakeven point

Il punto di pareggio della strategia bull call spread è uguale allo strike della long call più il costo della strategia, ovvero la differenza tra i due premi.

In questo esempio:

100 + 1 = 101 $

La strategia bull call spread ha un potenziale profitto limitato, ma costa meno rispetto al solo acquisto della call con strike inferiore. Poiché la maggior parte delle variazioni del prezzo dei sottostanti non sono esplosive, questa strategia ha maggiori possibilità di andare in profitto.

La short call di un bull call spread porta con sé il rischio di assegnazione prima della scadenza. Pertanto, se il prezzo del sottostante è al di sopra dello strike della short call e l’investitore non è interessato ad ottenere una posizione short sul sottostante, deve fare le sue valutazioni. Il rischio dell’assegnazione può essere eliminato in due modi. In primo luogo, l’intero spread può essere chiuso vendendo la long call e acquistando la short call. In alternativa, è possibile acquistare la short call per chiuderla e la long call può essere mantenuta aperta. Se si verifica l’assegnazione anticipata di una short call, viene stabilita una posizione short sul sottostante.

Ci sono tre possibili esiti alla scadenza. Se il prezzo del sottostante è uguale o al di sotto dello strike inferiore, entrambe le call scadono senza valore e non viene creata nessuna posizione long sul sottostante. Se invece si trova tra i due strike, viene esercitata la long call e viene quindi creata una posizione long sul sottostante. Infine, quando il prezzo del sottostante è superiore allo strike più alto, viene esercitata la long call e assegnata la short call: il sottostante viene acquistato al prezzo dello strike più basso e venduto al prezzo dello strike più alto.

L’impatto delle greche sulla strategia Bull Call Spread

Una bull call spread aumenta di valore quando il prezzo del sottostante sale e viceversa. Ciò significa che la posizione ha un “delta netto positivo”. La variazione del prezzo dello spread non è equivalente alla variazione del prezzo delle azioni (in genere è inferiore). Inoltre, poiché la strategia consiste in una long call e una short call, il delta netto cambia molto poco.

Con l’aumento della volatilità, i prezzi delle opzioni tendono ad aumentare se altri fattori come il prezzo del sottostante e il tempo di scadenza rimangono costanti. La strategia ha un vega vicino allo zero, ovvero il valore del bull call spread cambia molto poco al cambiare della volatilità.

La sensibilità al decadimento temporale del bull call spread dipende dalla relazione tra il prezzo del sottostante e gli strike delle opzioni che costituiscono lo spread. Se il prezzo del sottostante è vicino o inferiore allo strike della long call (quello inferiore), il valore del bull call spread diminuisce con il passare del tempo. Ciò accade perché la long call diminuisce di valore più velocemente della short call.

Se il prezzo del sottostante è vicino o superiore allo strike della short call (quello superiore), il valore dello spread aumenta con il passare del tempo. Questo perché la short call diminuisce di valore più velocemente della long call. Se il prezzo del sottostante si trova tra i due strike, il decadimento temporale ha scarso effetto sul valore dello spread, perché sia la long call che la short call perdono valore allo stesso ritmo.