Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

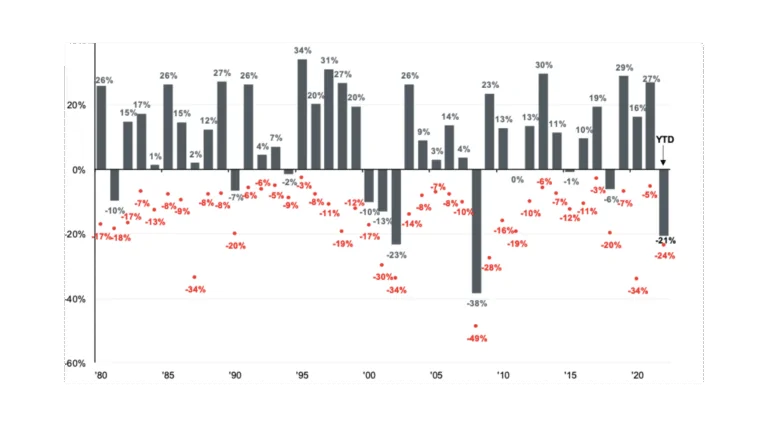

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Quali hedge fund hanno guadagnato di più nel 2023?

Nei mari agitati dei mercati finanziari navigano gli hedge fund, gli esperti del rischio/rendimento che tracciano rotte attraverso le tempeste dell’incertezza. Dopo 52 giorni dall’inizio del nuovo anno, puntiamo lo sguardo all’orizzonte per scoprire i migliori hedge fund del 2023. Chi sono le menti dietro i migliori fondi e che tipo di approccio hanno utilizzato per emergere vittoriosi?

I migliori hedge fund del 2023

Analizziamo subito la coorte dei migliori hedge fund del 2023. Citadel, Millennium Management e D. E. Shaw sono stati i primi tre hedge fund per guadagni. Negli ultimi tre anni, i tre fondi multi-strategia hanno generato il 38,3% dei rendimenti dell’intero settore.

Gli hedge fund multi-strategia in genere utilizzano la leva finanziaria per favorire i rendimenti. Le aziende più grandi sono anche in grado di pagare cifre esorbitanti per i migliori talenti, poiché hanno una struttura tariffaria che copre la maggior parte dei costi operativi.

Citadel del miliardario Ken Griffin è rimasto in pole position nel 2023, con guadagni di 74 miliardi di dollari dalla sua creazione nel 1990. L’anno scorso, il fondo di punta di Citadel è cresciuto del 15,3% e l’azienda ha deciso di restituire circa 7 miliardi di dollari agli investitori.

TCI di Christopher Hohn si è posizionata invece in testa alla classifica dei rendimenti netti (12,9 miliardi di dollari). Pershing Square di Bill Ackman è tornato in classifica per la prima volta dal 2015. Si trovava al 20° posto nel 2023, avendo generato 18,8 miliardi di dollari per gli investitori dal 2004.

La forte performance del settore dello scorso anno ha fatto seguito a un 2022 debole, quando almeno otto dei 20 principali hedge fund hanno perso denaro a causa del crollo del mercato azionario.

I manager più pagati

Izzy Englander di Millennium ha conquistato il primo posto nella classifica salariale di Bloomberg con 2,8 miliardi di dollari, mentre Ken Griffin di Citadel si è piazzato secondo con 2,6 miliardi di dollari. Chris Hohn di TCI Fund Management ha guadagnato quasi 1 miliardo di dollari, con un portafoglio di 10 partecipazioni azionarie statunitensi. Solo due di queste posizioni – General Electric Co. e Canadian National Railway – costituivano più di un quarto di tali partecipazioni.

Complessivamente, i 15 manager più pagati del 2023 hanno guadagnato 15 miliardi di dollari ma hanno avuto giorni di paga migliori. Nel 2020, i top manager hanno guadagnato complessivamente 23,2 miliardi di dollari. Griffin ha raccolto 1,5 miliardi di dollari in meno rispetto al 2022, David Shaw 462 milioni di dollari in meno e Steve Cohen di Point72 Asset Management circa 300 milioni di dollari in meno.

Alcuni manager non sono entrati nella lista nonostante abbiano registrato grandi guadagni nel 2023 mentre cercavano di riprendersi dalle perdite del 2022. Tra le aziende che cercano di riprendersi figurano Tiger Global Management, Perceptive Advisors, Lone Pine Capital e D1 Capital Partners.

Bill Ackman scala la lista dei manager più pagati

Forse nessun altro gestore di denaro ha perfezionato l’arte di far lavorare i propri soldi mentre dorme come Bill Ackman. Il fondatore di Pershing Square Capital Management ha guadagnato 610 milioni di dollari lo scorso anno. Gli è bastato ritoccare a malapena il suo portafoglio.

L’approccio più tranquillo lo ha portato in settima posizione nella lista di Bloomberg dei fondatori di hedge fund meglio pagati del 2023, la sua posizione più alta di sempre. Il metodo “buy and hold” del suo team di investimento composto da otto persone ha accumulato un guadagno del 26,7%. Tra le partecipazioni di Pershing figurano la società madre di Google, Alphabet (l’unica nuova posizione del portafoglio) nonché Chipotle Mexican Grill e Hilton Worldwide Holdings.

Per Ackman, circa un terzo del suo bottino nel 2023 proveniva dai guadagni azionari dei suoi fondi Pershing Square Holdings quotati in borsa. I guadagni in termini di performance dei suoi fondi privati e il reddito derivante dalle commissioni addebitate ai clienti hanno fatto il resto.