Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Le crisi di Minsky

Molti di voi avranno già sentito parlare del Minsky Moment. Questo termine si riferisce all’inizio di un crollo del mercato provocato da un’attività speculativa insostenibile. Il termine prende il nome dall’economista Hyman Minsky e definisce il momento in cui il calo del sentiment porta inevitabilmente a un crollo. Vediamo più nel dettaglio in che cosa consistono e come si sviluppano le crisi di Minsky.

Capire il momento di Minsky

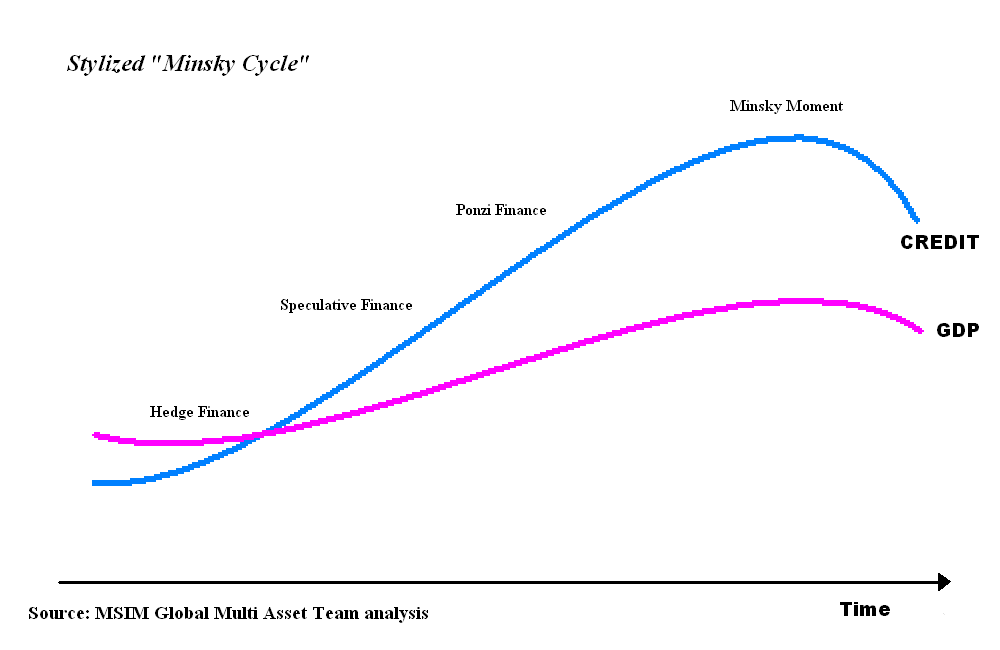

Le crisi di Minsky si verificano generalmente perché gli investitori si assumono rischi di credito eccessivo durante i mercati rialzisti.

Il momento di Minsky si basa sull’idea che i periodi di speculazione, se durano abbastanza, porteranno a una crisi. Più è lungo il periodo speculativo, più grave sarà la crisi.

La teoria è incentrata sul concetto di instabilità intrinseca dei mercati, in particolare dei mercati rialzisti. Egli riteneva che i mercati rialzisti di lunga estensione finissero sempre con crolli epici.

Minsky ha ipotizzato che un ciclo di crescita economica anormalmente lungo stimola un aumento asimmetrico della speculazione che porterà all’instabilità dei mercati. L’elevata speculazione è associata a elevati livelli di debito assunti da investitori sia al dettaglio che istituzionali.

Le origini del Minsky moment

Il termine Minsky Moment è stato coniato nel 1998 da Paul McCulley riferendosi alla crisi del debito asiatico del 1997. Le cause che hanno portato a questa crisi sono state maggiormente attribuite alla speculazione.

La crisi più famosa che ha portato il Minsky Moment alla ribalta è stata la crisi finanziaria del 2008, chiamata anche Grande Recessione. Durante il culmine di questa crisi ci sono state ondate di margin call e vendite massicce di asset per coprire i debiti precedentemente assunti.

La teoria di Minsky ha alcuni parallelismi con la teoria del ciclo economico austriaco sebbene lo stesso Minsky fosse noto come post-keynesiano.

Come funziona il momento di Minsky?

Dopo il periodo di euforia, arriva il momento in cui l’attività speculativa raggiunge un estremo, portando a una rapida deflazione dei prezzi e al crollo del mercato. Quello che segue è un prolungato periodo di instabilità.

Si consideri ad esempio un mercato rialzista che vede gli investitori prendere in prestito fondi in modo aggressivo per partecipare al boom. Se il mercato ritraccia leggermente, le valutazioni dei loro asset potrebbero diminuire. In questo modo si può arrivare al punto in cui gli asset non riescono a coprire i debiti assunti per acquistarli.

I creditori iniziano a chiedere i loro prestiti. Allo stesso tempo gli asset speculativi sono difficili da vendere. Gli investitori sono costretti a vendere gli asset meno speculativi per soddisfare le richieste dei creditori. La vendita di questi investimenti provoca un calo generale del mercato. La domanda di liquidità può arrivare a un punto tale che la banca centrale è costretta a intervenire.

Siamo vicini a un momento di Minsky?

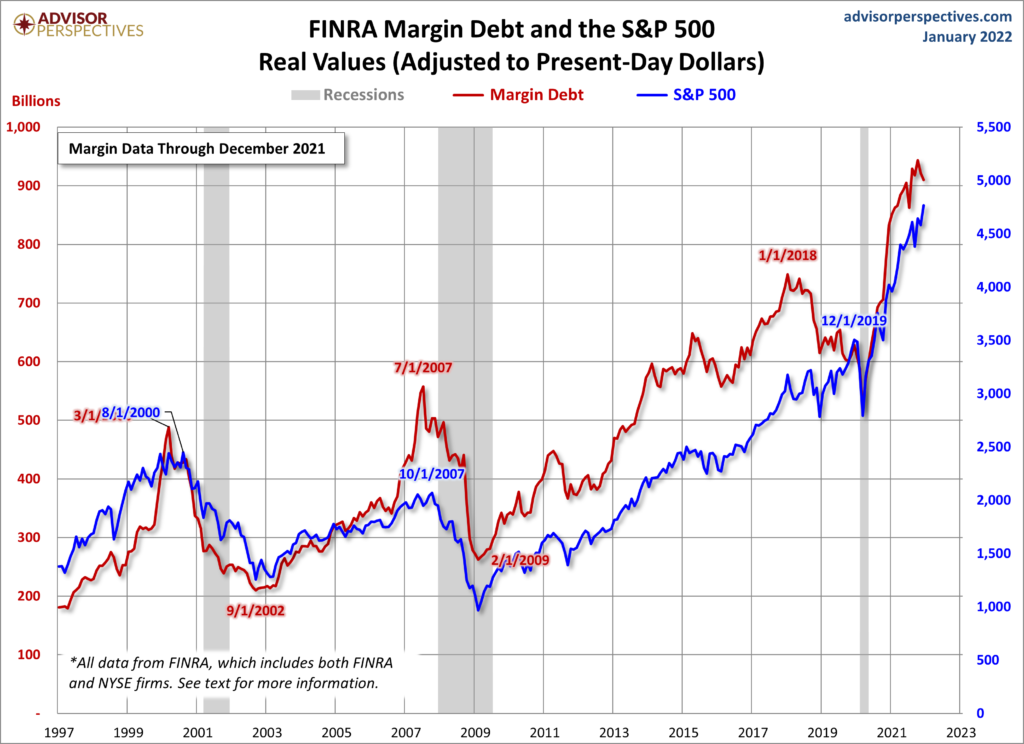

Un modo per guardare alla leva assunta dagli investitori sui mercati finanziari, è attraverso il margin debt. In periodi di elevata speculazione gli investitori prendono in prestito denaro per investire. Attualmente, anche se il debito a margine è sceso dal picco, ci troviamo in prossimità dei massimi storici.

La Fed sta per iniziare il ciclo di aumento dei tassi d’interesse. In combinazione con livelli elevati di leva finanziaria e un’economia in rallentamento, una campagna aggressiva di aumento dei tassi potrebbe essere il catalizzatore per innescare l’instabilità sui mercati.