Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Il mercato ribassista delle azioni ad alta crescita

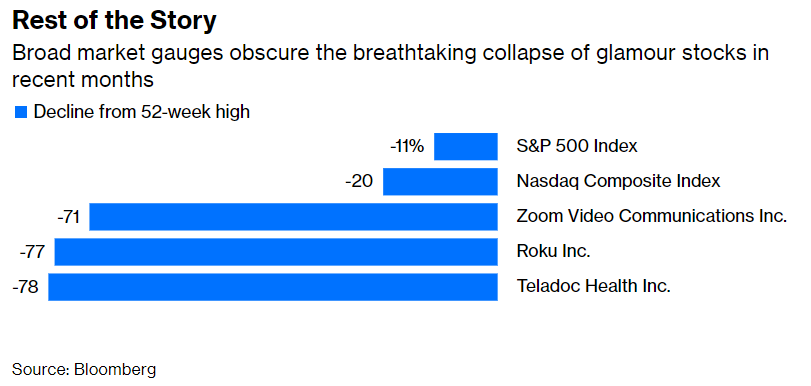

Sono stati due mesi difficili per le azioni statunitensi. Gli indici di mercato sono in calo ma oscurano il mercato ribassista delle azioni ad alta crescita. Le azioni di società con valutazioni alte, in rapida crescita e con profitti scarsi o nulli hanno accusato cali che in genere si vedono durante crolli finanziari e altre crisi.

Molti dei titoli più colpiti sono stati quelli di società note come “disruptive innovators”. La società di telemedicina Teladoc Health Inc., la piattaforma di streaming Roku Inc. e il fornitore di videoconferenze Zoom Video Communications Inc. sono solo alcuni esempi.

Il mercato ribassista delle azioni ad alta crescita

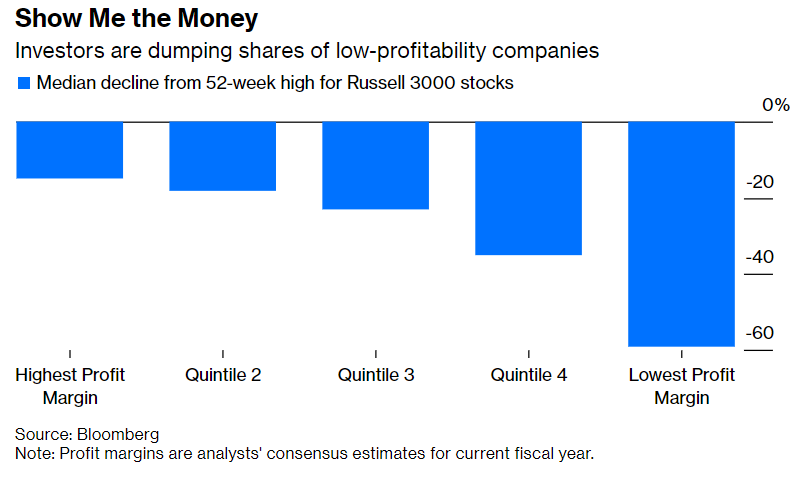

Il recente crollo è davvero sbalorditivo. Il calo medio dal massimo in 52 settimane per i titoli nel quintile delle aziende più redditizie del Russell è stato del 15%. Le perdite aumentano ad ogni quintile successivo, arrivando a un calo medio del 59% per il gruppo meno redditizio.

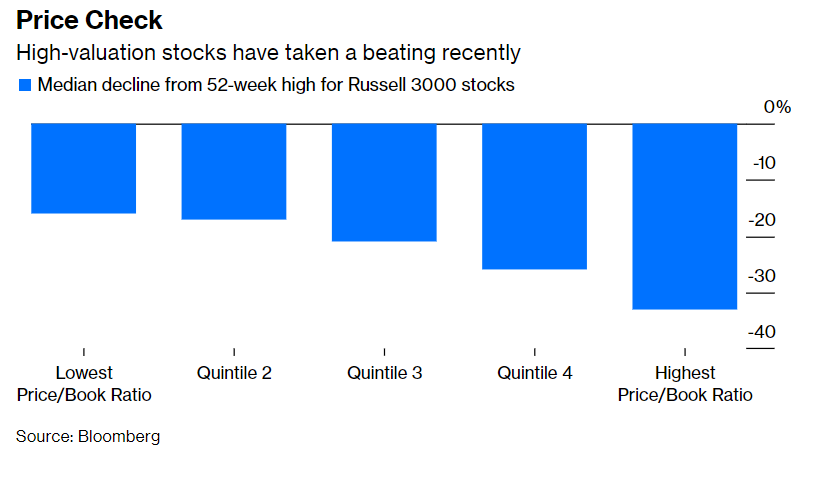

I risultati sono simili quando si selezionano le società in base alla valutazione. Il calo medio dal massimo di 52 settimane per il quintile più economico è stato del 16%. E come per la redditività, le perdite crescono ad ogni quintile successivo, arrivando a un calo medio del 33% per le aziende più costose.

Per questa comparazione viene usato il price to book ratio perché molte aziende del Russell non sono profittevoli. Questo impedisce di usare altre metriche di comparazione, come ad esempio il price to earnings ratio.

I ritorni storici delle azioni ad alta crescita

Dal 1963, le azioni delle società più economiche e altamente redditizie hanno restituito il 15% all’anno, inclusi i dividendi. Nel frattempo, le società più costose e meno redditizie hanno guadagnato solo il 3% all’anno, più o meno lo stesso del denaro contante. Le società a bassa valutazione e ad alta redditività hanno vinto l’87% delle volte in periodi di 10 anni consecutivi.

A lungo termine, l’investimento in azioni riguarda gli earnings. Le aziende che sono economiche e già altamente redditizie sono la scommessa più sicura. Le società più giovani e con profitti scarsi potrebbero diventare estremamente redditizie col tempo. Alcune di esse saranno all’altezza delle aspettative, molte altre invece no.

Quando riescono a sovraperformare le azioni ad alta crescita?

Le volte in cui le azioni costose e a bassa redditività hanno battuto quelle economiche e altamente redditizie sono raggruppate in soli due periodi. Le azioni speculative erano molto richieste durante la fine degli anni ’60 e l’inizio degli anni ’70. Lo sono state anche negli ultimi anni. Allora, come oggi, la convergenza tra l’innovazione e un mercato rialzista ha invogliato gli investitori a inseguire società in rapida crescita con poca considerazione per i profitti o la valutazione. Nel successivo mercato ribassista biennale iniziato nel 1973, i titoli ad alta crescita furono colpiti più duramente e le società economiche e altamente redditizie li superarono negli anni successivi.