Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

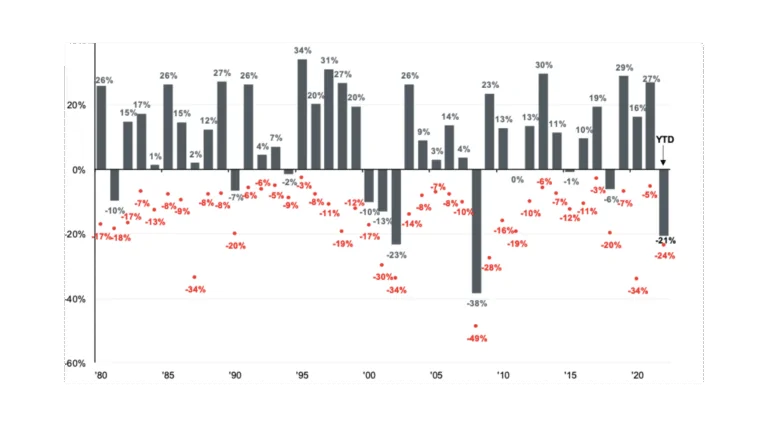

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

BCE e FED aumentano i tassi, e i mutui a tasso variabile si alzano

La lotta all’inflazione e alla stabilità dei prezzi da parte della Banca Centrale Europe e della Federal Reserve comincia a prensentare il conto.

La politica restrittiva della BCE ha portato a un aumento dei tassi dei mutui ipotecari e ad un calo della domanda di prestiti da parte delle imprese e delle famiglie in Europa. La banca centrale prevede un ulteriore inasprimento degli standard creditizi nel primo trimestre del 2023, che potrebbe portare a un aumento significativo delle rate dei mutui a tasso variabile.

Se la BCE confermasse un nuovo aumento dei tassi di 50 punti base, le rate dei mutui potrebbero aumentare di quasi 35 euro al mese, con un aumento di 197 euro in dodici mesi. Gli esperti prevedono che l’Euribor a 3 mesi possa continuare ad aumentare, arrivando a 3,4% a giugno 2023, con una rata del mutuo che potrebbe raggiungere 711 euro.

Per affrontare questa situazione, potrebbero essere necessari nuovi approcci per aiutare le famiglie e le imprese a gestire l’aumento dei costi dei prestiti. Potrebbe essere utile considerare opzioni di mutuo a tasso fisso o di riduzione delle rate, oltre a programmi di risparmio e investimento per aiutare a gestire l’aumento dei costi dei prestiti a lungo termine.

Sul fronte inflazione i redditi e la perdita di valore dei depositi bancari soffrono, infatti:

- L’inflazione influisce significativamente sulla vita delle persone e sulla loro capacità di consumare e risparmiare.

- I redditi bassi sono particolarmente colpiti dall’inflazione.

- I redditi da lavoro dipendente possono rimanere fermi mentre i prezzi continuano ad aumentare, causando una diminuzione dei salari reali.

- Tra i Paesi dell’OCSE, i dipendenti italiani hanno subito una perdita del potere d’acquisto del 2,9% dal 1990 al 2020.

- L’inflazione elevata riduce il valore reale dei debiti contratti, ma questo effetto viene annullato dalla perdita di valore dei depositi bancari.