Il credit spread è la differenza di rendimento tra un’obbligazione del Tesoro statunitense e un altro titolo di debito della stessa scadenza ma di qualità creditizia diversa. Lo spread è misurato in punti base: uno spread del’1% equivale a 100 punti base.

Ad esempio, se un titolo del Tesoro a 10 anni con un rendimento del 5% viene confrontato con un’obbligazione aziendale a 10 anni con un rendimento del 7%, il credit spread è di 200 punti base. Gli spread creditizi sono anche indicati come “bond spread” o “default spread”.

Lo spread di credito consente un confronto tra un’obbligazione aziendale e un’alternativa priva di rischio come i titoli di Stato. Ora che sappiamo cosa sono, andiamo a spiegare perché i credit spread sono importanti.

Differenze tra obbligazioni sovrane e societarie

Il debito emesso dagli Stati Uniti è utilizzato come punto di riferimento nel settore finanziario. Questo perché è supportato dalla piena fiducia e credito del governo USA. Le obbligazioni statunitensi sono infatti considerate la cosa più vicina a un investimento privo di rischio, poiché la probabilità di insolvenza degli Stati Uniti è quasi inesistente.

Le obbligazioni societarie, anche quelle di società più stabili e con rating elevato, sono considerate investimenti più rischiosi. Gli investitori, per detenere questi asset, richiedono quindi una ricompensa maggiore.

Gli spread creditizi variano da un titolo all’altro in base al rating creditizio dell’emittente dell’obbligazione. Più è alto il credit rating di un’azienda, minore è la sua possibilità di insolvenza. Un’obbligazione di qualità inferiore, avendo maggiori possibilità di insolvenza dell’emittente, deve offrire tassi più elevati per attirare gli investitori.

Le fluttuazioni dei credit spread

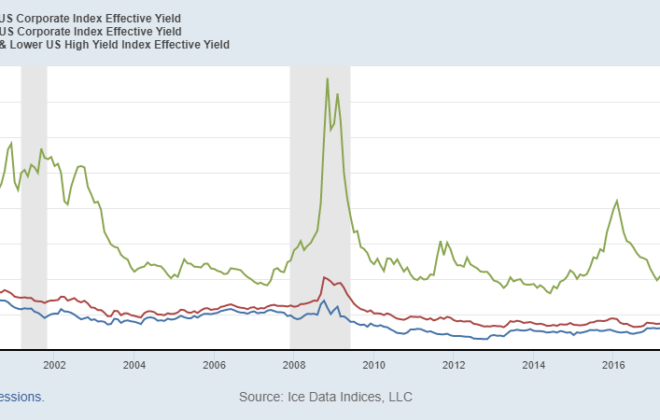

Le fluttuazioni degli spread di credito sono dovute a cambiamenti nelle condizioni economiche (inflazione), cambiamenti nella liquidità e nella domanda di investimenti. Sono dinamici e riflettono le condizioni di mercato in tempo reale.

Di fronte a condizioni economiche incerte o peggiorative, gli investitori tendono ad acquistare Treasury statunitensi. Allo stesso tempo, tendono a scaricare le obbligazioni societarie. Questa dinamica fa sì che i prezzi dei titoli di stato aumentino e i rendimenti scendano. Viceversa i prezzi delle obbligazioni societarie scendono e i loro rendimenti aumentano.

L’aumento dei credit spread riflette la preoccupazione degli investitori e il crescere dell’avversione al rischio. Questo è il motivo per cui gli spread creditizi sono spesso un buon barometro della salute economica.

Perché i credit spread sono importanti?

I credit spread sono importanti perché spesso fungono da leading indicator per i cicli di mercato in quanto gli investitori obbligazionari si concentrano su elementi più olistici delle società rispetto agli investitori azionari.

Laddove gli investitori azionari si concentrano solo su parti di una società che generano flussi di cassa, gli investitori di fixed income esaminano tutte le sfaccettature e, soprattutto, i livelli di indebitamento e la capacità delle società di rimborsare questi debiti.

Pertanto, gli investitori obbligazionari sono più propensi a suonare l’allarme nel caso in cui i segnali dovessero diventare negativi. Ciò si riflette in un ampliamento degli spread creditizi, con gli investitori che richiedono un rendimento più elevato per l’assunzione del rischio di credito.

I credit ratings

Il credit rating è una valutazione del merito creditizio di un particolare debito o obbligazione finanziaria. Un rating creditizio può essere assegnato a qualsiasi entità che cerchi di prendere in prestito denaro: un individuo, una società, un’autorità statale o provinciale o un governo sovrano.

La valutazione del credito per aziende e governi viene generalmente eseguita dalle agenzie di credit rating come S&P Global, Moody’s o Fitch Ratings. Le agenzie di rating del credito in genere assegnano voti in lettere per indicare i rating. S&P Global, ad esempio, ha una scala di rating del credito che va da AAA (eccellente) a C e D.

Uno strumento di debito con un rating inferiore a BB è considerato un’obbligazione speculativa o “spazzatura”, il che significa che è più probabile che vada in default.

Come monitorare i credit spreads?

Esistono numerosi indici del mercato obbligazionario che gli investitori utilizzano per tracciare i rendimenti e gli spread creditizi di diversi tipi di debito. Alcuni degli indici più importanti includono il debito societario statunitense high yield e investment grade, titoli garantiti da ipoteca, obbligazioni municipali esenti da tasse e titoli di stato.

L’ETF più diffuso per monitorare le performance dei “junk bond” è HYG. Esiste anche l’ETF LQD, che invece traccia le performance delle obbligazioni con rating più elevati (investment grade).

Bank of America assembla una varietà di spread creditizi costruendo indici di obbligazioni con lo stesso rating creditizio. In questo modo gli investitori hanno la possibilità di dare un’occhiata allo stato di salute del settore aziendale.