Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cos’è la Fed Put

Il termine Fed Put nasce nel periodo in cui Greenspan era a capo della banca centrale americana. Fu usato come attributo per descrivere le politiche attuate dal presidente della Fed durante il suo mandato. Andiamo a spiegare nel dettaglio cos’è la Fed Put.

Cos’è la Fed Put?

All’epoca di Greenspan, la Federal Reserve è stata estremamente proattiva nell’arrestare cali eccessivi del mercato azionario. Si poteva paragonare il ruolo della Fed alla funzione di un’opzione put. La Fed infatti ha agito come una forma di assicurazione contro le perdite delle equities.

Non c’è modo di misurare quantitativamente l’efficacia di tale concetto poiché la Fed Put non implicava una strategia di trading concreta. Tuttavia il comportamento della price action dopo ogni mossa di Greenspan dà credito all’efficacia della Fed nel fermare i ribassi del mercato azionario.

Come funziona la Fed Put?

Greenspan è stato presidente della Federal Reserve dal 1987 al 2006. Durante il suo mandato, ha cercato di sostenere l’economia utilizzando il tasso sui fondi federali e altre politiche di allentamento.

Era opinione diffusa che un calo del mercato azionario di oltre il 20%, avrebbe spinto la Fed ad abbassare il tasso di riferimento. Ciò era visto come una sorta di assicurazione che riusciva a calmare le paure sul mercato delle equities.

Le politiche di Greenspan

Una delle prime azioni intraprese da Greenspan si verificò dopo il crollo del mercato azionario del 1987. Abbassò immediatamente i tassi d’interesse per aiutare le aziende a riprendersi dalla crisi. L’intervento della Fed rese il mercato azionario più attraente. Le valutazioni delle aziende aumentarono a ritmi spropositati.

All’inizio degli anni ’90, Greenspan istituì una serie di riduzioni dei tassi che durarono fino al 1993 circa. Durante il mandato di Greenspan, ci sono stati anche diversi casi in cui la Fed è intervenuta per sostenere il mercato azionario. Tra questi eventi ci sono la crisi dei savings and loans, la guerra del Golfo, la crisi messicana, la crisi finanziaria asiatica e la crisi di LTCM. Gli interventi più recenti riguardano lo scoppio della bolla delle dotcom, il blow up del repo market e il crollo del covid.

La Fed Put dopo Greenspan

Nel 2006 Ben Bernanke ha sostituito Greenspan come presidente del Federal Reserve. Bernanke ha seguito una strategia simile a quella di Greenspan nel 2007 e nel 2008. L’eccessiva assunzione di rischi sui mercati finanziari è stata attribuita da molti alla riduzione dei tassi attuata da Greenspan e Bernanke. Molti ritengono che le politiche della banca centrale abbiano contribuito alle condizioni che portarono alla crisi finanziaria del 2008.

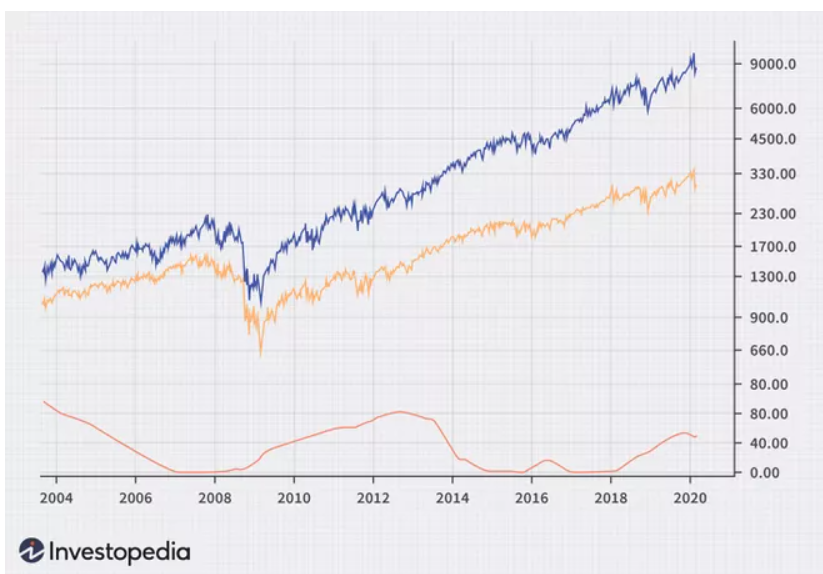

Le stesse politiche attuate da Greenspan e Bernanke sono proseguite con i successivi presidenti Janet Yellen e Jerome Powell. Come mostra il grafico, i risultati storici dopo il 2008 hanno mostrato in media una volatilità molto inferiore sia nei prezzi delle azioni che delle opzioni rispetto al decennio precedente.

Quantitative Easing e prezzi degli asset

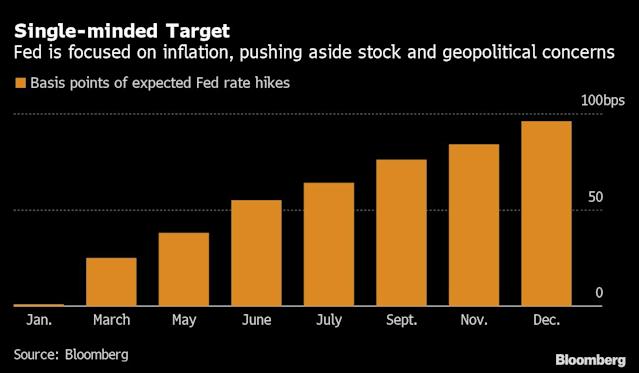

Il sistema che collega il quantitative easing ai prezzi degli asset è indiretto e complesso. Tuttavia, l’effetto psicologico tende ad essere più diretto. Al momento la Fed sta affermando esplicitamente il desiderio di condizioni finanziarie più restrittive per abbassare l’inflazione. Il quantitative easing sta per terminare e il primo aumento dei tassi avverrà a marzo.

Per ora, i mercati finanziari sono volatili, ma funzionano correttamente. La volatilità si è alzata con il repricing delle attività di rischio. Con l’inflazione a livelli che non si vedono da 40 anni, ci si sta chiedendo se la Fed Put appartenga ormai al passato. L’inflazione è diventata ormai un problema politico per la Fed e le performance del mercato azionario potrebbero passare in secondo piano.