Visione del sottostante

Per stabilire una long call la visione del prezzo del sottostante deve essere RIALZISTA.

Obiettivo

Trarre profitto da un potenziale aumento del prezzo del sottostante su cui si acquista l’opzione.

Spiegazione

In cambio del pagamento di un premio, l’acquirente di una call ha il diritto ma non l’obbligo di acquistare lo strumento sottostante al prezzo dello strike in qualsiasi momento fino alla data di scadenza. Gli speculatori che acquistano call sperano che il prezzo dell’opzione salga all’aumentare del prezzo del sottostante.

Esempio di Long Call

BUY 1 CALL OTM

Supponiamo di voler acquistare a 2 $ un’opzione call che permette di acquistare un titolo ad uno strike di 150 $. Ciò ci da il diritto di acquistare il sottostante al prezzo dello strike fino alla data di scadenza dell’opzione.

Massimo profitto

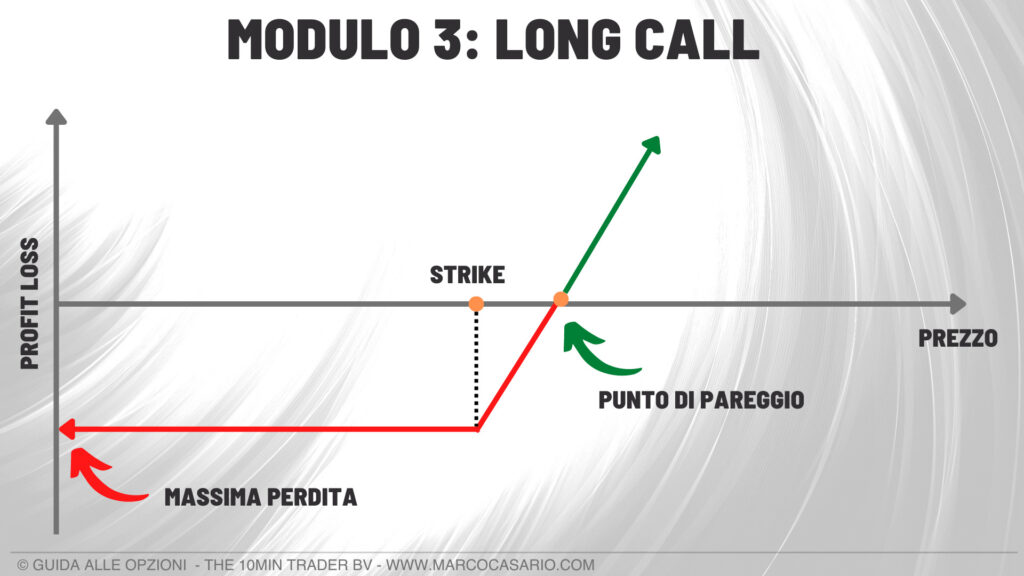

Il profitto potenziale di una long call è illimitato poiché il prezzo del sottostante può teoricamente aumentare indefinitamente.

Massimo rischio

Il rischio è limitato al premio pagato più le commissioni e si realizza se l’opzione scade senza valore.

In questo esempio:

2 x 100 = 200 $

Breakeven point

Il punto di pareggio della strategia long call è uguale alla somma dello strike e del premio pagato.

In questo esempio: 150 + 2 = 152

Le long call diminuiscono di valore quando il prezzo del sottostante rimane costante o diminuisce. I guadagni non realizzati possono scomparire se il prezzo del sottostante inverte e diminuisce. Per ritirare i profitti, chi ha acquistato la call deve venderla prima della scadenza. Se la long call viene esercitata, l’investitore assume una posizione long sul sottostante al prezzo dello strike dell’opzione.

Lo strike ha un grande impatto sul buon fine della strategia. Per un’opzione call, la regola generale è che minore è lo strike, maggiore è il premio in quanto si ottiene il diritto di acquistare il sottostante a un prezzo inferiore. Più la call è out of the money, minore è il premio.

A parità di condizioni, più lontana è la scadenza, maggiore è il premio dell’opzione. Decidere il tempo di scadenza comporta un compromesso tra tempo e costo. I contratti di opzione scadono in genere il terzo venerdì di ogni mese.

L’impatto delle greche sull’opzione Long Call

I prezzi delle opzioni call non seguono dollaro per dollaro la variazione del prezzo del sottostante ma cambiano in base al loro delta. Le call at-the-money in genere hanno delta di circa il 50%, quindi un aumento o un calo di $ 1 del prezzo del sottostante fa aumentare o diminuire di 50 centesimi l’opzione. Le call in-the-money tendono ad avere delta superiori al 50%, ma non superiori al 100% mentre quelle out-of-the-money tendono ad avere delta inferiori al 50%, ma non inferiori a zero.

Anche la volatilità influenza i prezzi delle opzioni. Con l’aumento della volatilità, i prezzi delle opzioni tendono ad aumentare a parità di altri fattori. Di conseguenza, le opzioni long call beneficiano dell’aumento della volatilità e sono danneggiate dalla diminuzione della volatilità.

Il valore temporale del prezzo di un’opzione diminuisce con l’avvicinarsi della scadenza. Questo vuol dire che con il passare del tempo le long call perdono di valore.