I mercati resistono, ma qualcosa sta cambiando: ecco cosa dicono i dati

🇺🇸 USA – Inflazione più bassa, ma l’economia rallenta Negli Stati Uniti i dati di novembre raccontano un’economia che si sta raffreddando senza però fermarsi di colpo. L’inflazione continua a scendere: il CPI è al 2,7% su base annua e il dato core al 2,6%,

Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

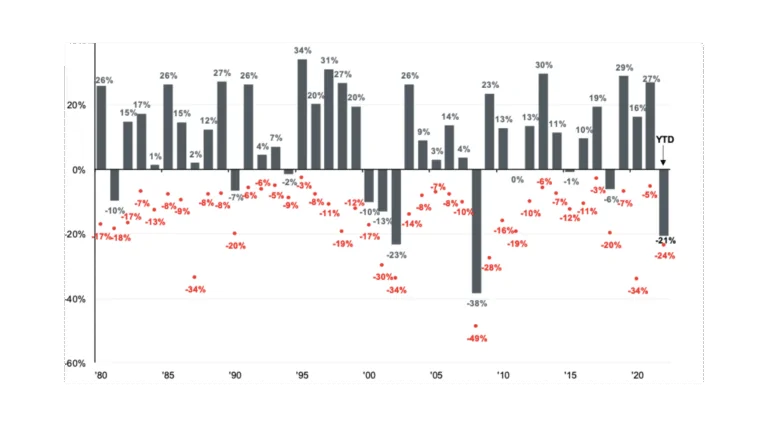

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

Quante crypto avere in portafoglio?

Le criptovalute sono un asset class relativamente nuova. Capire quante crypto avere in portafoglio può essere difficile.

I gestori di denaro generalmente cercano di massimizzare i guadagni e limitare le perdite. Assemblano poi un mix di investimenti che offra il miglior compromesso tra rischio e rendimento.

Misurare il rischio e i ritorni attesi

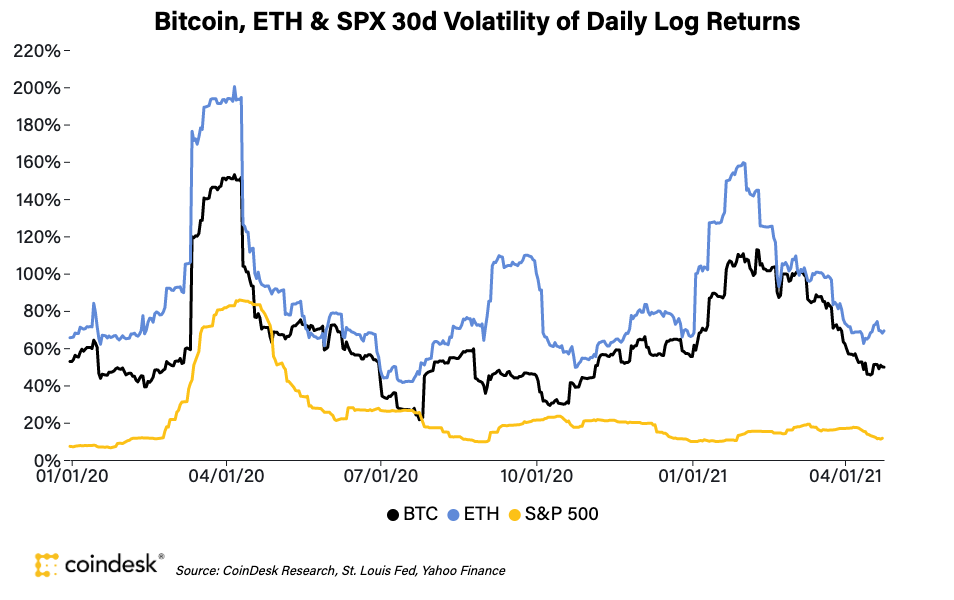

La misura del rischio più utilizzata in finanza è la volatilità, o la deviazione standard. Per gli investimenti tradizionali come azioni e obbligazioni, le medie storiche sono un buon indicatore delle oscillazioni future dei prezzi. Questo perché la volatilità tende ad abbracciare un intervallo ristretto su periodi pluriennali.

Stimare i ritorni futuri è più complicato. Anche in questo caso, molti investitori fanno affidamento sulle medie storiche. Mentre i rendimenti pluriennali spesso si avvicinano alla loro media storica, occasionalmente variano da essa con ampi margini. Un modo per gestire questi estremi è decostruire i fattori che determinano i ritorni. Ad esempio, la maggior parte del guadagno delle obbligazioni deriva dal loro rendimento.

Stimare il rischio e il rendimento atteso per le crypto è più difficile che per altri tipi di asset.

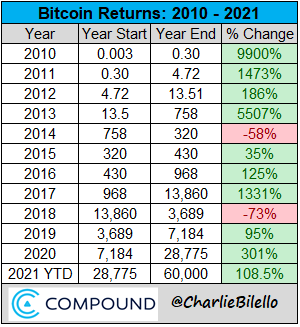

I rendimenti e la volatilità di Bitcoin

Bitcoin esiste da soli 13 anni. La sua storia non è abbastanza lunga per ricavare dati storici su cui fare affidamento. Bitcoin ha restituito in media circa il 220% all’anno durante la sua breve vita.

La sua deviazione standard annualizzata è stata del 200%. La volatilità è stata circa 15 volte quella dell’S&P 500 e più di 60 volte quella delle obbligazioni.

Man mano che le criptovalute diventeranno più consolidate, è probabile che i loro rendimenti e la loro volatilità diminuiscano in modo significativo.

Gli investitori hanno lottato a lungo per stimare i rendimenti attesi per le valute legali e le materie prime che, come le criptovalute, non generano interessi o dividendi. Con poca storia e poche informazioni su ciò che determina i loro movimenti, diventa difficile per gli investitori sapere quante crypto avere in portafoglio.

Quante crypto avere in portafoglio?

Cerca su Google “quante crypto avere in portafoglio” e otterrai un’ampia varietà di risultati. Un “esperto” raccomanda di investire dal 2% al 5% del loro patrimonio netto. Altri consigliano non più dell’1%. Un pianificatore finanziario pensa che l’allocazione possa arrivare al 10% del capitale di rischio e forse anche di più per gli investitori più giovani.

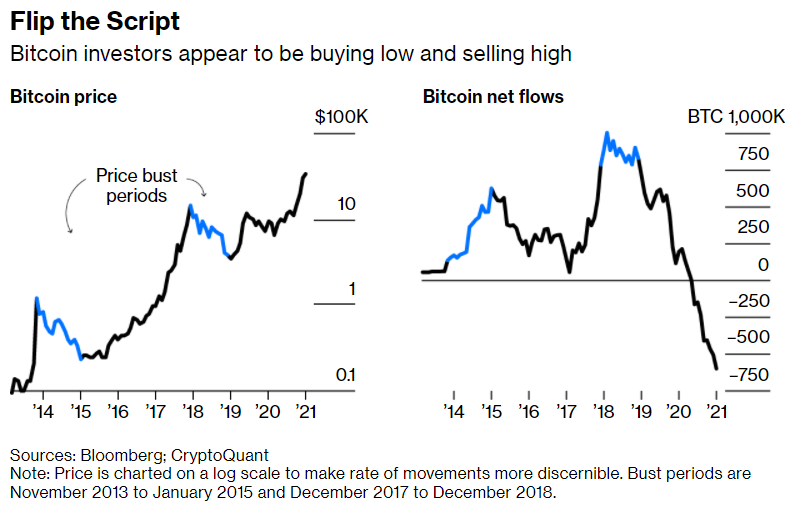

Non c’è niente di male nel destinare una piccola percentuale alle criptovalute se si è in grado di sostenere la volatilità. Alcuni dati suggeriscono che gli investitori in Bitcoin hanno abilmente navigato nella sua volatilità.

Ci sono anche delle prove che dimostrano che più un investimento è volatile, più gli investitori tendono ad acquistare a livelli alti e vendere a livelli bassi.

Negli anni a venire gli investitori potrebbero avere maggiore visibilità sulle criptovalute. Per ora, quante crypto avere in portafoglio resta una questione di fede più che di scienza.