L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Le tipologie di Asset Allocation

L’asset allocation è un approccio di investimento che mira a bilanciare il rischio e il rendimento di un portafoglio in base agli obiettivi. Essa dipende dalla propria tolleranza al rischio, dall’età e dall’orizzonte temporale di ciascun individuo. In base a questi parametri esistono diverse tipologie di asset allocation.

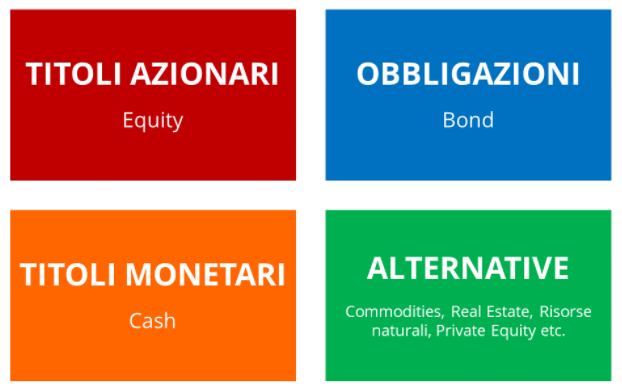

Le asset class

L’asset allocation rappresenta uno degli aspetti più importanti nell’attività di un investitore. La selezione dei singoli titoli è secondaria rispetto all’allocazione tra le varie asset class (equities, fixed income, cash e materie prime).

Le quattro classi di attività

Purtroppo non esiste una formula semplice in grado di trovare la giusta asset allocation. Ogni individuo persegue obiettivi differenti e ha una determinata tolleranza al rischio. Qualcuno che non si sente a proprio agio nell’investire in azioni potrebbe scegliere un’allocazione più conservativa nonostante un orizzonte temporale lungo.

Il fattore età

L’età dell’individuo gioca un ruolo fondamentale nell’asset allocation. Quando si è più giovani l’asset allocation può essere più aggressiva e sbilanciata verso asset rischiosi come le azioni. Un individuo di età avanzata ha una tolleranza al rischio minore. Questo perché sa di non avere una vita davanti per rimediare alle perdite nel caso i suoi investimenti andassero male.

In passato, i consulenti finanziari raccomandavano di sottrarre l’età di un investitore da 100 anni per determinare la percentuale di allocazione in azioni. Ad esempio, con questa regola, un quarantenne dovrebbe allocare in azioni il 60% del capitale. Esistono variazioni di questa regola generale. Viene talvolta consigliato di sottrarre l’età da 110 o 120, dato che l’aspettativa di vita continua a crescere.

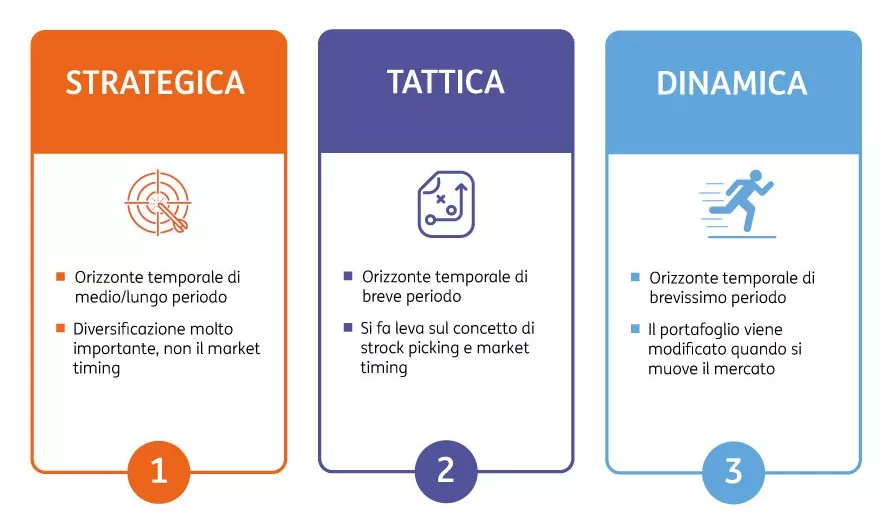

Le tipologie di asset allocation

Le strategie di asset allocation dovrebbero utilizzare un mix di asset che rifletta gli obiettivi, la tolleranza al rischio e il tempo di detenzione degli investimenti. Secondo varie caratteristiche che le distinguono, esistono diversi tipi di asset allocation. Tutte le tipologie di asset allocation che andremo a descrivere rappresentano solo linee guida classiche. La determinazione dell’asset allocation adeguata richiede esperienza, sperimentazione e soprattutto consapevolezza di sé.

Le asset allocation classiche

L’asset allocation strategica

L’asset allocation strategica consiste nel fissare degli obiettivi e richiede di tanto in tanto un ribilanciamento. Questo metodo combina proporzionalmente gli asset in base ai rendimenti attesi da ciascuno di essi. Un asset allocation strategica include la diversificazione in modo da ridurre il rischio e migliorare i rendimenti. Un esempio di asset allocation strategica è rappresentata dal modello 60-40. Un portafoglio 60-40 è costituito per il 60% da azioni e il 40% da obbligazioni. Quando uno di questi asset ha ottenuto rendimenti più alti si vendono delle posizioni per ribilanciare il portafoglio.

Non esistono regole rigide per la tempistica del ribilanciamento del portafoglio. Una pratica diffusa è ribilanciare il portafoglio al suo mix originale quando una determinata asset class si sposta di oltre il 5% dal suo valore originale.

L’asset allocation tattica

L’asset allocation strategica può risultare relativamente rigida sul lungo periodo. Qui entra in gioco l’asset allocation tattica con cui si inseriscono deviazioni di breve termine per sfruttare le opportunità che si presentano. Questa strategia introduce flessibilità all’interno di un portafoglio. Consente anche di sfruttare condizioni economiche più favorevoli per una asset class rispetto a un’altra.

L’asset allocation tattica può essere descritta come una strategia moderatamente attiva. Il mix delle varie asset class viene ripristinato una volta raggiunti i profitti desiderati a breve termine. Questo tipo di asset allocation richiede disciplina e un certo grado di market timing. Si deve essere bravi infatti nel capire quando le opportunità a breve termine hanno esaurito il loro potenziale.

L’asset allocation dinamica

Un’altra strategia di asset allocation attiva è l’asset allocation dinamica. Con questo approccio si aggiusta costantemente il mix di asset in base a quello che succede a livello macroeconomico e finanziario. Un esempio di questo approccio è la strategia “ buy low, sell high”. L’asset allocation dinamica si basa sul giudizio del gestore del portafoglio e tende ad essere di più breve termine.

L’asset allocation assicurata

L’asset allocation assicurata, stabilisce un valore al di sotto del quale il portafoglio non dovrebbe scendere. Fino a che il portafoglio porta un rendimento superiore a questo valore, si tiene una gestione attiva. Se il portafoglio dovesse scendere al di sotto del valore prestabilito, si investe in asset privi di rischio. L’asset allocation assicurata può essere adatta per chi è avverso al rischio ma desidera un certo livello di gestione attiva del portafoglio.