I futures sono contratti finanziari derivati che obbligano le parti a negoziare un’attività a una data e un prezzo futuri predeterminati. L’acquirente deve acquistare, assumendo una posizione long sul future. Il venditore deve vendere e quindi assumere una posizione short sul sottostante al prezzo stabilito, indipendentemente dal prezzo di mercato alla data di scadenza.

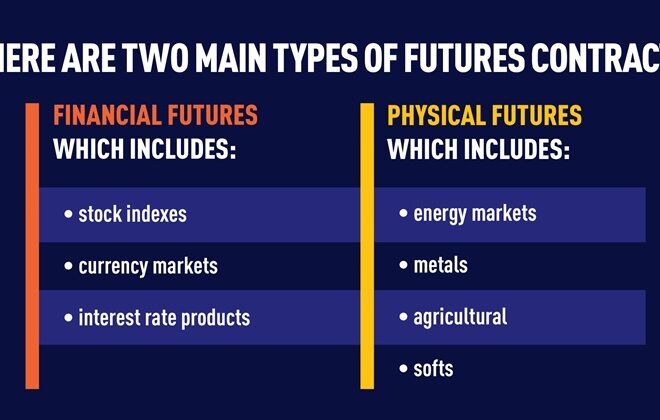

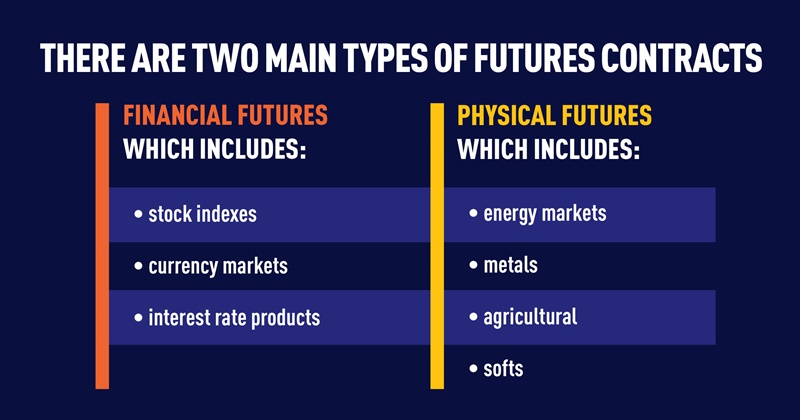

Le attività sottostanti includono merci fisiche o altri strumenti finanziari, come obbligazioni, indici azionari, valute o tassi d’interesse. Nel caso si tratti di materie prime, il venditore dovrà provvedere alla consegna fisica della merce nella data stabilita. A sua volta, il compratore dovrà pagare la merce al prezzo stabilito durante la sottoscrizione del contratto.

In alternativa alla consegna fisica, c’è il “cash settlement”, ovvero la consegna del controvalore monetario della merce. Tuttavia, nel trading la consegna fisica non è prevista perché i contratti si chiudono prima della scadenza.

I contratti futures sono standardizzati per facilitare la loro negoziazione su mercati regolamentati.

Come funzionano i contratti futures?

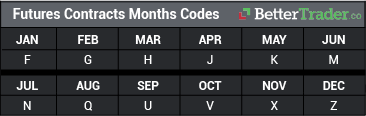

I futures consentono ai trader di bloccare il prezzo di un sottostante e sono identificati dal mese di scadenza.

L’acquirente di un contratto future è obbligato a prendere possesso del sottostante, o del suo equivalente in contanti, al momento della scadenza. Tuttavia può vendere la propria posizione in qualsiasi momento prima della scadenza.

I mercati dei futures utilizzano in genere una leva elevata. Questo significa che il trader non ha bisogno di versare il 100% dell’importo del valore del contratto. Il broker richiede un margine iniziale, che consiste in una frazione del valore totale del contratto. Il margine può essere un’arma a doppio taglio. Questo perché i guadagni sono amplificati ma lo sono anche le perdite.

A cosa servono i futures?

La maggior parte delle operazioni sui futures (70%) avvengono con l’obiettivo di speculare sulla direzione del prezzo di un sottostante. Possono servire anche da copertura. Ad esempio, le aziende produttrici di materie prime possono acquistare o vendere futures per proteggersi da movimenti di prezzo avversi. Le operazioni a scopo di copertura rappresentano il 20% delle transazioni totali. La restante parte del trading di futures riguarda le operazioni di arbitraggio.

Trading di futures a fini speculativi

Un contratto future consente a un trader di speculare sulla direzione del movimento del prezzo di un sottostante. Se un trader ha acquistato un contratto future e alla scadenza il prezzo è aumentato, allora può chiudere in profitto. Prima della scadenza, l’operazione di acquisto può essere chiusa con un’operazione in vendita per lo stesso importo al prezzo corrente.

Gli speculatori possono anche assumere una posizione short se prevedono un calo del prezzo del sottostante. In questo caso, un investitore realizzerebbe un guadagno se il prezzo del sottostante fosse inferiore al prezzo contrattuale e viceversa.

Trading di futures a scopo di copertura

I futures possono essere utilizzati per coprirsi dal movimento di prezzo dell’attività sottostante. In questo caso, l’obiettivo è prevenire perdite dovute a variazioni di prezzo potenzialmente sfavorevoli piuttosto che speculare. Molte società che effettuano coperture utilizzano, o in molti casi producono, l’attività sottostante.

Ad esempio, i coltivatori di mais possono utilizzare i futures per bloccare un prezzo specifico per la vendita del loro raccolto. In questo modo, riducono il rischio e garantiscono di ricevere il prezzo fissato. Se il prezzo del mais diminuisse, l’agricoltore avrebbe un guadagno dalla copertura per compensare le perdite derivanti dalla vendita del mais.

Trading di futures a scopo di arbitraggio

Talvolta, a causa dell’eccessiva speculazione, i prezzi nel mercato dei futures tendono a differire dal valore reale del sottostante.

Chi fa arbitraggio sfrutta le disparità di prezzo tra il sottostante e il future sullo stesso. In poche parole, si creano dei vantaggi con le anomalie frequenti tra i diversi mercati, o strumenti finanziari.

Questo tipo di investitori ha il compito di riportare il prezzo in equilibrio, nel caso ci fossero queste disparità. Da qui deriva il termine “arbitraggio”. Ciononostante, attraverso queste operazioni anch’essi traggono dei profitti importanti.

Regolamento dei futures

I mercati dei futures sono regolati dalla Commodity Futures Trading Commission (CFTC). La CFTC è un’agenzia federale creata dal Congresso nel 1974 per garantire l’integrità dei prezzi del mercato dei futures, inclusa la prevenzione di pratiche commerciali abusive, frodi e regolamentazione delle società di intermediazione impegnate nel trading di futures.