Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

I tassi d’interesse durante le pandemie

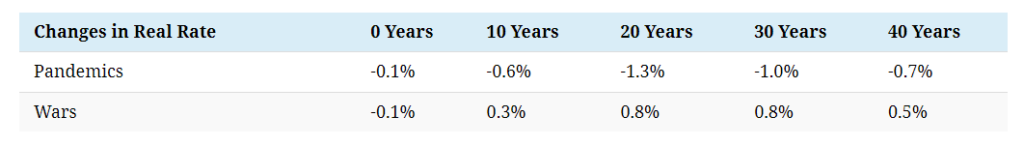

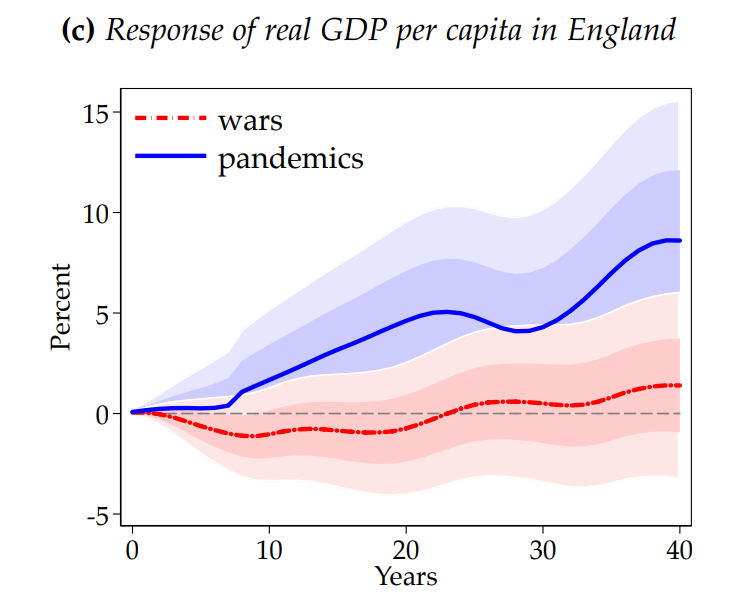

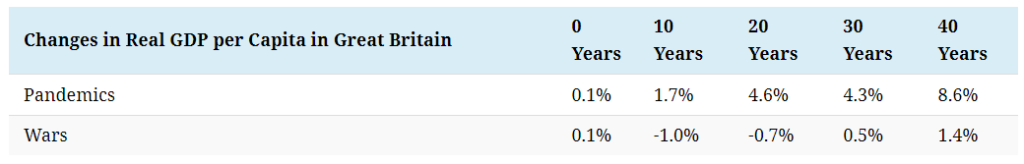

Secondo uno studio della Fed di San Francisco, le pandemie hanno effetti duraturi sui tassi d’interesse reali. Questa conclusione è stata ricavata dai dati relativi a 19 pandemie dal 14° secolo.

In questa ricerca, al fine di studiare come i tassi d’interesse rispondono ai principali eventi economici nel lungo periodo, le pandemie sono state confrontate con le guerre.

Pandemie e tassi d’interesse

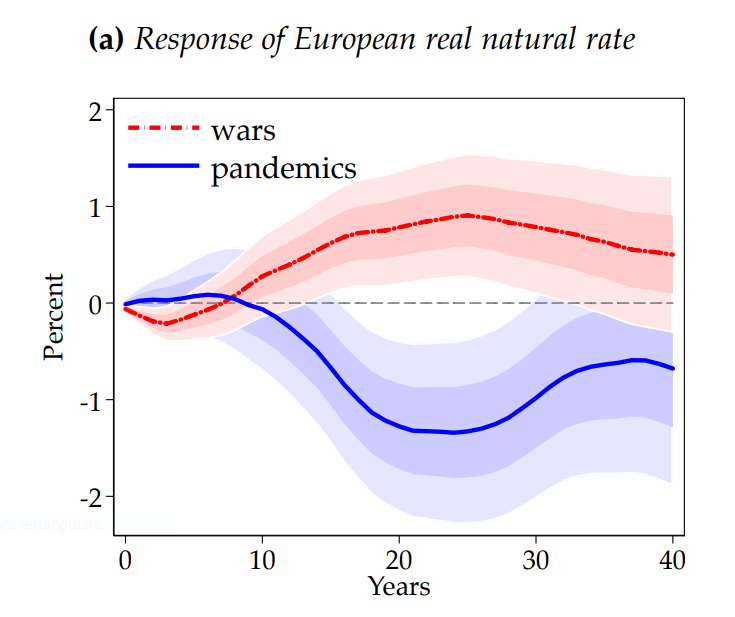

Le pandemie hanno avuto effetti duraturi sui tassi di interesse. I dati storici mostrano che il tasso naturale d’interesse, anche dopo un aumento iniziale, è diminuito dopo le pandemie. Ha toccato il minimo dopo circa 20-25 anni ma è comunque rimasto a livelli inferiori rispetto a quelli pre-pandemici quattro decenni dopo.

E’ aumentato invece dopo le guerre, raggiungendo il punto più alto tra i due e i tre decenni dalla fine della guerra.

Le possibili cause di diminuzione dei tassi reali dopo le pandemie

Uno dei fattori possibili può essere l’abbondanza di capitale per unità di lavoro. Può aver influito anche il livello di risparmio più elevato dovuto alla ricostruzione della ricchezza perduta durante la pandemia. Secondo la teoria economica infatti, l’aumento del risparmio e il rallentamento della popolazione possono portare a un calo dei tassi d’interesse reali.

In altre parole, quando c’è capitale in eccesso e le persone risparmiano denaro, c’è meno domanda di credito. Questa diminuzione della domanda, a sua volta, può portare a tassi d’interesse più bassi. Al contrario, il capitale viene distrutto durante le guerre. Il che potrebbe aver causato una pressione al rialzo sui tassi in passato.

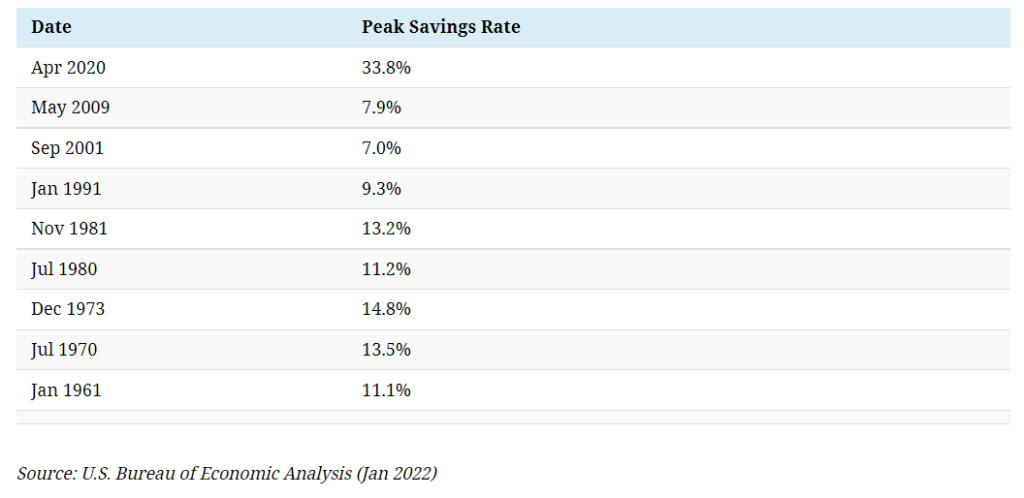

Il risparmio durante le pandemie

Ad aprile 2020, i tassi di risparmio personale hanno raggiunto il livello più alto mai registrato, andando oltre il 33%. Nella tabella seguente, mostriamo il tasso di risparmio massimo durante la pandemia e lo confrontiamo con diverse recessioni.

Ad un certo punto, i tassi di risparmio durante la pandemia di covid erano il doppio o il triplo rispetto a quelli delle recessioni passate. Il tasso medio di risparmio personale degli Stati Uniti negli ultimi 60 anni è di circa il 9%.

L’aumento dei salari reali

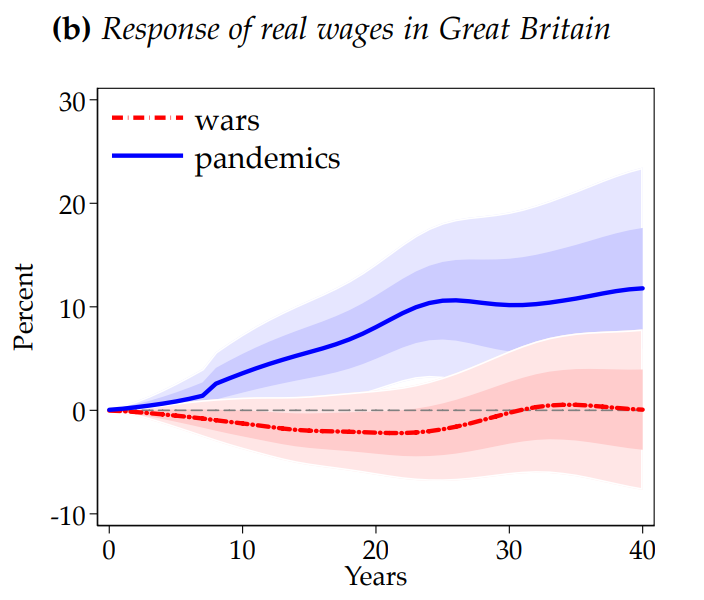

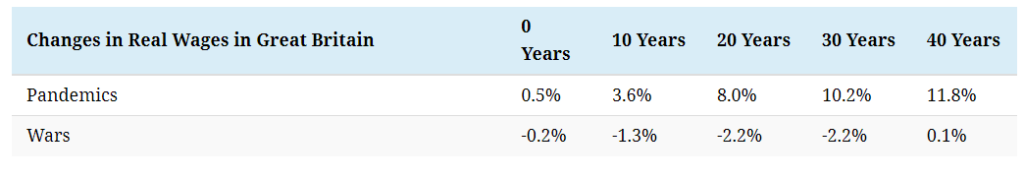

Come i tassi di interesse, i salari reali hanno mostrato una risposta significativa alle pandemie. Con l’aumento della scarsità di manodopera, i salari reali sono aumentati.

Nel complesso, le pandemie hanno corrisposto a un aumento dei salari reali che è durato per decenni. Dopo le guerre invece, i salari reali sono diminuiti costantemente per anni.

Durante la peste nera un calo del 25-40% dell’offerta di lavoro ha corrisposto ad un aumento del 100% dei salari reali.

La produttività

Le pandemie hanno avuto un impatto positivo sulla produttività. Mentre il PIL reale pro capite è aumentato dell’8,6% quattro decenni dopo le pandemie, per le guerre la produttività è aumentata solo dell’1,4%.

Con il calo del numero di lavoratori, il capitale per lavoratore è aumentato, aumentando anche la produttività del lavoro. Al contrario, le guerre hanno danneggiato la produttività a causa della distruzione del capitale fisico come le infrastrutture pubbliche.

E se il COVID-19 fosse diverso?

In passato, le pandemie hanno creato un’ammaccatura significativa nella forza lavoro. Il covid ha un impatto maggiore in termini di decessi su una fascia demografica anziana, che ha meno probabilità di essere nel mondo del lavoro. Di conseguenza, l’effetto negativo sui tassi di interesse potrebbe essere minore.

In secondo luogo, la risposta fiscale è stata molto più ampia rispetto alle pandemie passate. Gli stimoli fiscali hanno portato a livelli di debito più elevati, che a loro volta potrebbero spingere più in alto i tassi di interesse reali.

L’aumento dell’inflazione sta portando le banche centrali a inasprire la politica monetaria aumentando i tassi d’interesse. Livelli di prezzo più elevati rispetto al target chiamano tassi d’interesse più alti.

La seconda guerra mondiale: un caso studio moderno

All’indomani della seconda guerra mondiale, la Federal Reserve ha sostenuto tassi d’interesse bassi nonostante un’economia in forte ascesa e un’inflazione elevata.

La banca centrale ha mantenuto i rendimenti dei Treasury a lungo termine al 2,5% dopo la guerra per stabilizzare i mercati e mantenere basso il finanziamento del debito pubblico.

Anche in un contesto di elevati livelli di indebitamento, il rapporto debito/PIL è diminuito senza causare effetti dannosi sull’economia.