L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

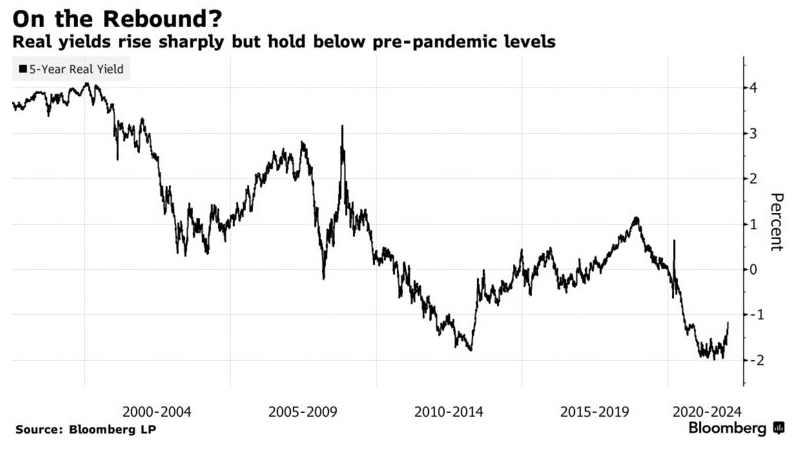

I quadranti dei rendimenti reali

I rendimenti reali rappresentano la differenza tra i rendimenti nominali e il tasso d’inflazione. Immaginiamo di tenere 1000 euro dei nostri risparmi in una cassaforte. Se il tasso d’inflazione è del 2% abbiamo perso 20 euro sui 1000 che avevamo deciso di risparmiare. Lo stesso accadrebbe se investissimo in obbligazioni. Supponiamo di acquistare delle obbligazioni con un rendimento nominale del 5% e che l’inflazione sia ancora del 2%. Il rendimento reale sarà uguale a (5-2)=3%. In questo post spiegheremo il loro comportamento introducendo i quattro quadranti dei rendimenti reali.

Perchè i rendimenti reali sono importanti?

L’andamento dei rendimenti reali impatta su molti asset. L’asset che più viene influenzato dai rendimenti reali è l’oro. Per l’oro si osserva infatti una forte correlazione inversa. I rendimenti reali ci comunicano effettivamente quali sono le aspettative d’inflazione futura, quelle sulla crescita economica e l’appetito al rischio degli investitori. Rendimenti reali negativi tendono ad incoraggiare gli investitori ad alzare l’asticella del rischio per ottenere rendimenti migliori. I capitali si spostano così da asset sicuri come le obbligazioni verso asset più rischiosi.

I tassi di pareggio

Per analizzare i quadranti dei rendimenti reali è necessario prendere in considerazione i breakeven inflation rate. Essi vengono chiamati anche tassi di pareggio o inflazione di pareggio. Rappresentano la differenza tra il rendimento nominale e il rendimento reale dell’obbligazione con la stessa maturità ma indicizzata all’inflazione. I tassi di pareggio ci danno la stima più precisa dell’inflazione che possiamo aspettarci in futuro.

I quattro quadranti riescono a identificare il comportamento del dollaro americano in relazione ai rendimenti reali e ai tassi di pareggio.

Come rappresentare i quadranti dei rendimenti reali

I rendimenti reali si muovono grazie al movimento dell’inflazione o dei rendimenti nominali. Immaginiamo di dividere il foglio in quattro quadranti. Sulle ascisse segniamo i rendimenti reali e sulle ordinate i tassi di pareggio. In questo modo i due quadranti di destra vedranno rendimenti reali in aumento e quelli di sinistra in diminuzione. Nei due quadranti superiori i tassi di pareggio sono in aumento. Viceversa, in quelli inferiori i tassi di pareggio saranno in diminuzione.

I quadranti dei rendimenti reali: aumentano i tassi di pareggio

Il primo quadrante è quello in cui aumentano i tassi di pareggio e si abbassano i rendimenti reali. In questo contesto le banche centrali abbassano i tassi d’interesse. Durante questa fase l’appetito al rischio è più alto perché i rendimenti reali sono bassi. Il dollaro americano tende a scendere e le performance delle obbligazioni rimangono neutrali. Nel secondo quadrante i tassi di pareggio continuano ad aumentare insieme ai rendimenti reali. In questo caso i tassi di pareggio non aumentano perché stanno scendendo i rendimenti reali. L’aumento è guidato dal movimento rialzista dei rendimenti nominali. In questa fase è difficile vedere le banche centrali allentare le politiche monetarie. Questo perché, probabilmente, i tassi d’interesse hanno raggiunto il loro bottom e la ripresa economica è già ben avviata. L’appetito al rischio è più moderato perché gli asset si sono gonfiati e il risk/reward comincia a stringersi.

I tassi di pareggio diminuiscono

Nel terzo quadrante diminuiscono i tassi di pareggio perché stanno aumentando i tassi reali. In questa fase, le banche centrali diminuiscono gli stimoli per prevenire surriscaldamenti dell’economia. Il dollaro tende a rafforzarsi mentre le obbligazioni sono piuttosto neutrali. Il dollaro vede flussi di capitale positivi perché gli investitori esteri sono attratti da rendimenti in rialzo. Le attività più rischiose cominciano a frenarsi e le obbligazioni difensive tendono a sovraperformare. Nel quarto quadrante il tasso di pareggio diminuisce insieme ai rendimenti reali. Anche i tassi nominali aumentano. Ciò comporta un deterioramento delle condizioni economiche che porterà le banche centrali a tagliare i tassi. In queste situazioni ci si può trovare davanti ad una recessione, un crash o un regime di deflazione. Il dollaro rimane neutrale mentre le obbligazioni tendono a salire. L’appetito al rischio diminuisce drasticamente e i capitali si spostano verso asset più sicuri.

Il contesto in cui ci troviamo oggi

Nell’ultimo anno ci siamo trovati nel primo quadrante.

Al momento però, i rendimenti reali stanno aumentando, seguiti dai rendimenti nominali.

I rendimenti reali

Allo stesso tempo i tassi di pareggio stanno diminuendo dopo aver toccato il picco a novembre 2021.

Le aspettative di inasprimento della Fed e del miglioramento della catena di approvvigionamento sono servite a calmare le aspettative di inflazione. Gli asset di rischio stanno risentendo di questo aumento repentino dei tassi reali. Tuttavia essi si trovano ancora in territorio negativo. Per quanto durerà la loro salita?

Staremo a vedere…