Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

La teoria del sorriso del dollaro :)

Il dollaro è un asset estremamente importante, forse il più importante, per determinare gli investimenti sia nel breve che nel lungo termine. Gli Stati Uniti rappresentano il 16% del prodotto interno lordo mondiale. Il dollaro ammonta a circa il 60% delle riserve detenute dalle banche centrali. Questi sono i numeri di oggi ma l’egemonia del dollaro potrebbe deteriorarsi col passare del tempo. In ogni caso il dollaro rimane ancora forte oggi. La teoria del sorriso del dollaro ci può aiutare a capire il suo comportamento.

La natura duale del dollaro

Il dollaro ha una doppia valenza. Esso infatti ha un “anima” domestica e una internazionale. Esso è molto importante per l’estero, in particolare per i mercati emergenti. In più rappresenta la valuta con cui le materie prime vengono scambiate. Tende a rafforzarsi quando l’economia dell’America è forte. Un forte prodotto interno lordo infatti riesce a stabilizzare i prezzi e tende a rafforzare il dollaro americano.

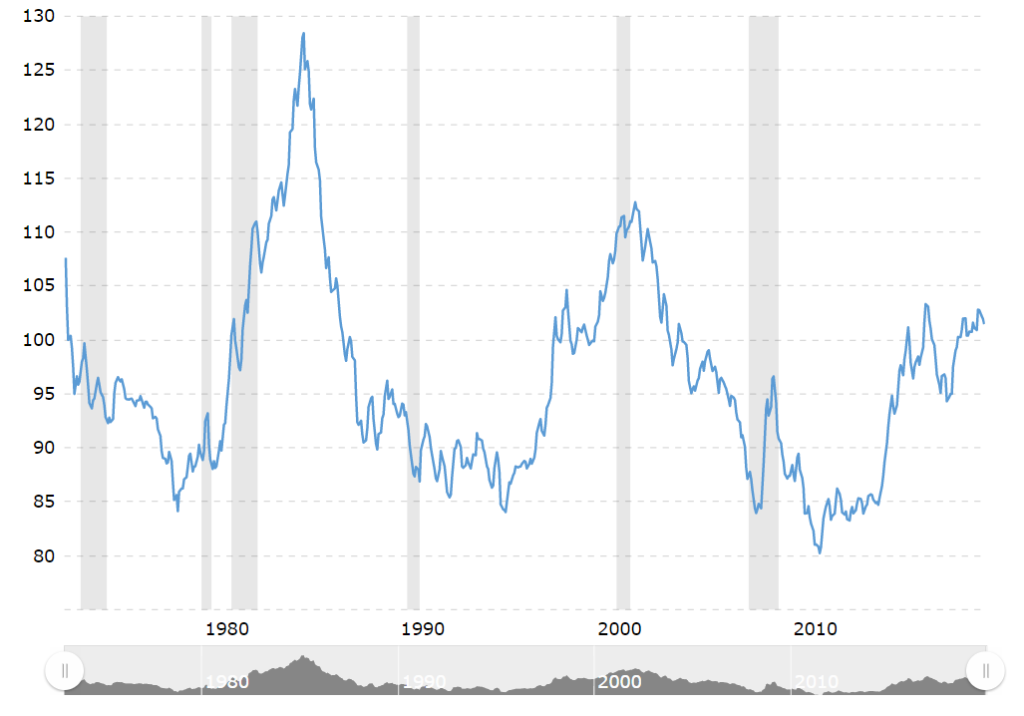

Abbiamo avuto tre grandi cicli del dollaro: uno ad inizio anni 80, il secondo a fine anni 90 e l’ultimo verso la fine del 2010.

Il dollaro si indebolisce quando diventa più disponibile per fare business a livello internazionale. Da un certo punto di vista, una valuta debole rappresenta un vantaggio.

L’influenza del dollaro sugli altri asset

I mercati emergenti hanno debiti denominati in dollaro americano. Quando esso si rafforza questi paesi fanno fatica perché il debito da restituire è più alto. Anche la maggior parte delle materie prime soffrono con un dollaro forte perché, come già detto sopra, il dollaro rappresenta il loro denominatore. Avere un debito in dollari americani equivale ad avere una posizione short sul dollaro. Il debito di paesi e aziende denominato in valuta americana ammonta a più di 13 trilioni di dollari. Con questi presupposti in mente andiamo ora a spiegare la teoria del sorriso del dollaro e come ci può aiutare a capire il comportamento di questa valuta e degli asset che vengono influenzati da esso.

Le basi della teoria

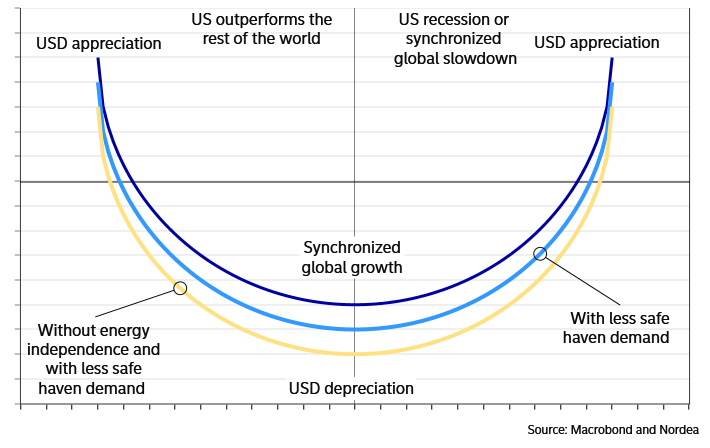

Stephen Jen, un ex economista del Fondo monetario internazionale, che ora gestisce un hedge fund , è stato colui che ha inventato la “teoria del sorriso del dollaro”. Essa si basa sul fatto che il dollaro tende a rafforzarsi sia quando l’economia statunitense è forte che quando è debole.

Secondo la sua natura domestica, il dollaro si comporta come qualsiasi altra valuta, seguendo le prospettive dell’economia. Il dollaro si rafforza anche quando i mercati sono volatili e la crescita globale rallenta o si verificano shock globali che causano il panico degli investitori. La teoria del sorriso del dollaro è una teoria economica che spiega quando ci possiamo aspettare una debolezza del dollaro americano o una forza.

La teoria…in pratica

Ci sono tre scenari possibili.

Nello scenario 1 della teoria del sorriso, corrispondente alla prima parte del sorriso, il dollaro si rafforza a causa dell’avversione al rischio. Gli investitori fuggono verso valute rifugio come il dollaro e lo yen giapponese e altri asset sicuri, come i Treasury. Tuttavia, l’acquisto di titoli del Tesoro statunitensi crea domanda di dollari. Lo scenario 2 è caratterizzato dall’indebolimento del dollaro a causa dell’economia debole.

Se l’economia degli Stati Uniti è più debole di quella di altri paesi, anche se non necessariamente “orribile”, gli investitori preferiranno vendere i loro dollari statunitensi e acquistare le valute di paesi con l’economia più forte. Lo scenario 3 avviene quando l’economia degli Stati Uniti si rafforza. Con l’aumento dell’ottimismo e i segnali di ripresa economica, il sentiment verso il dollaro inizia a crescere.

La teoria del sorriso del dollaro

In conclusione

La teoria del sorriso mostra in maniera empirica quando il dollaro americano tende ad essere debole e quando ad essere forte. In questo periodo il dollaro si sarebbe dovuto trovare nel secondo quadrante, caratterizzato dal rallentamento della crescita del resto del mondo rispetto alla crescita americana. Il dollaro nel 2021 si è comportato in maniera completamente indipendente dai regimi economici in cui ci siamo trovati. Ha anticipato molto i contesti in cui ci potremmo trovare nel 2022. Continuerà a salire oppure inizierà a rallentare, avendo già scontato i prossimi regimi economici?