L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Recessione economica: quanto manca?

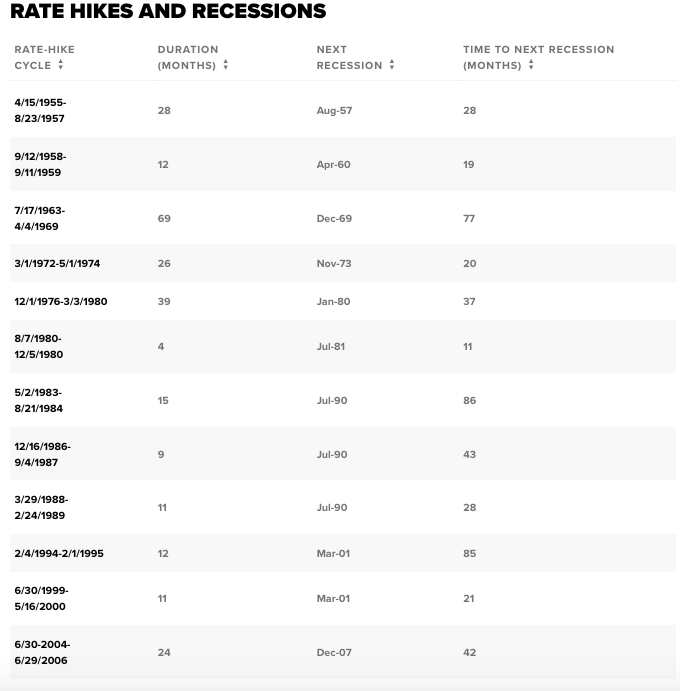

Gli investitori cercano spesso di prevedere la recessione economica e capire quando essa può essere all’orizzonte. Nelle loro valutazioni la politica monetaria della Federal Reserve e in particolare l’aumento dei tassi d’interesse diventa necessaria. In particolare gli investitori si chiedono quanto tempo passa prima di avere una recessione economica dal primo aumento dei tassi d’interesse da parte della banca centrale.

Gli investitori si chiedono quanto tempo potrebbe passare da quando la banca centrale decide di aumentare i tassi d’interesse a quando l’economia cadrà in recessione economica.

Cosa ci dicono i dati?

Quanto tempo passa prima di avere una recessione economica dal primo aumento dei tassi d’interesse? Secondo i dati dagli 11 fino agli 86 mesi. Considerando come scenario il periodo più corto pari a 11 mesi ed ipotizzando un primo aumento della FED già a Giugno 2022, questo potrebbe significare che a Marzo-Aprile 2023 potremmo aspettarci di entrare in un ciclo recessione.

Aumento dei tassi e recessioni a confronto

L’aggressività della Federal Reserve nell’alzare i tassi di interesse, è molto spesso, anche se non sempre, un fattore determinante nel modo in cui l’economia e gli asset finanziari rispondono.

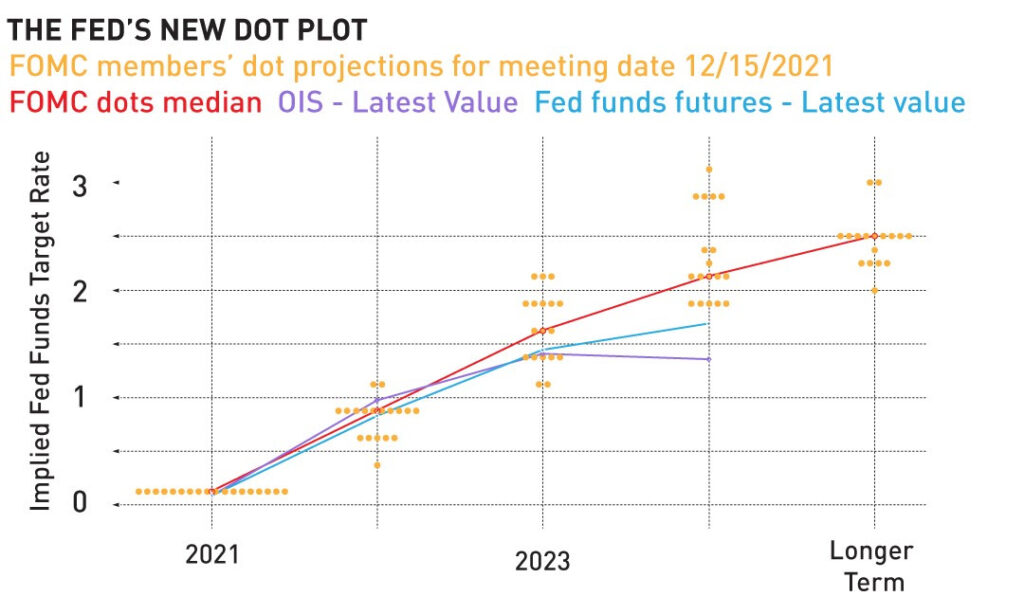

Ecco perchè i membri del FOMC hanno sottolineato così vigorosamente che gli investitori non dovrebbero concentrarsi su quando iniziano ad aumentare i tassi di interesse ma piuttosto sulla traiettoria verso la loro normalizzazione.

Le aspettative della Federal Reserve

Durante l’ultimo FOMC del 15 Dicembre, i funzionari si aspettano che tre aumenti di un quarto di punto saranno appropriati l’anno prossimo, secondo la stima mediana e come mostrato nella figura qui in basso:

Il dot plot della FED

Ci sono infatti molteplici variabili in gioco. Alla fine i partecipanti al mercato potrebbero scoprire che tutto il trambusto dell’aumento dei tassi di interesse potrebbe essere stato esagerato. L’anticipazione di aumenti dei tassi di interesse può rendere i mercati volatili per un pò. Una volta che gli aumenti cominciano l’impatto non è così drammatico.

La risposta del mercato azionario

Sembra che le performance dei mercati azionari rimangano in stallo per 12-24 mesi dopo il primo rialzo, il che forse riflette il ritardo nella politica monetaria. Più specificatamente il mercato negli ultimi 35 anni è stato spesso in forte rialzo, circa il 14%, durante l’inizio degli aumenti dei tassi di interesse, abbastanza piatto per i successivi 250 giorni, con un guadagno medio del 2.6% per poi tornare alla normalità dopo 500 giorni, con un ritorno medio annuo intorno al 14.4%.

I titoli di qualità che hanno bilanci solidi, con ritorni sul capitale alti e basse volatilità tendono a sovraperformare durante i tre mesi successivi ad un aumento dei tassi di interesse mentre le aziende con alto debito sono quelle che soffrono di più. L’impatto sul mercato azionario tende ad essere più pronunciato più avanti nel ciclo di rialzo dei tassi, quando i ritorni iniziano a diminuire.

Secondo Deutsche Bank, nei 118 rialzi dei tassi dal 1950, solo due volte il PIL nominale anno su anno è stato inferiore al 4.5%. Aumentare i tassi in un contesto economico in cui la crescita è bassa può essere rischioso. Dal 1950 tutti i cicli di aumento dei tassi di interesse hanno fatto parte di un super ciclo caratterizzato dall’aumento della leva finanziaria con dei picchi prima dell’inizio della recessione economica che hanno eclissato il PIL molto rapidamente dopo l’inizio della ripresa.

E le obbligazioni?

Anche il mercato delle obbligazioni è volatile in un ambiente di aumenti dei tassi di interesse e il comportamento è molto simile al mercato azionario. La differenza principale è che l’impatto si verifica più rapidamente nelle obbligazioni rispetto al mercato azionario quando la Federal Reserve cambia rotta.

Per le obbligazioni sembra che il cambio avvenga immediatamente quando arriva il primo taglio o aumento. Alla fine del ciclo dei rialzi i rendimenti delle obbligazioni scendono immediatamente. Alcuni analisti ritengono che l’aumento dei tassi di interesse faccia avvicinare i rendimenti tra le obbligazioni a più lunga e a più breve scadenza, appiattendo la curva.

Staremo a vedere!