Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

I rischi dei paesi con alto debt to GDP ratio

Il debt to GDP ratio è una metrica usata per comparare il debito pubblico di un paese con la sua produzione economica. Confrontando quello che un paese deve con quello che produce, gli economisti possono misurare la sua capacità di ripagare il proprio debito. Più è alto questo rapporto, più alto è il rischio di default del paese. Andiamo a esaminare quali sono i rischi dei paesi con alto debt to GDP ratio.

L’esplosione del debito in risposta alla pandemia

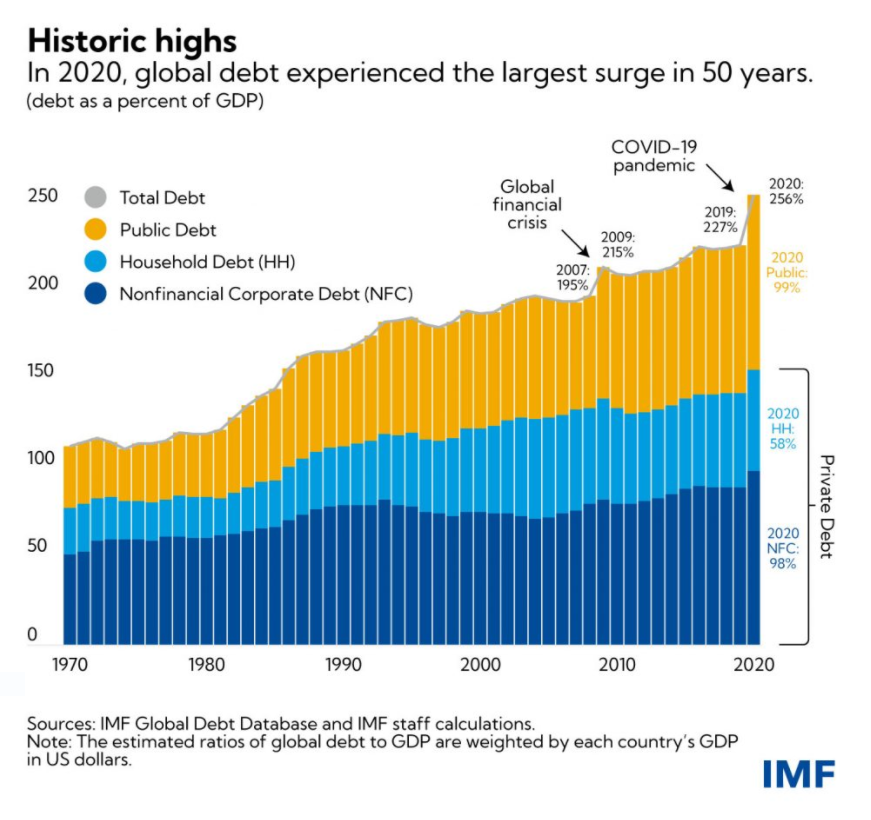

Nel 2020, con la diffusione del covid in tutto il mondo, l’economia globale ha sofferto interruzioni della catena di approvvigionamento, volatilità dei prezzi delle materie prime e sfide nel mercato del lavoro. La World Bank ha stimato che quasi 97 milioni di persone sono state spinte in condizioni di estrema povertà a causa della pandemia.

I governi globali hanno dovuto aumentare la loro spesa per far fronte ai costi sanitari, alla disoccupazione e all’insicurezza alimentare. Così facendo i paesi sono stati costretti ad assumere nuovo debito. Ciò ha portato il debito globale al livello più alto in mezzo secolo.

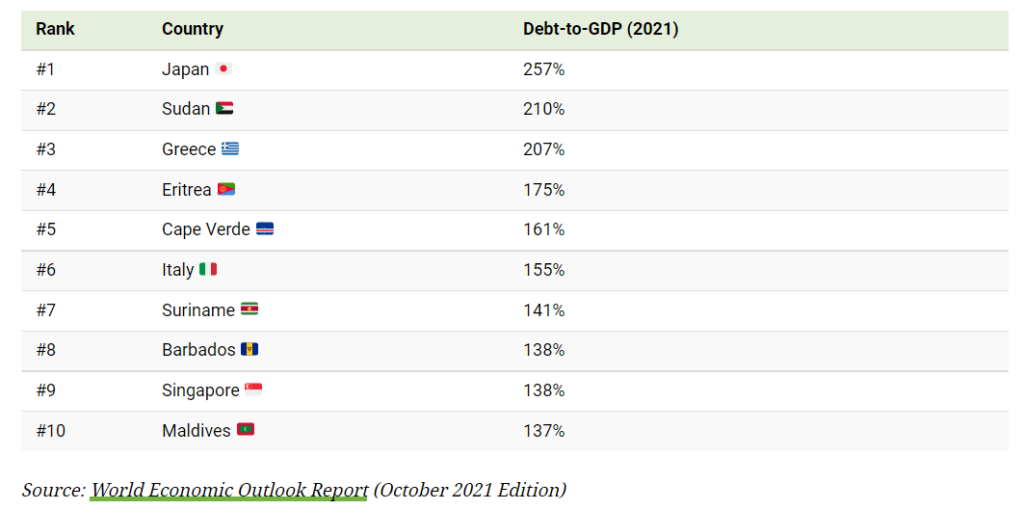

I debt to GDP ratio più alti del mondo

Qui sopra sono riportati i dati sui debt to GDP ratio più alti del mondo pubblicati nel rapporto più recente del Fondo Monetario Internazionale. Giappone, Sudan e Grecia sono in cima alla lista con un rapporto debito/PIL ben al di sopra del 200%, seguiti da Eritrea (175%), Capo Verde (160%) e Italia (154%).

Il livello del debito del Giappone non sarà una sorpresa per molti. Nel 2010 è diventato il primo paese a raggiungere un rapporto debito/PIL del 200%. Per finanziare nuovo debito, il governo giapponese emette obbligazioni che vengono acquistate principalmente dalla Banca centrale. Entro la fine del 2020, la Bank of Japan possedeva il 45% del debito pubblico in essere.

I rischi dei paesi con alto debt to GDP ratio

In generale, maggiore è il rapporto debito/PIL di un paese, maggiori sono le possibilità che il paese possa diventare insolvente.

La World Bank ha pubblicato uno studio che mostra che i paesi che hanno mantenuto un rapporto debito/PIL superiore al 77% per periodi di tempo prolungati hanno subito rallentamenti economici.

Il COVID-19 ha aggravato una crisi del debito in incubazione dalla recessione globale del 2008. Un rapporto del Fondo monetario internazionale mostra che almeno 100 paesi dovranno ridurre le spese per la salute, l’istruzione e la protezione sociale.

Il debito sta colpendo i paesi poveri e a reddito medio più duramente dei paesi ricchi. I paesi più ricchi si sono indebitati per lanciare massicci pacchetti di stimolo fiscale mentre i paesi a reddito medio/basso non possono permettersi tali misure.

L’aumento dei tassi d’interesse

Secondo l’ultimo aggiornamento del Global Debt Database del FMI, il debito globale è aumentato di 28 punti percentuali al 256% del PIL nel 2020.

I prestiti dei governi hanno rappresentato circa la metà dell’aumento, portando il rapporto debito pubblico/PIL al 99%. Anche il debito privato delle società non finanziarie e delle famiglie ha raggiunto nuovi massimi. Il debito pubblico rappresenta ora quasi il 40% del debito globale totale, la quota più alta dalla metà degli anni ’60.

I funzionari del FMI avvertono che tassi di interesse più elevati diminuiranno l’impatto della spesa fiscale e potrebbero compromettere la sostenibilità del debito. Un significativo inasprimento delle condizioni finanziarie aumenterebbe la pressione sui governi, le famiglie e le imprese. Se il settore pubblico e quello privato sono costretti a ridurre contemporaneamente la leva finanziaria, le prospettive di crescita possono risentirne.