Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Che cos’è il Gamma squeeze?

Il gamma squeeze è un esempio estremo in cui l’attività di acquisto degli investitori costringe il prezzo di un’azione a salire bruscamente. E’ associato al trading di opzioni e può diventare problematico per gli investitori che non ne comprendono il funzionamento. In questo post vedremo nel dettaglio che cos’è il gamma squeeze, quali sono le sue cause e come funziona.

Che cos’è il gamma squeeze?

Il gamma squeeze può verificarsi quando c’è un’attività di acquisto diffusa di opzioni call a breve scadenza per un particolare titolo. Ciò può effettivamente creare una spirale ascendente in cui l’acquisto di call innesca prezzi delle azioni sempre più elevati.

Gamma è una delle “greche” delle opzioni, ovvero un insieme di parametri utilizzati per descrivere varie posizioni nel trading di opzioni.

Delta, ad esempio, spiega come il tasso di variazione del prezzo di un’opzione corrisponda alla variazione del prezzo del titolo sottostante. Gamma è correlata al delta, in quanto misura come quest’ultimo cambia quando il prezzo di un’azione si sposta verso l’alto o verso il basso.

Insieme alle altre greche, possono essere usate insieme per determinare cosa può accadere al prezzo di un’azione nel tempo.

Come funziona il gamma squeeze?

Il valore di un’opzione call aumenta quando il sottostante a cui è associato aumenta di valore. I market maker, che vendono le opzioni call a chi le acquista, si trovano ad avere una posizione short sul sottostante.

Per proteggersi dalla loro posizione short, i market maker sono costretti ad acquistare il sottostante in quanto devono mantenere una posizione neutrale.

Gli investitori che hanno acquistato opzioni call e vendono a prezzi più alti possono fare profitti considerevoli. I market maker invece possono subire perdite significative.

Le cause del gamma squeeze

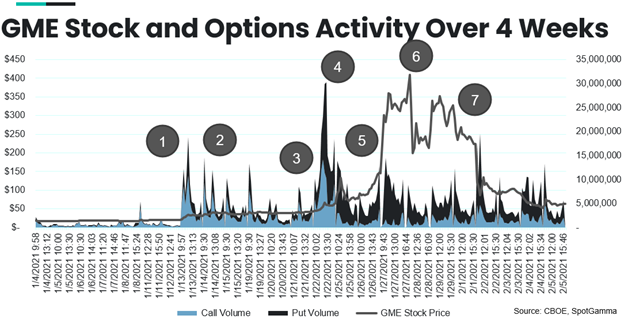

Le compressioni gamma possono verificarsi a seguito di speculazioni diffuse sulla direzione del prezzo di un sottostante. Uno degli esempi più famosi di gamma squeeze è avvenuto sulle “meme stocks” più famose, Game Stop e AMC.

In un periodo di tempo relativamente breve, GME è aumentata di oltre il 400%, grazie al coordinamento degli investitori retail che si sono accordati per far salire il prezzo. Gli hedge fund detenevano posizioni short sul titolo.

L’aumento del prezzo ha attirato ulteriore speculazione. Ciò ha messo i market maker nella posizione di dover acquistare azioni aggiuntive per proteggersi. Gli hedge fund che erano short sul titolo sono stati infine costretti a chiudere le loro posizioni, vittime di un vero e proprio short squeeze.

Cosa significano i gamma squeeze per gli investitori?

Una compressione gamma potrebbe rappresentare un’opportunità per gli investitori, ma può anche essere rischiosa. Possono durare giorni o settimane oppure esaurirsi molto rapidamente. Per questo motivo, la tempistica gioca un ruolo importante nel determinare un profitto o una perdita per il tuo portafoglio.

Una volta che uno short squeeze raggiunge il suo picco, le inversioni di prezzo possono verificarsi molto rapidamente. Per questo motivo, le opzioni non sono adatte a tutti gli investitori.

Il gamma squeeze su GameStop fornisce un ottimo esempio di quanto sia importante il tempismo quando si tenta di trarre vantaggio da questo tipo di situazione.