I mercati resistono, ma qualcosa sta cambiando: ecco cosa dicono i dati

🇺🇸 USA – Inflazione più bassa, ma l’economia rallenta Negli Stati Uniti i dati di novembre raccontano un’economia che si sta raffreddando senza però fermarsi di colpo. L’inflazione continua a scendere: il CPI è al 2,7% su base annua e il dato core al 2,6%,

Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

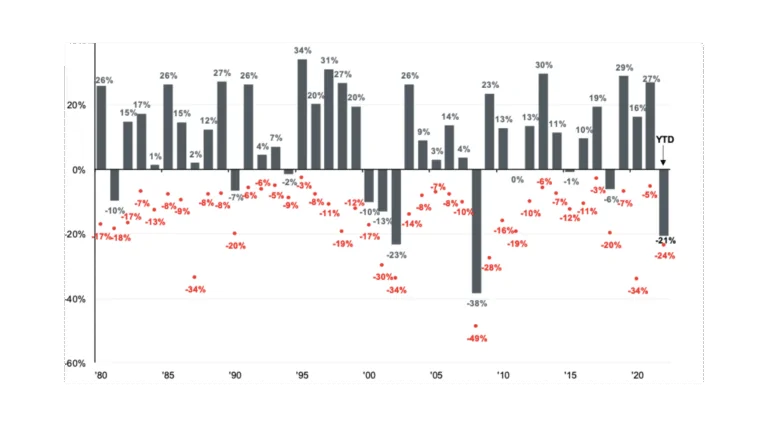

Investire meglio del 99%: la mappa mentale che ti manca

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

I mesi migliori per il mercato azionario

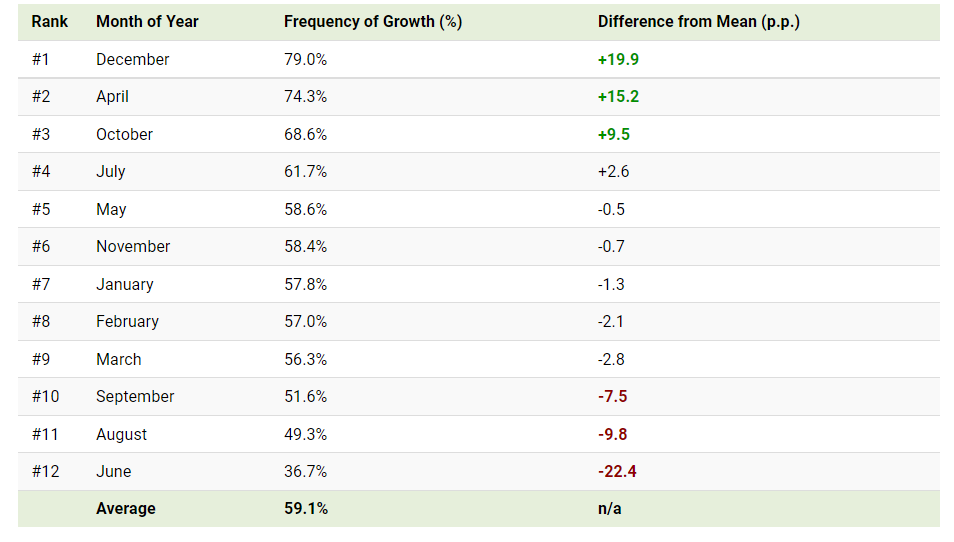

Molti investitori ritengono che il mercato azionario abbia prestazioni migliori in determinati periodi dell’anno. C’è del vero in questa credenza? Schroders, una società di gestione patrimoniale britannica, ha condotto un’indagine basata sulle performance dal 1987 al 2018 di quattro principali indici azionari:

– FTSE 100: l’indice delle 100 società a più alta capitalizzazione del London Stock Exchange (LSE);

– MSCI World: l’indice delle 1.000 società a grande e media capitalizzazione dei mercati sviluppati;

– S&P 500: l’indice delle 500 maggiori società quotate negli Stati Uniti;

– Eurostoxx 50: l’indice dei primi 50 titoli blue-chip dell’Eurozona.

Le percentuali nella tabella seguente rappresentano la frequenza storica in cui questi indici sono stati positivi in un determinato mese nel periodo di tempo preso in esame. I mesi sono ordinati dal migliore al peggiore, in ordine decrescente.

I mesi migliori per il mercato azionario

In termini di frequenza di crescita, dicembre è stato storicamente il mese migliore per il mercato azionario. Questo è in linea con il fenomeno noto come “Il rally di Natale”, che suggerisce che i mercati azionari saranno in rialzo durante il periodo natalizio. La teoria è che le festività natalizie abbiano un effetto psicologico sugli investitori, spingendoli a comprare piuttosto che a vendere. Inoltre, molti investitori istituzionali sono in vacanza in questo periodo. Ciò potrebbe dare agli investitori al dettaglio una maggiore influenza sulla direzione del mercato.

Il secondo miglior mese è stato aprile, che è comunemente considerato un mese forte per il mercato azionario. Una teoria è che molti investitori ricevano i rimborsi fiscali, che poi usano per acquistare azioni. Il conseguente afflusso di contanti spinge i prezzi al rialzo.

Parlando di prezzi più alti, possiamo anche guardare a questa tendenza dal punto di vista dei rendimenti. Concentrandosi sull’S&P 500 e guardando indietro al 1928, aprile ha generato un rendimento medio dello 0,88%. Questo è ben al di sopra della media mensile dello 0,47%.

I mesi peggiori

I tre mesi peggiori per possedere azioni, secondo questa analisi, sono giugno, agosto e settembre. È un caso che siano tutti d’estate? Una teoria per la debolezza estiva è che i trader istituzionali sono in vacanza, così come a dicembre. Tuttavia, senza l’allegria natalizia, c’è meno entusiasmo sul mercato e la ridotta liquidità comporta un aumento del rischio. Sembrerebbe quindi che il detto “sell in may and go away” abbia delle fondamenta.

In conclusione

Gli investitori dovrebbero ricordare che questi dati si basano su risultati storici e non dovrebbero essere utilizzati per prendere decisioni lungimiranti sul mercato azionario. Anomalie come la pandemia di COVID-19 nel 2020 possono avere un profondo impatto sui mercati. La performance del mercato azionario in questi periodi può discostarsi notevolmente dalle medie storiche viste sopra.

Indipendentemente da ciò, questa analisi può comunque essere utile per gli investitori che stanno cercando di comprendere i movimenti del mercato. Ad esempio, se le azioni aumentano a dicembre senza un chiaro catalizzatore, potrebbe essere per colpa del famoso “rally di Natale”.