Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

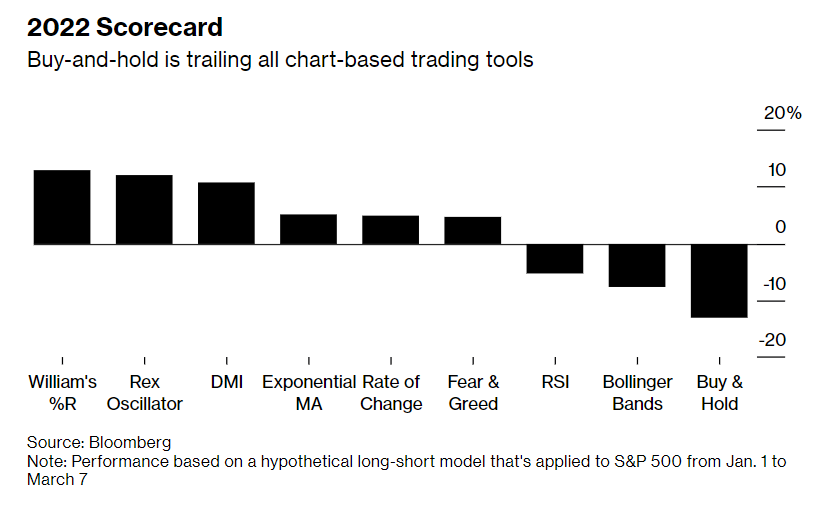

La strategia di trading peggiore del 2022

Finora il 2022 non si sta rivelando buono per gli investitori pazienti. Infatti, la strategia di trading peggiore del 2022 è quella del “buy and hold”. Acquistare e detenere azioni sta funzionando peggio delle strategie di analisi tecnica più diffuse.

Se hai ascoltato l’indicatore del movimento direzionale, acquistato per paura e venduto per avidità, o hai preso segnali da una media mobile esponenziale, hai fatto meglio che limitarti ad acquistare e tenere. Il “buy and hold” ha portato una performance del -10%, perdendo contro 22 sistemi di analisi tecnica, 12 dei quali hanno prodotto rendimenti positivi.

Prima di innamorarti di questa classifica, renditi conto che qualsiasi metodologia che ti avesse tenuto fuori dal mercato in questo periodo, evitando quindi i giorni di ribasso, avrebbe fatto meglio rispetto ad una che seguisse l’S&P 500 fino al minimo. In assenza delle cinque sessioni peggiori, la perdita del 12% dell’S&P 500 quest’anno scende all’1%. Battere il mercato quando è in caduta libera non è difficile. I mercati azionari sono scesi in molti più giorni di quanto non siano aumentati nel 2022.

La volatilità di quest’anno si è prestata anche a una posizione più tattica, con i livelli dei grafici come le medie mobili che sembrano attrarre gli investitori. L’analisi tecnica potrebbe rivelarsi preveggente, o potrebbe semplicemente esercitare una forza che si autoavvera, poiché orde di commercianti si accumulano in assenza di qualcos’altro su cui basare un’opinione.

“Devi riconoscere dove ti trovi e quali strumenti utilizzare”, ha affermato Larry Williams, il creatore dell’indicatore Williams %R. La strategia long-short basata su quell’indicatore tecnico è in rialzo del 13% da fine dicembre.

In un mercato di tendenza, non hai alti e bassi da catturare, vai solo in una direzione, e questo è stato il caso nel 2021. Quest’anno non ci stiamo trovando in un mercato unidirezionale.

Il modello di test retrospettivo di Bloomberg acquista l’S&P 500 quando un indicatore segnala di acquistare e lo trattiene fino a quando non viene generato un segnale di vendita. A quel punto, l’indice viene venduto e la posizione short viene stabilita e mantenuta fino a quando non viene attivato un acquisto.

Una strategia che segue i segnali DMI (Directional Movement Indicator) è aumentata dell’11% quest’anno. Il profitto è arrivato quando l’S&P 500 ha iniziato a gennaio con una serie di minimi più bassi che hanno attivato un ordine di vendita. Da allora l’operazione è ancora attiva poiché l’indice non è riuscito a registrare un massimo più alto abbastanza forte da far scattare l’acquisto.

La strategia con la media mobile esponenziale ha prodotto un guadagno del 5%. Due dei cinque segnali di trading prodotti dal modello erano in “buy” e nessuno dei due ha fatto soldi. Tra i “sell”, solo uno non ha funzionato.

Qualsiasi strategia non è in grado di funzionare sempre. Non si può fare affidamento solo su considerazioni di analisi tecnica. Devi tenere conto anche dei fondamentali.