Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

L’impatto dell’aumento dei tassi sul mercato azionario

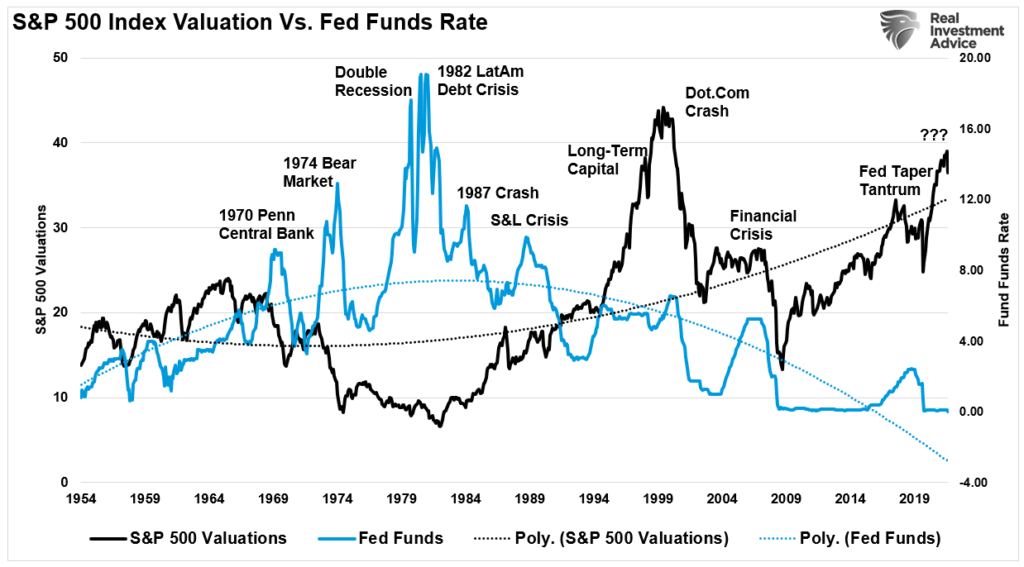

L’impatto dell’aumento dei tassi sul mercato azionario è potenzialmente negativo secondo Bank of America. Gli strateghi di BofA pensano che chi si aspetta che il mercato resista al ciclo di rialzo dei tassi come in passato non sta tenendo conto di un dettaglio importante.

Le azioni statunitensi hanno registrato rendimenti positivi durante i precedenti periodi di rialzo dei tassi d’interesse. Tuttavia, questa volta l’aumento dei tassi avverrà in un mercato sopravvalutato.

L’S&P 500 è al livello più costoso in vista del primo aumento dei tassi rispetto a qualsiasi altro ciclo oltre al 1999-00.

Le valutazioni del mercato azionario

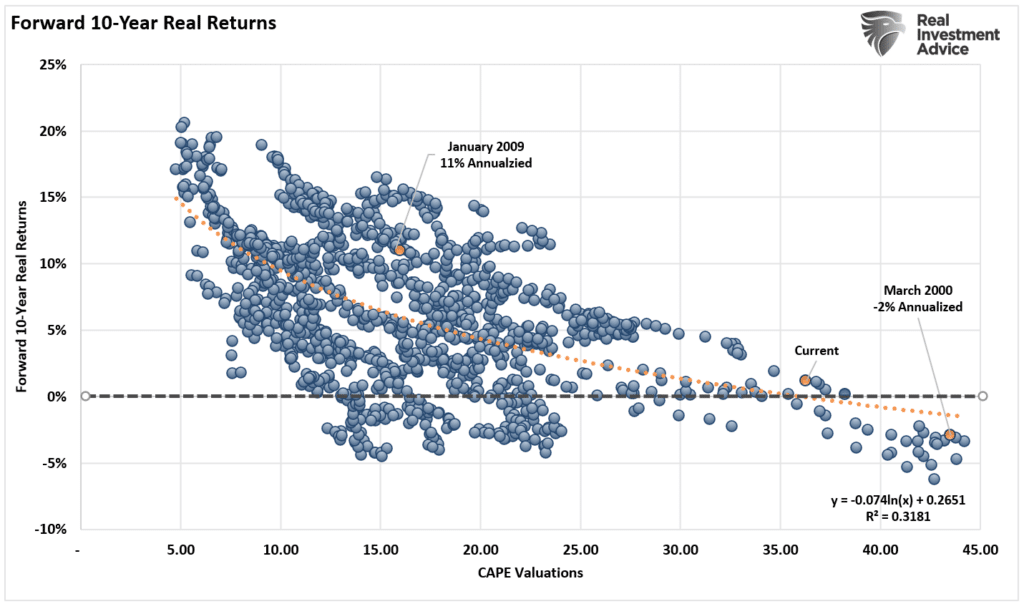

Le valutazioni sono funzione degli earnings delle aziende e della psicologia degli operatori, che li spinge a pagare più del dovuto. Nel lungo periodo le valutazioni riflettono i rendimenti futuri, nel breve il sentiment degli investitori.

Quindi, quale potrebbe essere l’impatto dell’aumento dei tassi sul mercato azionario?

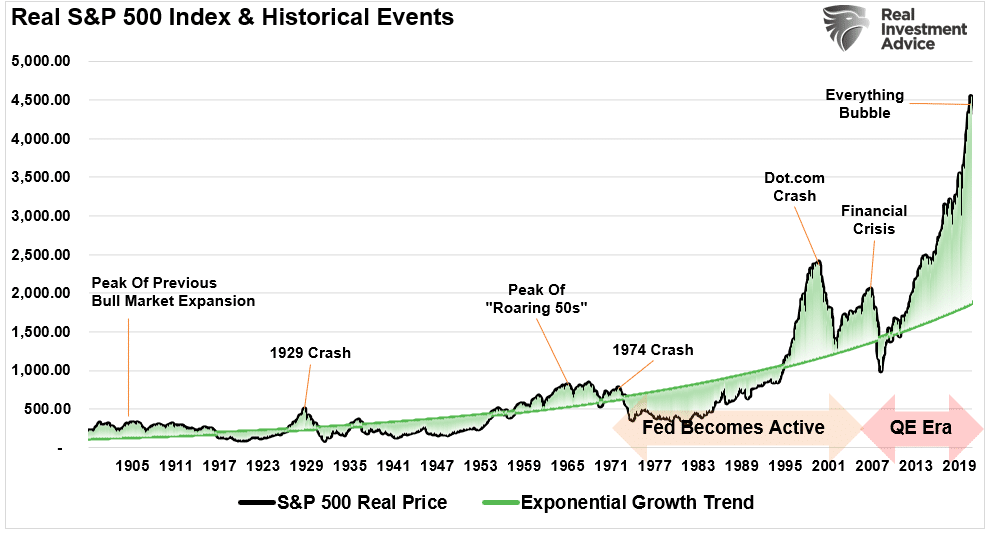

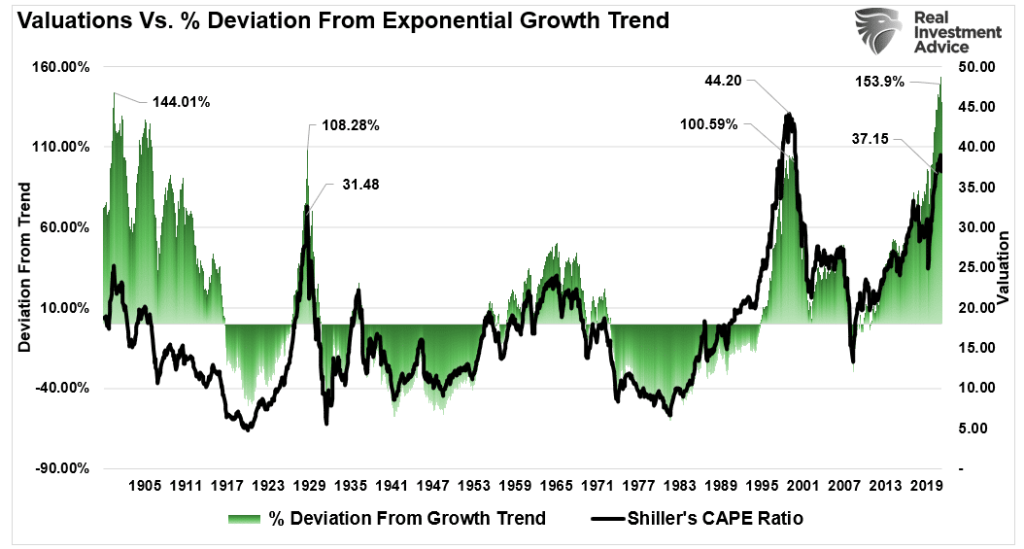

Il grafico seguente mostra le deviazioni dal trend di crescita a lungo termine dell’S&P 500.

Negli ultimi 12 anni, il ritmo degli aumenti dei prezzi è accelerato a causa di massicci interventi fiscali e monetari, costi di finanziamento bassi e incessanti buyback. Oggi, la deviazione dal trend di crescita è così estrema da far impallidire quella relativa alla bolla di internet.

La storia mostra che i precedenti cicli di aumento dei tassi in periodi in cui le valutazioni erano elevate (1972, 1999 e 2007), hanno portato a rendimenti scarsi.

Valutazioni azionarie estreme sono una funzione di prezzi estremi.

Gli investitori che inseguono i titoli in base alle aspettative di una continua crescita economica e degli utili, rischiano di rimanere delusi.

L’impatto dei tassi d’interesse sul mercato azionario

I principali argomenti rialzisti degli investitori per giustificare le alte valutazioni nell’ultimo decennio sono stati la crescita degli earnings, i bassi tassi di interesse e il quantitative easing.

Con questi presupposti, il valore attuale dei flussi di cassa futuri delle azioni sarebbe aumentato abbastanza da giustificare la valutazione elevata.

Invece di considerare le azioni come obbligazioni a tasso fisso, bisogna ritenerle a tasso variabile. Le cedole oscilleranno con la crescita degli utili. In questa analogia, il P/E del mercato azionario, (la metrica più usata per classificare la valutazione), è come il prezzo di un’obbligazione a tasso variabile.

Se la crescita degli utili è in calo mentre la Fed sta aumentando i tassi, logicamente le valutazioni future dovrebbero diminuire. Per avere un rapporto P/E più basso, se gli earnings diminuiscono anche il prezzo deve diminuire.

I dati storici confermano la logica

Secondo 120 anni di dati collezionati da Shiller, valutazioni elevate portano a bassi rendimenti futuri. Nel grafico qui sotto viene mostrata la correlazione tra la valutazione del mercato azionario, misurata con lo Shiller CAPE PE ratio, e i ritorni a 10 anni dell’S&P.

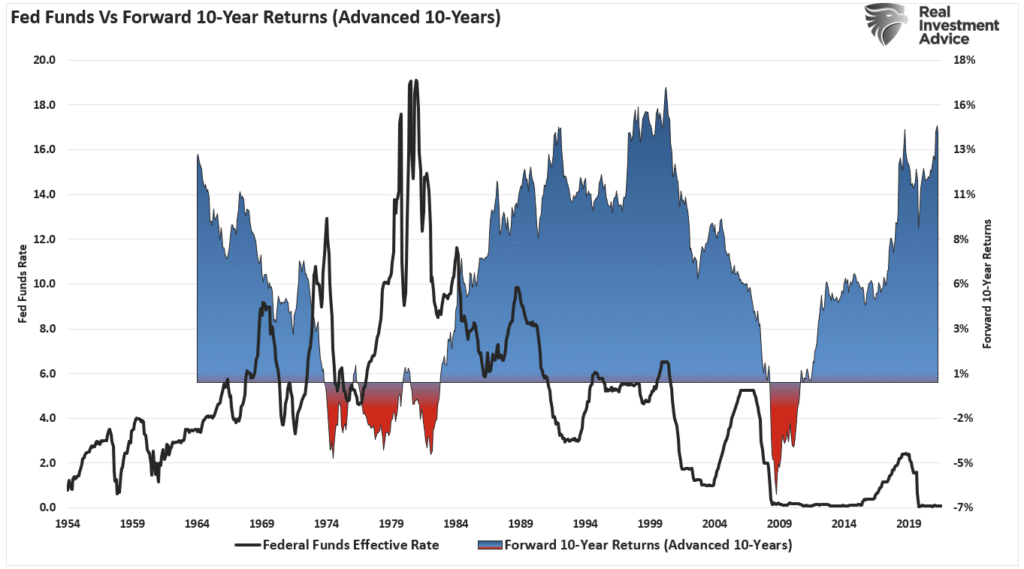

I rendimenti futuri diminuiscono anche quando la Fed aumenta i tassi.

Questa volta è improbabile che sia diverso. Sebbene gli analisti di mercato continuino a sviluppare una serie di razionalizzazioni per giustificare valutazioni elevate, nessuna di esse regge a un esame obiettivo.