Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

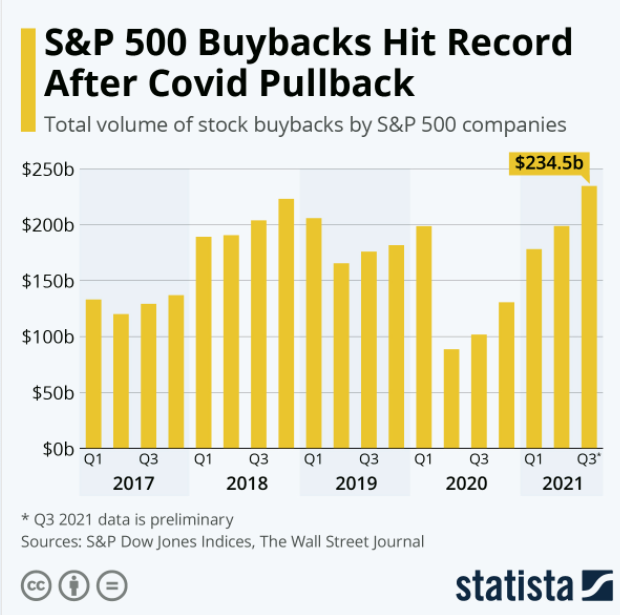

L’impatto dei buyback sul mercato azionario

Il fatto che una società riacquisti le proprie azioni è oggetto di controversie. Negli ultimi decenni, i buyback hanno superato i dividendi come modalità preferita dalle aziende per restituire denaro agli azionisti. L’utilizzo dei buyback è cresciuto negli ultimi anni soprattutto dopo i tagli alle tasse nel 2017. Dopo aver toccato un minimo durante la pandemia, i buyback hanno raggiunto un livello record. Andiamo a vedere in che cosa consistono e qual’è l’impatto dei buyback sul mercato azionario.

Cosa sono i buyback?

Quando le società vogliono restituire denaro agli azionisti, generalmente hanno due opzioni. La prima scelta consiste nel dichiarare un dividendo. L’altra è riacquistare le proprie azioni sul mercato aperto.

Può sembrare strano, ma i buyback sono un modo per le aziende di reinvestire in se stesse. Ogni riacquisto diminuisce la quantità di azioni in circolazione. La società riassorbe parte della quota precedentemente distribuita tra gli investitori. In qualche modo, i buyback permettono quindi agli azionisti di possedere una quota maggiore dell’azienda.

La riduzione del numero delle azioni, se gli utili rimangono costanti, fa aumentare l’earning per share. Ciò rende un’azienda più attraente per gli investitori.

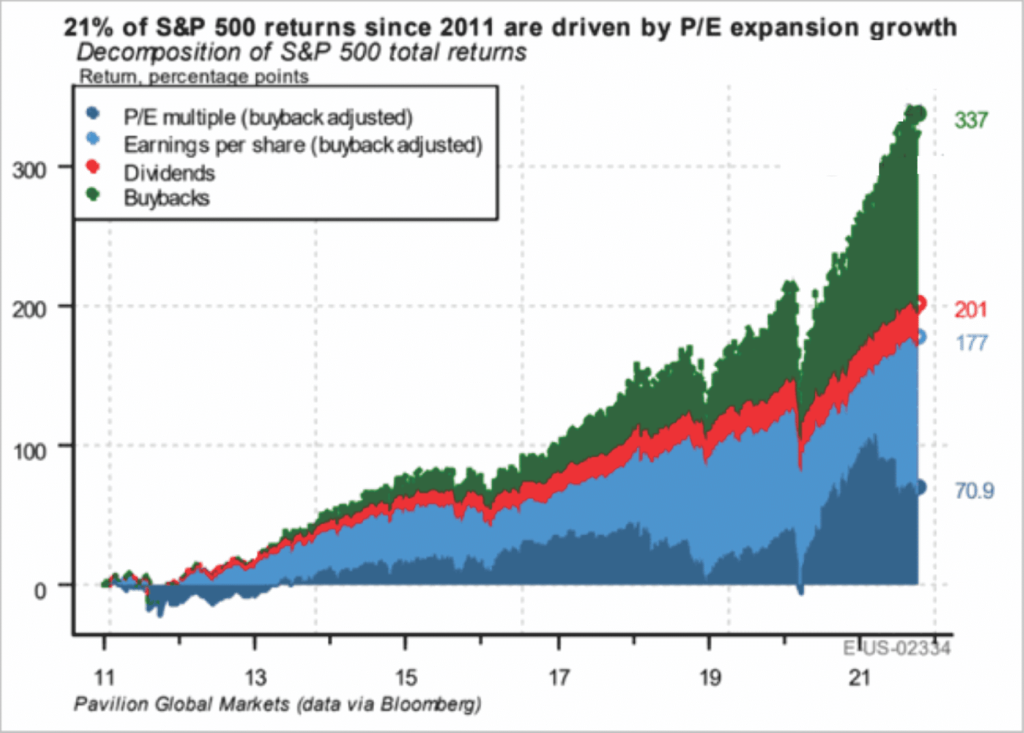

L’impatto dei buyback sul mercato azionario

Il grafico qui sotto mostra l’impatto che i buyback hanno avuto sul mercato azionario nell’ultimo decennio. Scomponendo i rendimenti dell’S&P 500 emerge che il 40,5% di essi deriva dal riacquisto di azioni.

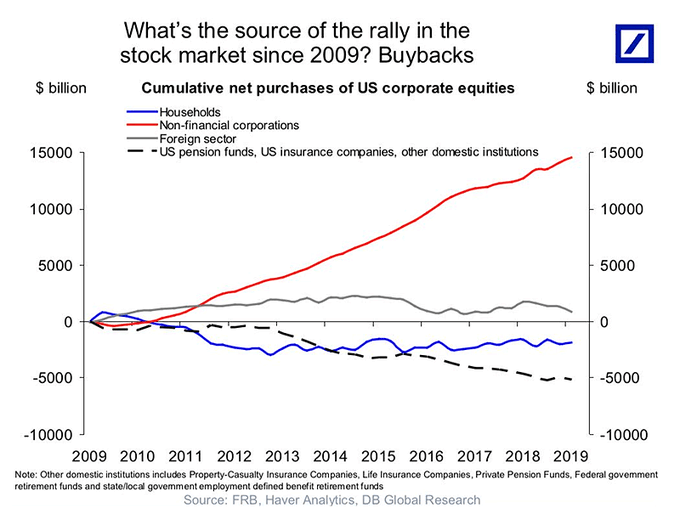

Per gran parte dell’ultimo decennio, le società che acquistano le proprie azioni hanno rappresentato gran parte degli acquisti netti di equities. La quantità totale di azioni riacquistate dalle società dalla crisi del 2008 supera persino la spesa della Fed per l’acquisto di obbligazioni con il quantitative easing nello stesso periodo.

Non sorprende che le azioni delle società che hanno riacquistato azioni siano più alte rispetto ad altre.

Le critiche rivolte ai buyback

Gli oppositori dei buyback pensano che aumentino la disuguaglianza e il divario di ricchezza. Sostengono infatti che i buyback consentano ai dirigenti di massimizzare il loro guadagno personale. In altre parole, al posto di investire nelle persone o nell’attività, l’azienda restituisce denaro ai ricchi proprietari.

I buyback che avvengono quando la società è sottovalutata avvantaggiano gli insiders. Vi sono prove evidenti che le società siano in grado di riacquistare azioni in modo redditizio quando le azioni sono ampiamente detenute da investitori al dettaglio. Essendo poco sofisticati, gli investitori retail hanno maggiori probabilità di vendere quando le azioni della società sono sottovalutate.

I sostenitori dei buyback

I proponenti affermano che, se fatti razionalmente, i buyback sono solo un altro modo per restituire denaro agli azionisti. Essi aiutano anche le persone ordinarie che hanno piani pensionistici o soldi investiti in fondi comuni d’investimento.

In caso di rallentamento della crescita economica o di recessione, le aziende potrebbero essere costrette a tagliare il dividendo per preservare la liquidità. Il risultato porterebbe senza dubbio a una svendita del titolo. Tuttavia, se l’azienda decidesse invece di diminuire i buyback, il prezzo delle azioni probabilmente subirebbe colpi meno duri.

In conclusione

Entrambe le parti propongono un argomento convincente per ragioni diverse. L’unico vero modo per valutare i buyback è basato sui meriti delle singole società.

Se la società restituisce denaro agli azionisti perché è la migliore allocazione del capitale, allora i buyback possono avere perfettamente senso. Al contrario, se l’azienda riacquista le azioni a scapito della crescita del proprio business e dei salari dei dipendenti, i buyback diventano discutibili.