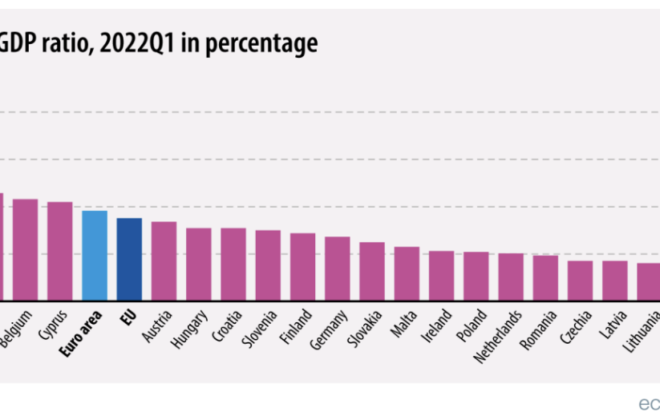

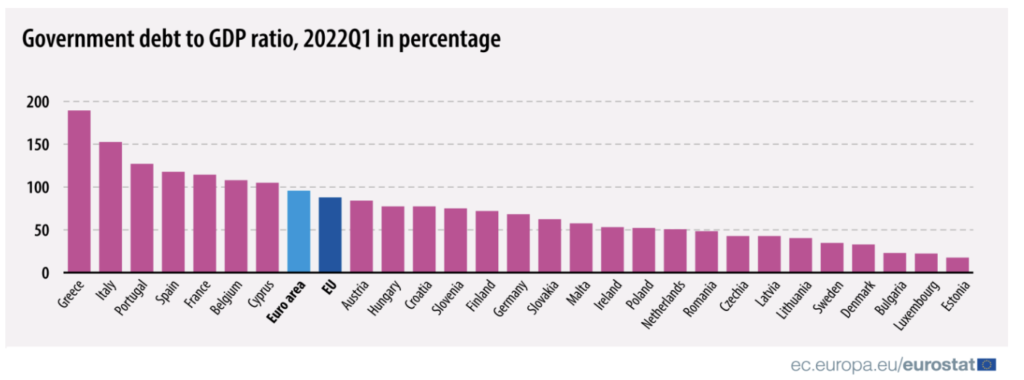

Il debito pubblico italiano è tra i piu’ alti d’Europa e arriva al 145% del prodotto interno lordo. Questo è uno dei principali motivi, unito all’instabilità politica, ad aver fatto emergere l’Italia come il paese in Europa piu’ a rischio secondo un sondaggio del Financial Times: 9 economisti su 10 interpellati hanno dichiarato che il nostro Paese sia quello che potrebbe vedere la maggior vendita di titoli di Stato.

La Banca Centrale Europea, la BCE, ha cominciato ad inasprire le politiche monetarie alzando i tassi di interesse e portandoli, a Dicembre del 2022, a raggiungere il 2%. Questa manovra è una conseguenza alla lotta al rincaro prezzi, ovvero all’inflazione, che ho toccato le due cifre nei mesi passati. Prezzi al consumo che sono alti e insostenibili perchè erodono i salari reali e di conseguenza il potere di acquisto delle famiglie.

Ma un aumento dei tassi da parte della BCE significa un aumento dei rendimenti obbligazionari nei titoli di stato, sopratutto sulle brevi scadenze, piu’ influenzate dalle politiche monetarie della banca centrale. Se guardiamo l’interesse dei Titoli di Stati italiani a 10 anni, vediamo che nel 2022 sono passati da un 1,8% ad un 4,5% rendendo la vita difficile allo Stato che adesso si ritrova a dover pagare interessi piu’ alti.

Per far fronte a questo aumento di interessi e considerando che la BCE ridurrà gli acquisti di Btp italiani potrebbe significare che l’Italia sarà costretta ad emettere piu’ titoli di stato per finanziare il pagamento degli interessi maggiori, ma si dovrà vedere chi vorrà comprarli e a che rendimento da pesare sulla bilancia del rischio.

Il Governo guidato dal primo ministro Giorgia Meloni, sta compiendo uno sforzo per mantenere la responsabilità economica. Ha previsto che il deficit fiscale della nazione diminuisca dal 5,6% del PIL nel 2022 al 4,5% nel 2023 e al 3% l’anno successivo.

Il debito dello Stato italiano, tuttavia, è ancora tra i più alti d’Europa, poco sopra il 145% del PIL. Il Paese è particolarmente vulnerabile a una svendita nei mercati obbligazionari, secondo Marco Valli, capo economista della banca italiana UniCredit, a causa delle sue “maggiori esigenze di rifinanziamento del debito” e dello scenario politico “probabilmente problematico”.

Da quando la Banca centrale europea ha iniziato ad alzare i tassi di interesse la scorsa estate, i costi dei prestiti italiani sono saliti alle stelle. Lunedì scorso, il tasso dei titoli a 10 anni è salito oltre il 4,6%, quasi quadruplicando rispetto all’anno precedente e 2,1 punti percentuali in più rispetto al corrispondente rendimento dei titoli tedeschi.

Meloni ha espresso sgomento per la decisione della BCE di continuare ad alzare i tassi nonostante i pericoli per l’economia e la stabilità finanziaria. “Sarebbe bene se la BCE gestisse correttamente il suo messaggio… altrimenti rischia di provocare non panico ma volatilità del mercato che minano gli sforzi che i governi stanno facendo”, ha detto in una conferenza stampa la scorsa settimana.

Il nuovo governo italiano ha “dato agli investitori pochi motivi per essere preoccupati per il momento”, secondo Veronika Roharova, direttore dell’economia della zona euro presso la banca svizzera Credit Suisse. “Tuttavia, le preoccupazioni possono riapparire quando l’economia rallenta, i tassi di interesse aumentano di più e l’emissione [di debito] riprende”, ha osservato.

La BCE inizierà a ridurre il suo portafoglio obbligazionario da 5 trilioni di euro, attraverso il Quantitative Tightening, di 15 miliardi di euro al mese a partire da marzo, sostituendo solo parzialmente gli asset in scadenza, esercitando una maggiore pressione al rialzo sui prezzi dei prestiti italiani. Ludovic Subran, economista senior presso l’assicuratore tedesco Allianz, ha avvertito che la zona euro teme il ripetersi della crisi del mercato obbligazionario del blocco del 2012 “poiché le capacità fiscali sono diverse tra le nazioni senza il pesante sollevamento della BCE”.

Il “grande stock di debito, l’enorme deficit fiscale e la necessità di maggiori misure di assistenza energetica dell’Italia… rende i mercati piuttosto ansiosi”, secondo Silvia Ardagna, capo economista europeo presso la banca britannica Barclays.

In borsa l’indice italiano FTSE Mib ha compiuto un grande recupero facendo un +20% da metà Ottobre 2022 ad oggi.