L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa ci si aspetta dai mercati nel 2023?

Per iniziare il nuovo anno, vale la pena esaminare il consenso per dipingere il panorama di investimento che ci aspetta. Nel 2023 la grande domanda a cui i mercati finanziari dovranno rispondere è se i responsabili politici saranno in grado di progettare un atterraggio morbido per l’economia globale o se la recessione diventerà endemica.

Mentre la Federal Reserve intensifica la sua campagna di inasprimento più aggressiva degli ultimi decenni, il consenso prevede una recessione, anche se lieve, per entrambe le sponde dell’Atlantico con un limite elevato per qualsiasi risposta politica accomodante.

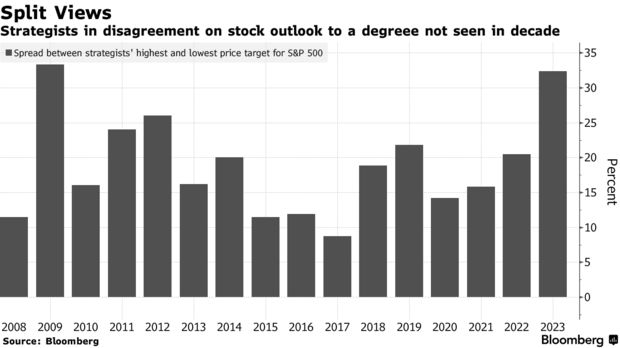

Dopo non essere riusciti a prevedere l’impennata dell’inflazione e le perdite di mercato a due cifre, gli strateghi di Wall Street rimangono umili. Il consenso potrebbe rivelarsi ancora una volta sbagliato, offrendo una serie di sorprese positive.

Barclays afferma che il 2023 diventerà uno dei peggiori anni per l’economia mondiale. Ned Davis Research stima al 65% le probabilità di una grave recessione globale. Fidelity International ritiene che un “atterraggio duro” sembri inevitabile. Al contrario, Goldman Sachs, JPMorgan e UBS vedono l’economia sfidare il consenso ribassista mentre l’inflazione si attenua.

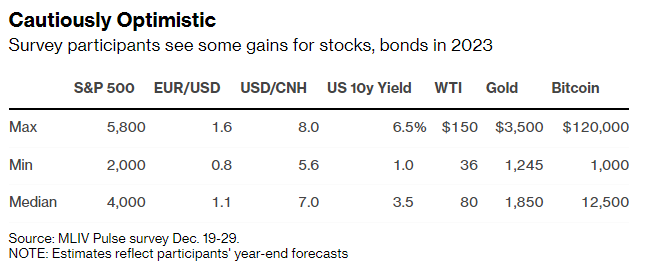

Il ritorno delle obbligazioni

Il mercato obbligazionario ha registrato la sua più grande perdita dell’era moderna lo scorso anno. Il consenso adesso si aspetta che i rendimenti scendano entro la fine dell’anno grazie a cedole succose e alla domanda di beni rifugio in risposta alla recessione. Gli investitori del sondaggio MLIV Pulse si aspettano che i rendimenti a 10 anni scendano al 3,5% entro la fine del 2023, in calo rispetto al massimo dello scorso anno del 4,24%.

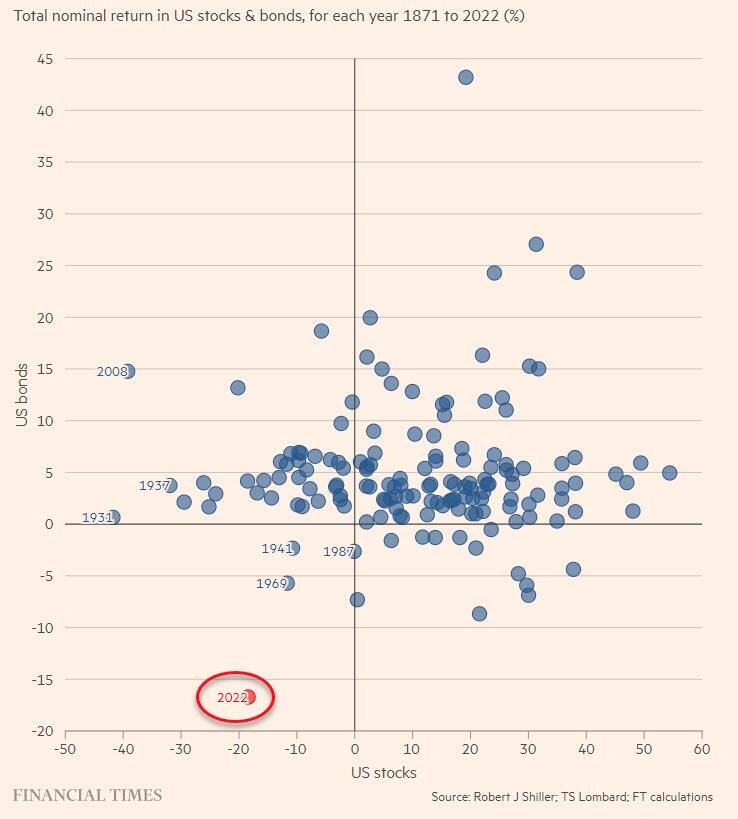

Tra l’ottimismo che l’inflazione abbia raggiunto il picco, il consenso si aspetta che azioni e obbligazioni si muoveranno in direzioni opposte quest’anno, ristabilendo una relazione consolidata che ha favorito i fondi pensione nel corso degli ultimi due decenni.

Ciò segnerebbe un’inversione rispetto al 2022, quando le azioni e il debito sono crollati in tandem, scatenando la preoccupazione per il futuro dei portafogli composti per il 60% da azioni e il 40% da obbligazioni. Nel 2022, la perdita di questa strategia è stata la peggiore dalla crisi finanziaria globale.

Cautamente ottimisti

Le azioni globali hanno subito l’anno peggiore dal 2008. L’attuale capitalizzazione del mercato azionario globale è di $96,6 trilioni, in calo rispetto al picco del 17 novembre 2021 di $ 122,5 trilioni.

Un sondaggio di Bloomberg News su 134 gestori di fondi, tra cui BlackRock Inc., Goldman Sachs Asset Management e Amundi SA, suggerisce che gli investitori prevedono un rimbalzo del 10% delle azioni globali quest’anno. Ma il 48% dei partecipanti ha affermato che le azioni potrebbero essere nuovamente danneggiate dall’inflazione ostinatamente elevata, mentre il 45% ha citato una profonda recessione come preoccupazione.

Le proiezioni per l’S&P 500

Wall Street pensa che l’S&P 500 possa fare di tutto nel 2023. Dall’aumento del 10% entro il prossimo dicembre al calo del 17%, il divario sulle proiezioni dell’indice è il più ampio dal 2009, riflettendo un dibattito sul percorso della politica della Federal Reserve e sul destino dell’economia. La proiezione media degli analisti per l’S&P si attesta a 4.009.

Secondo il sondaggio MLIV Pulse, il 2023 vedrà un aumento moderato dell’assunzione di rischi, con l’S&P 500 che guadagna circa il 4%. Attestandosi a 4.000, la proiezione media del sondaggio è in linea con la previsione altrettanto moderata degli strateghi di Wall Street in quanto una recessione economica minaccia di ridurre gli utili societari nei prossimi mesi. Le proiezioni MLIV variano da un minimo di 2.000 a un massimo di 5.800, sottolineando opinioni contrastanti sulle prospettive di investimento.

Le prospettive attenuate fanno sì che la maggior parte degli investitori nel complesso mantenga le proprie partecipazioni azionarie sostanzialmente invariate per ora. I gestori di denaro professionisti sono più ribassisti nel breve periodo, mostrano i risultati del sondaggio MLIV Pulse. Complessivamente, circa il 23% dei partecipanti al sondaggio prevede di aumentare le proprie partecipazioni nel prossimo mese rispetto al 28% che ha affermato di aspettarsi un calo. Tra gli investitori al dettaglio, il 26% prevede di aumentare l’esposizione e il 15% prevede di ridurla.

Attenzione agli utili

Per molti, le valutazioni azionarie non riflettono ancora i danni futuri. Il calo degli utili aziendali potrebbe essere il peggiore dalla crisi finanziaria globale e innescare un nuovo minimo del mercato azionario, secondo lo stratega di Morgan Stanley Mike Wilson.

Il team di Morgan Stanley si sta ora orientando verso una previsione ribassista con utili pari a $ 180 per azione nel 2023, rispetto alle aspettative degli analisti di $ 231. Ciò, combinato con il fatto che l’attuale premio per il rischio azionario è inferiore a quello dell’agosto 2008 anche se le valutazioni sono più elevate, potrebbe far scendere l’S&P 500 fino a 3.000 punti nel 2023.

Non menzioniamo le crypto

Le case di investimento non sono dell’umore giusto per parlare delle crypto, dopo le implosioni e gli scandali del 2022. Dopo aver passato gli anni del boom a promuovere la mania speculativa mentre vendevano prodotti crittografici ai clienti della finanza tradizionale, gli strateghi di Wall Street non hanno praticamente incluso riferimenti alle crypto nelle loro prospettive per i mercati del 2023.

E il Covid?

Almeno per i macrostrateghi globali, il Covid è un ricordo lontano. La pandemia è solo una considerazione materiale rispetto allo sforzo della Cina di riaprire rapidamente la sua economia, il cui esito potrebbe avere profonde conseguenze per i mercati globali.

ARTICOLI CORRELATI:

I peggiori titoli azionari del 2022