Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

I maggiori rischi economici per il 2023

È stato un anno infelice per l’economia globale ma le cose possono sempre peggiorare. I rischi economici per il 2023 potrebbero già essere qui.

La storia ci dice che i rapidi aumenti dei tassi di interesse della Federal Reserve potrebbero portare gli Stati Uniti in recessione. La crisi energetica potrebbe fare lo stesso per l’Europa. Allo stesso tempo, il Covid e la crisi immobiliare minacciano di portare l’economia cinese a un punto morto.

In uno scenario pessimista, tutte queste cose accadono contemporaneamente. Nello scenario ottimistico, la Fed porta a termine l’atterraggio morbido, il clima caldo risparmia l’Europa e la Cina opta per un’uscita completa dal Covid Zero.

Il denaro “facile”, la domanda della Cina e la geopolitica a basso attrito sono stati gli ingredienti che hanno prodotto decenni di crescita per lo più costante e prezzi stabili. Adesso, questi presupposti non ci sono più.

Ecco quali sono i maggiori rischi economici per il 2023.

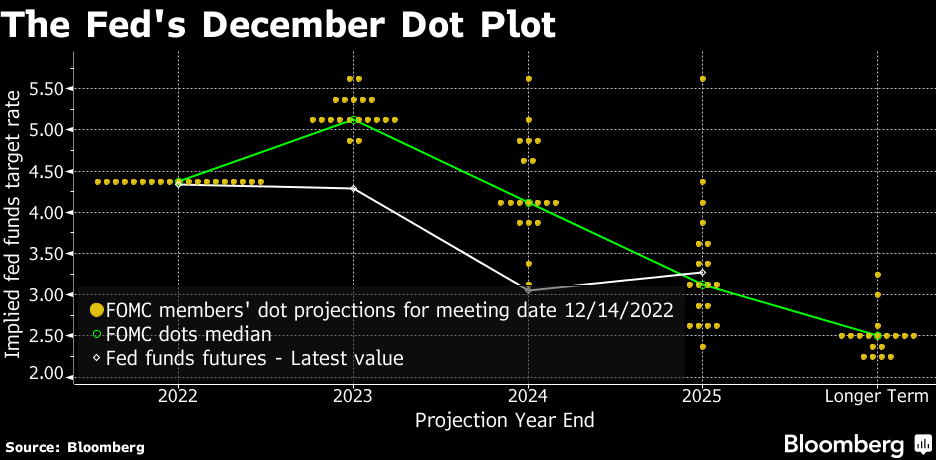

Tassi d’interesse elevati

Secondo le ultime proiezioni, i tassi di interesse della Fed raggiungeranno il 5,1% all’inizio del 2023, da zero all’inizio di quest’anno. La stretta monetaria più aggressiva degli ultimi decenni sta già danneggiando l’economia americana e quella mondiale.

Con costi di indebitamento più elevati che martellano le industrie sensibili ai tassi, dal settore immobiliare alle automobili, le probabilità di una recessione negli Stati Uniti nella seconda metà del 2023 sono altissime. Più di 2 milioni di americani potrebbero perdere il lavoro.

Se l’inflazione scomparisse rapidamente, le cose potrebbero andare meglio ma è più probabile che vadano peggio. La pandemia ha sconvolto i mercati del lavoro, spingendo quello che gli economisti chiamano il tasso naturale di disoccupazione al di sopra del livello degli ultimi anni. Ciò potrebbe costringere la Fed ad alzare i tassi più del previsto.

Il rischio è condiviso da tutto il mondo, poiché la maggior parte dei paesi condivide il problema dell’inflazione e le loro banche centrali stanno intraprendendo lo stesso percorso per risolverlo.

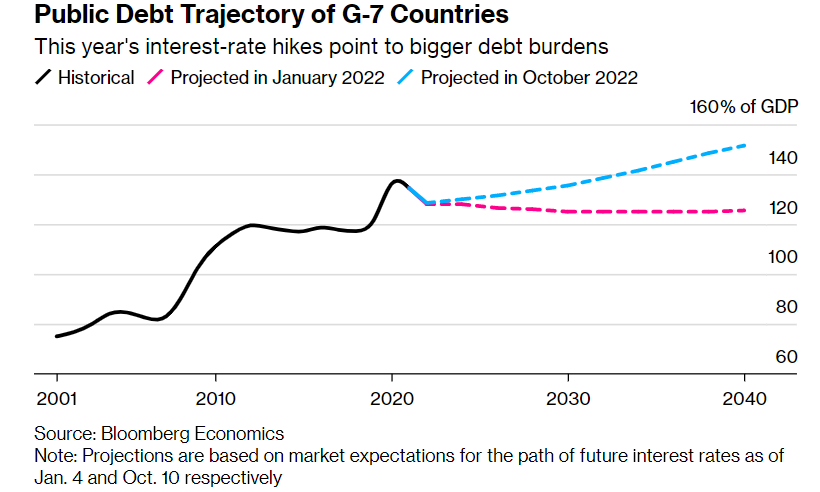

Il debito pubblico alle stelle

Finché i tassi di crescita sono stati superiori ai costi di indebitamento, il debito pubblico è stato conveniente e i governi lo hanno accumulato. Il totale dovuto dalle economie sviluppate del Gruppo dei Sette è salito quest’anno al 128% del PIL, dall’81% del 2007.

Ora, con il rallentamento delle economie e l’aumento dei tassi di interesse, il calcolo sta cambiando. Diverse grandi economie potrebbero trovarsi su una traiettoria del debito insostenibile a meno che non effettuino aggiustamenti fiscali dolorosi.

In Italia i costi del servizio del debito dovrebbero salire al 7% del PIL entro il 2030, dal 3% nel 2019. Forse il default sarà evitato. Tuttavia, questo risultato potrebbe richiedere una soluzione a livello europeo.

I mercati obbligazionari del Regno Unito si sono ritirati dall’orlo del baratro dopo il piano fiscale dell’ex primo ministro Liz Truss. Ma colmare il divario nelle finanze pubbliche e preservare la credibilità richiederà un periodo di dolorosa austerità di bilancio.

Gli Stati Uniti non sono esattamente nella stessa categoria ma un incombente dibattito sul tetto del debito manterrà l’attenzione dei mercati.

In Giappone, il governatore della banca centrale Haruhiko Kuroda terminerà il suo mandato ad aprile. Il suo successore deve affrontare una scelta difficile: restare con soldi a buon mercato, rischiando un ulteriore crollo della valuta, o seguire la Fed e destabilizzare uno dei paesi con il debito più alto del mondo.

In alcuni mercati emergenti il dilemma è più acuto. Lo Sri Lanka ha seguito Libano e Zambia con uno storico mancato pagamento. Almeno per ora, il problema appare contenuto. Secondo i modelli di Bloomberg, i rischi di insolvenza dei mercati emergenti sono molto più bassi ora di quanto non fossero negli anni ’80 e ’90 e sono concentrati nelle piccole economie che rappresentano solo il 3% del PIL globale.

La Turchia potrebbe essere un’eccezione. Le elezioni di giugno probabilmente indurranno il presidente Erdogan a perseguire politiche poco ortodosse per alimentare la crescita, con la sostenibilità del debito a pagarne il prezzo.

Il rallentamento del mercato immobiliare

Il Canada e la Nuova Zelanda sono in cima alla lista dei paesi in cui il mercato immobiliare è più a rischio, in base a metriche come il rapporto prezzo/reddito. Gli Stati Uniti non sono in cima alla classifica del rischio, ma non sono lontani. Ci vorrà un calo del 15% dei prezzi a livello nazionale per portare le rate del mutuo in linea con i redditi delle famiglie.

I problemi della Cina

Per la Cina, l’ipotesi di base è che la riapertura dell’economia – un processo che è già iniziato e che probabilmente prenderà slancio dopo il Congresso nazionale del popolo di marzo – compenserà la crisi del settore immobiliare, con un effetto netto di crescita leggermente più forte.

Il modo in cui il governo porrà fine alla politica Covid Zero rimane poco chiaro. Secondo i calcoli di Bloomberg Economics, la costruzione di immobili deve diminuire del 25% per riallinearsi con la contrazione dell’offerta.

Inoltre, l’imminente ritiro di alti funzionari economici potrebbe lasciare il presidente Xi Jinping con una squadra a corto di esperienza nella lotta alle crisi.

Il fallimento su entrambi questi fronti potrebbe portare la crescita cinese fino al 2,2%. Se il crollo delle proprietà sfociasse in una crisi finanziaria, quel numero sarà troppo ottimistico.

Le tensioni geopolitiche

L’ultimo pezzo del puzzle dei rischi globali per il 2023 è la polarizzazione del mondo in campi rivali. Il sostegno all’Ucraina dopo l’invasione russa ha lasciato l’Europa con carenze di gas naturale e prezzi dell’energia in aumento.

Con un po’ di fortuna e abilità politiche, l’Europa potrebbe evitare una recessione. Senza nessuno dei due, l’economia potrebbe precipitare in una contrazione paragonabile a quella osservata nella crisi finanziaria globale.

La situazione di stallo con la Russia che ha lasciato l’Europa a corto di energia è solo un esempio di frattura geopolitica. Anche le relazioni tra Stati Uniti e Cina continuano a deteriorarsi.

Il presidente Joe Biden ha mantenuto le tariffe imposte dal suo predecessore Donald Trump e ha fatto un ulteriore passo avanti con un embargo sulle vendite di semiconduttori all’avanguardia.

La frattura dei legami commerciali è un freno alla crescita in entrambi i paesi, con la Cina che ne paga il prezzo più alto. Taiwan è il punto critico della tensione tra i due Stati.

ARTICOLI CORRELATI:

Il rischio per il sistema finanziario derivante dai derivati valutari

I rischi sistemici dello Shadow Banking system: perché dovresti conoscere le dinamiche “ombra”