L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La relazione tra politica monetaria e stabilità finanziaria: l’inasprimento delle banche centrali può essere rischioso

Qual è la relazione tra la politica monetaria e la stabilità finanziaria? Come interagisce lo stato del sistema finanziario con gli obiettivi di massima occupazione e stabilità dei prezzi delle banche centrali? Queste sono questioni chiave da affrontare in questo periodo in cui le banche centrali globali sono costrette ad essere aggressive per contrastare l’inflazione più alta degli ultimi 40 anni.

Le non linearità nella relazione tra politica monetaria e stabilità finanziaria

Gli studi teorici hanno individuato forti non linearità nella relazione tra le condizioni finanziarie e l’attività economica reale. Queste non linearità sono indotte da vincoli di leva finanziaria occasionalmente vincolanti degli intermediari finanziari.

Uno degli studi che analizza la relazione tra politica monetaria e stabilità finanziaria è quello di Adrian e Duarte. I due economisti sono arrivati alla conclusione che esistono compromessi quantitativamente ampi tra il mantenimento della stabilità finanziaria e il raggiungimento del doppio mandato della Federal Reserve.

L’allentamento della politica monetaria stimola l’economia a breve termine ma crea la base per potenziali contrazioni della produzione molto più ampie a medio termine. Quest’ultimo effetto emerge perché una politica monetaria accomodante aumenta la capacità di assunzione del rischio degli intermediari finanziari, contribuendo nel tempo all’accumulo di leva finanziaria (e quindi di vulnerabilità). In questo contesto, una politica monetaria ottimale dovrebbe sempre tener conto della vulnerabilità finanziaria oltre che dell’output gap (la differenza tra la produzione attuale e quella potenziale) e dell’inflazione.

Il tasso d’interesse neutrale

Il lavoro di Akinci, Benigno, Del Negro e Queralto fornisce una controparte al tasso di interesse neutrale r*. Questa controparte, denominata r**, è definita come la soglia del tasso di interesse reale al di sopra della quale le condizioni finanziarie possono diventare sufficientemente rigide da innescare l’instabilità finanziaria.

Gli squilibri nel settore finanziario, misurati dall’elevata leva finanziaria o dall’inclinazione dei portafogli degli intermediari verso attività rischiose, portano a cali di r** man mano che il settore finanziario diventa più vulnerabile agli shock.

Il calo dei tassi reali spinge gli intermediari finanziari a cercare rendimenti più alti, spostando i loro portafogli da attività sicure verso attività più rischiose. In questo contesto, la banca centrale potrebbe avere difficoltà ad aumentare i tassi senza innescare una crisi.

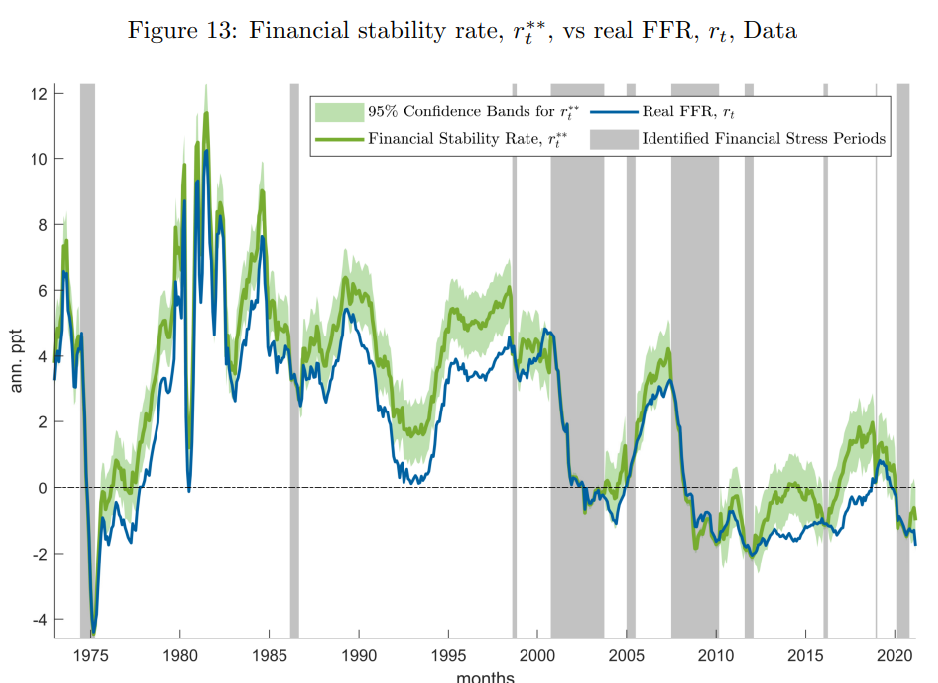

Gli autori forniscono anche una misura di r** per l’economia statunitense e ne discutono l’evoluzione negli ultimi cinquant’anni, evidenziando che durante i periodi di stress finanziario associati a un calo di r**, il tasso di interesse reale tende a seguire r**, un fenomeno che è stato soprannominato il “Greenspan put“.

La linea blu nel grafico che segue mostra il tasso fed funds reale mentre la linea verde mostra la stima di r** implicata dai modelli degli economisti, con le aree verdi ombreggiate che rappresentano gli intervalli di copertura del 95%. Le aree grigie ombreggiate individuano gli episodi di stress finanziario. Come si può notare, durante questi periodi r** è inferiore a r.

Politica monetaria e rischi di bilancio delle famiglie

Tassi di interesse bassi e stabili negli ultimi anni sono stati accompagnati da un aumento della quota del debito delle famiglie sul reddito (debt-to-income ratio) in molte giurisdizioni, che è spesso un precursore di recessioni economiche ed eventi di stress finanziario.

Una possibile risposta politica è un inasprimento della politica monetaria, che ridurrebbe la tendenza delle famiglie ad indebitarsi. Tuttavia, questa politica può anche essere accompagnata da una minore crescita del reddito delle famiglie e quindi dall’aumento dell’indebitamento per soddisfare le esigenze di flusso di cassa.

L’articolo di Magnus Gulbrandsen “In che modo la politica monetaria influisce sull’indebitamento delle famiglie?” sfrutta i dati della Norvegia per scomporre come il rapporto tra il debito totale delle famiglie e il loro reddito è influenzato dagli shock di politica monetaria.

Lo studio rileva che un aumento di un punto percentuale (imprevisto) del tasso ufficiale è associato a un calo di 1-3 punti percentuali del debt-to-income ratio. Tuttavia, quando si classificano le famiglie in base al debito totale rispetto al reddito, la relazione è attenuata per le famiglie più vulnerabili dal punto di vista finanziario, ovvero con un rischio di reddito maggiore e un onere del debito più elevato.

Il ruolo degli intermediari finanziari non bancari

È stato osservato che la quota di prestiti non bancari in molti segmenti compete con quella delle banche. Un’importante questione politica è se le differenze istituzionali tra i prestatori abbiano implicazioni per la trasmissione della politica monetaria.

Il canale non bancario dei prestiti si può dividere in tre segmenti: prestiti aziendali, prestiti automobilistici e mutui residenziali. Tassi ufficiali più elevati spostano l’offerta di credito dai prestatori bancari a quelli non bancari, neutralizzando così gli effetti sui consumi e sugli investimenti. L’aumento dei tassi porta anche le società non bancarie ad espandere l’offerta di credito ai mutuatari più rischiosi.

Gli strumenti politici per rispondere alla stabilità finanziaria

Dopo la crisi finanziaria globale, molte giurisdizioni hanno adottato politiche macroprudenziali, come limiti prestito-valore o debito-reddito ai prestiti, per inasprire le condizioni finanziarie e migliorare la resilienza del settore finanziario.

Gaston Gelos ha presentato uno studio chiamato “Leaning against the Wind: An Empirical Cost-Benefit Analysis“, scritto in collaborazione con Luis Brandão-Marques, Machiko Narita ed Erlend Nier. Il documento esplora gli strumenti politici più efficaci per rispondere alla stabilità finanziaria utilizzando i dati di 37 paesi sulle condizioni finanziarie, la crescita economica e le misure politiche.

Gli economisti hanno scoperto che le politiche macroprudenziali possono essere vantaggiose per l’economia, riducendo il rischio al ribasso per la crescita. Tuttavia, l’inasprimento della politica monetaria per contrastare condizioni finanziarie accomodanti sembra aumentare i rischi per la crescita economica.

ARTICOLI CORRELATI:

I rischi sistemici dello Shadow Banking system: perché dovresti conoscere le dinamiche “ombra”

Gli haircut e la prociclicità del Repo Market

I crescenti timori che la politica monetaria della Fed possa causare una recessione

In che modo l’aumento dei tassi viene trasmesso all’economia? Il ruolo delle condizioni finanziarie