L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

I crescenti timori che la politica monetaria della Fed possa causare una recessione

Precedentemente criticata per essersi mossa con troppo ritardo, la Federal Reserve sta dimostrando la sua determinazione a riportare l’inflazione all’obiettivo del 2%. Adesso, i timori che la politica monetaria della Fed possa causare una recessione stanno aumentando.

I funzionari della banca centrale prevedono che i tassi raggiungeranno il 4,4% entro la fine di quest’anno e il 4,6% nel 2023. Da ora in poi, la parte difficile per la banca centrale sarà mantenere il suo impegno mentre l’economia rallenta e le persone perdono il lavoro.

E’ facile essere uniti quando si cerca di recuperare terreno dopo essere rimasti molto indietro. Il mercato del lavoro è ancora forte e il pubblico vede la lotta all’inflazione come una priorità. Tutto questo cambierà quando gli sforzi della politica monetaria della Fed inizieranno ad avere il loro effetto, aumentando la disoccupazione e spingendo l’economia statunitense in recessione.

Eppure, a giudicare dalle loro stesse proiezioni, i funzionari della Fed non sono stati ancora del tutto chiari sul “dolore” che i consumatori e le imprese statunitensi dovranno sopportare a causa del restringimento della politica monetaria.

Le proiezioni rosee della Fed

Secondo il FOMC, dopo un forte rallentamento quest’anno, la crescita riprenderà nei prossimi tre anni, con una produzione di appena 0,6 punti percentuali al di sotto del suo potenziale in quel periodo.

Il tasso di disoccupazione aumenterà modestamente al 4,4% nel 2023 e nel 2024, rispetto all’attuale 3,7% e solo leggermente al di sopra della stima del 4,0% del tasso a lungo termine coerente con un target di inflazione del 2%. In qualche modo, tutto questo si rivelerà sufficiente per ridurre drasticamente l’inflazione al 2,3% entro il 2024.

Le proiezioni della Fed quindi sono ancora rosee e potrebbero non realizzarsi affatto. Per prima cosa, l’aumento del tasso di disoccupazione potrebbe essere maggiore. Secondo Larry Summers, potrebbero essere necessari 2 punti percentuali in più rispetto al livello di equilibrio a lungo termine solo per ridurre l’inflazione sottostante di 1 punto percentuale all’anno.

L’attuale relazione tra posti di lavoro vacanti e disoccupati suggerisce che il livello di equilibrio sia in realtà di circa il 5%. Ciò implica che sarebbe necessario un tasso di disoccupazione molto più elevato per ridurre significativamente l’inflazione. Dobbiamo anche notare che il tasso di disoccupazione non è mai aumentato dello 0,5% o più senza una recessione.

I membri del FOMC sembrano non essere d’accordo su quanto a lungo la banca centrale manterrà la sua lotta all’inflazione. Tutti tranne uno si aspettano tassi d’interesse compresi tra il 4,25% e il 5% nel 2023. Tuttavia, l’intervallo si allarga dal 2,5% al 4,75% alla fine del 2024.

Cosa accadrà quando le persone si renderanno conto che il dolore sarà maggiore di quello stimato dalla Fed?

L’inflazione potrebbe andare nella giusta direzione

Ci sono segnali che le pressioni inflazionistiche stiano diminuendo:

- il calo dei prezzi delle materie prime;

- la diminuzione dei nuovi contratti di locazione;

- l’indice dei prezzi del PMI manifatturiero e dei servizi;

- tariffe di trasporto e di spedizione in calo rispetto al loro picco;

- la discesa dei prezzi delle auto usate;

- il passaggio in territorio negativo dell’inflazione dei prezzi all’importazione negli ultimi tre mesi;

- l’aumento più lento del guadagno orario medio;

- aspettative di inflazione ridotte.

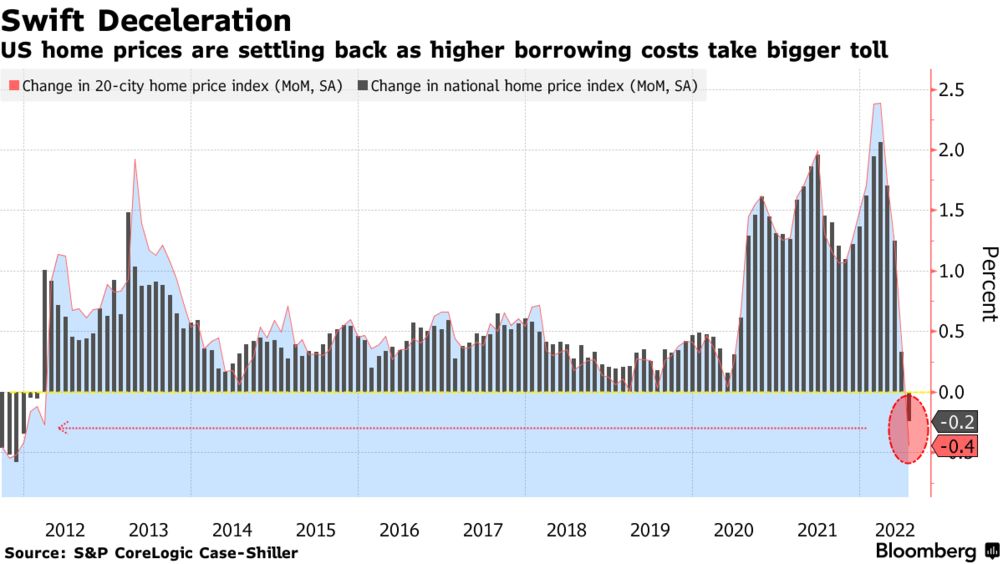

In aggiunta a questo elenco, i prezzi delle case negli Stati Uniti stanno scendendo per la prima volta in un decennio, in mezzo a tassi ipotecari più elevati e accessibilità limitata. L’indice S&P CoreLogic Case-Shiller, una misura nazionale dei prezzi delle case in 20 grandi città, è sceso dello 0,44% a luglio, il primo calo da marzo 2012.

Il problema con questi dati è che, per loro natura, sono in ritardo e quindi guardano indietro. Da un certo punto di vista, la dipendenza dai dati potrebbe portare la Fed a restringere troppo rapidamente e causare una recessione, con l’economia che si raffredda più rapidamente di quanto i funzionari si rendano conto.

Gli effetti dell’inasprimento della Fed

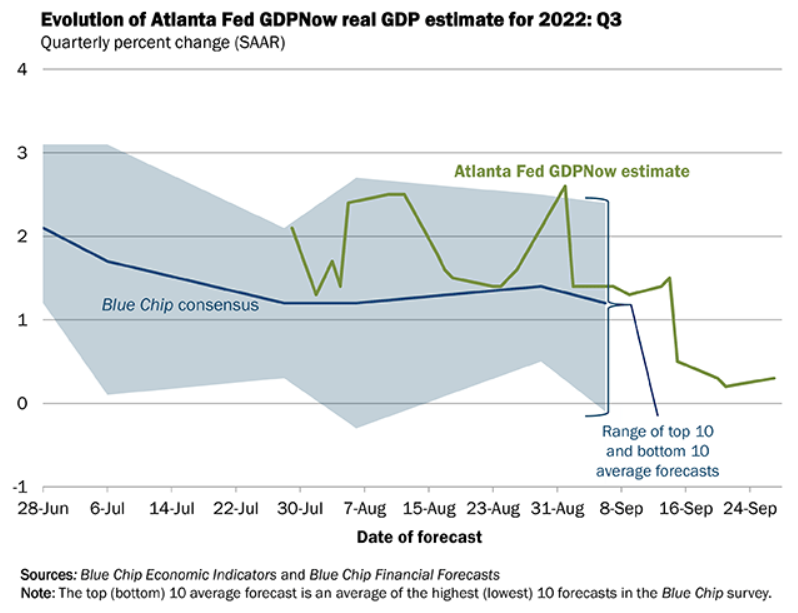

Al momento, il mercato immobiliare è praticamente l’unica area in cui l’impatto dell’aumento dei tassi è già visibile. I tassi ipotecari sono saliti al 6,3%, il livello più alto dal 2008. Se si guarda il GDPNow, il tracker del PIL derivante dai modelli della Fed di Atlanta, quasi tutta la debolezza proviene dalle abitazioni.

Dopo l’ultimo rapporto sull’inizio delle costruzioni dell’US Census Bureau, l’aggiornamento più recente afferma che l’attuale crescita degli investimenti residenziali nel terzo trimestre è diminuita dal -20,8% al -24,5%. Questa massiccia riduzione porta la stima del PIL per il terzo trimestre allo 0,3%.

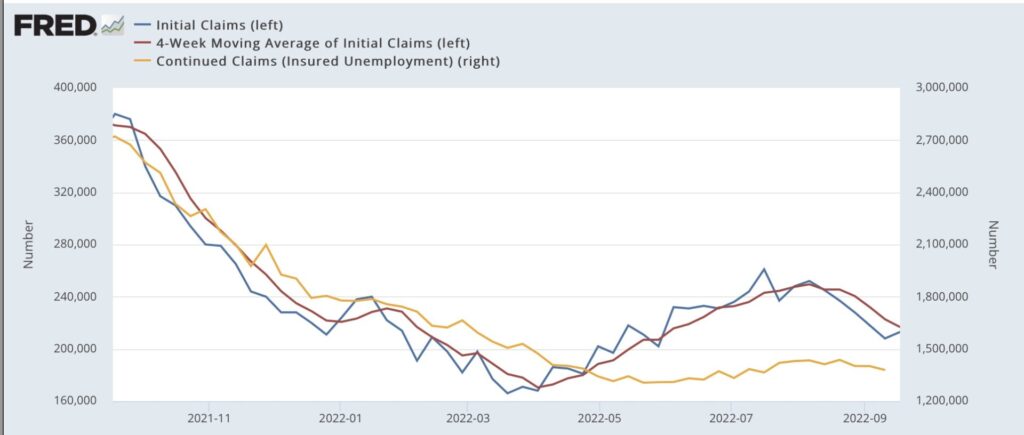

Finora, l’aumento dei tassi di interesse non ha raffreddato il mercato del lavoro. Le richieste di sussidi di disoccupazione settimanali rimangono basse e il numero di richieste continue è effettivamente diminuito di recente.

Questa è una buona cosa per i lavoratori. Ma aggiunge anche pressioni alla Fed per aumentare i tassi a causa della preoccupazione che l’inflazione elevata in un mercato del lavoro ristretto alimenti la crescita dei salari aumentando le probabilità di una spirale salari-prezzi.

ARTICOLI CORRELATI:

La Fed è disposta a tollerare una recessione

Cosa potrebbe spingere la Fed a rallentare l’aumento dei tassi?

Il settore immobiliare sta già accusando l’aumento dei tassi