Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

La Fed è disposta a tollerare una recessione

Powell ha dato il segnale più chiaro fino ad oggi che la Federeal Reserve è disposta a tollerare una recessione come compromesso per riprendere il controllo dell’inflazione. Ieri, come previsto, la Fed ha aumentato i tassi di 75 punti base per la terza volta consecutiva. I funzionari politici prevedono un ulteriore inasprimento di 125 punti base prima della fine dell’anno.

Ampiamente criticati per aver agito troppo tardi per ridurre le pressioni inflazionistiche, adesso i responsabili politici si stanno muovendo in maniera aggressiva. Powell ha espressamente affermato che i funzionari mirano a un periodo di crescita al di sotto del trend che causerà “un po’ di dolore” a consumatori e aziende degli Stati Uniti.

Secondo il presidente della Fed, tassi di interesse più elevati, crescita più lenta e un mercato del lavoro che rallenta sono tutti aspetti dolorosi per il pubblico. Tuttavia, non sono così dolorosi come non riuscire a ripristinare la stabilità dei prezzi.

Le nuove proiezioni della Fed

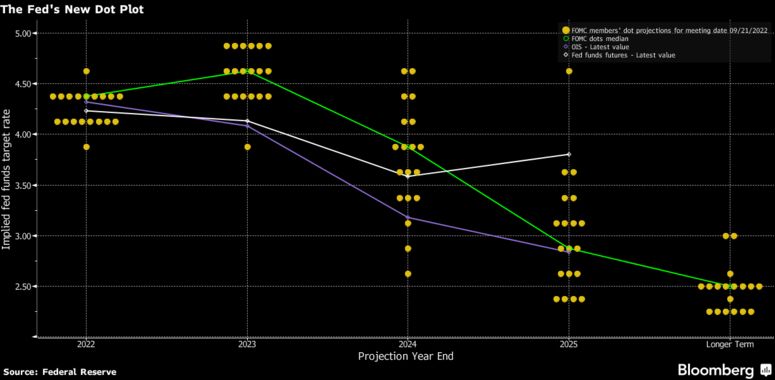

Per quanto riguarda i tassi d’interesse, i funzionari politici si aspettano mediamente un tasso del 4,25-4,50% per la fine del 2022 e un ulteriore aumento nel 2023 per arrivare al 4,50-4,75%. Ciò implica che un quarto aumento consecutivo di 75 punti base potrebbe essere sul tavolo alla riunione di novembre, circa una settimana prima delle elezioni di medio termine negli Stati Uniti. Tuttavia, Powell ha sottolineato che alla riunione di ieri non è stata presa alcuna decisione sull’entità dell’aumento dei tassi d’interesse per il prossimo incontro.

I funzionari prevedono che i tassi scenderanno al 3,9% nel 2024 e al 2,9% nel 2025. La vasta gamma di possibilità mostrata nel dot plot per quel periodo è sintomo dell’incertezza che circonda l’intera situazione macroeconomica.

I funzionari hanno ridotto le proiezioni di crescita e aumentato le prospettive di disoccupazione. Secondo la Fed il tasso di disoccupazione, dal 3,7% attuale, salirà solo al 4,4% l’anno prossimo e rimarrà a quel livello nel 2024. L’aumento equivale a un milione di posti di lavoro persi, un risultato molto più ottimistico di quello che sembra possibile al momento.

Storicamente, gli aumenti del tasso di disoccupazione sono stati persistenti, il che significa che una volta che il tasso di disoccupazione inizia a salire, è difficile impedirgli di aumentare ulteriormente. Quasi tutti i partecipanti hanno affermato che i rischi per le loro nuove previsioni sono stati ponderati al rialzo.

Soft landing?

La retorica di Powell sul dolore inflitto dagli aumenti dei tassi è diventata progressivamente più acuta negli ultimi mesi. Il presidente ha affermato che un atterraggio morbido con solo un piccolo aumento della disoccupazione sarebbe molto impegnativo.

“Nessuno sa se questo processo porterà a una recessione e quanto potrebbe essere significativa tale recessione”, ha detto Powell ai giornalisti alla conferenza stampa. “Le possibilità di un atterraggio morbido diminuiscono nella misura in cui la politica diventa più restrittiva”.

Questa onesta valutazione è in netto contrasto con quella di sei mesi fa, quando i funzionari della Fed hanno iniziato ad aumentare i tassi indicando la forza dell’economia come un aspetto positivo.

I funzionari ora riconoscono implicitamente, attraverso le loro proiezioni sulla disoccupazione, che la domanda dovrà essere ridotta. L’apprensione sulla loro capacità di ridurre l’inflazione è evidente: anche con il nuovo percorso di aumento dei tassi, i funzionari non vedono la diminuzione dell’inflazione al loro obiettivo del 2% fino al 2025.

Il mercato immobiliare sta già accusando l’aumento dei tassi

Il presidente della Federal Reserve ha avvertito che è probabile che il mercato immobiliare statunitense subirà un’inversione sulla scia degli aumenti dei tassi di interesse dei responsabili politici.

“Abbiamo avuto un periodo di mercato immobiliare rovente in tutto il paese”, ha detto Powell. “La decelerazione dei prezzi delle case che stiamo vedendo dovrebbe aiutare a portare i prezzi in linea con gli altri fondamentali del mercato immobiliare”, ha continuato.

I tassi ipotecari statunitensi sono saliti al livello più alto dal 2008 in risposta alla stretta monetaria della Fed, con il tasso dei mutui a 30 anni che ha raggiunto il 6,25% la scorsa settimana. Sebbene i guadagni sui prezzi delle case rimangano elevati su base annua, sono in decelerazione.

Le vendite di case sono diminuite poiché gli alti costi di finanziamento e i prezzi elevati aggravano l’accessibilità, pesando sulla domanda.

Un rapporto martedì ha mostrato che la costruzione di nuove case è aumentata inaspettatamente ad agosto. Tuttavia, un calo dei permessi di costruzione ha mostrato come l’edilizia residenziale stia subendo notevoli pressioni.

Cosa sconta il mercato obbligazionario?

Le aspettative del mercato sui tassi d’interesse per la prima metà del 2023 sono balzate, portandosi in linea con le proiezioni dei funzionari vicino al 4,6% e indicando che i trader stanno iniziando a credere nella determinazione della Fed. Allo stesso tempo, i contratti swap per la seconda metà del 2023 implicano un taglio di mezzo punto percentuale prima della fine dell’anno, sfidando la proiezione della Fed secondo cui i tassi finiranno il 2023 sopra il 4,5% prima di scendere al 3,9% entro la fine del 2024.

Un altro segnale di preoccupazione è arrivato dalla curva dei rendimenti. Il divario tra i rendimenti a 10 e a 2 anni è precipitato mercoledì di 12 punti base, avvicinandosi a dei livelli visti l’ultima volta negli anni ’80. Un’altra porzione chiave della curva del Tesoro si è di nuovo invertita dopo la riunione della Fed, con il rendimento a 10 anni che ha superato per la prima volta da giugno quello dei titoli a 30 anni.

Non si può sfuggire al fatto che il posizionamento del mercato obbligazionario stia avvertendo di una crescente probabilità di recessione.

ARTICOLI CORRELATI:

Cosa potrebbe spingere la Fed a rallentare l’aumento dei tassi?

Il settore immobiliare sta già accusando l’aumento dei tassi

A che punto si trova Powell nella sua lotta contro l’inflazione?