L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Usare il tasso naturale d’interesse per investire

Il tasso naturale di interesse, detto anche neutrale, è il tasso di interesse teorico al quale l’economia funzionerebbe senza surriscaldarsi né raffreddarsi troppo. E’ conosciuto anche come r* (r-star) o tasso d’interesse d’equilibrio. Rappresenta quindi il tasso non osservabile al quale si ha la massima produzione, insieme alla piena occupazione e ad un’inflazione costante.

Le banche centrali monitorano r* per prendere le decisioni sulla politica monetaria. Il tasso naturale d’interesse è essenzialmente la linea di demarcazione tra una politica monetaria espansiva e una restrittiva.

Il concetto fu introdotto dall’economista svedese Knut Wicksell nel 1898. Solo in seguito, all’inizio degli anni ’90, è diventato più ampiamente utilizzato dalle banche centrali.

Perché il tasso naturale d’interesse è importante?

Il tasso di interesse naturale è molto importante per il ruolo che svolge nella politica monetaria. Nei periodi in cui le banche centrali ritengono che l’economia abbia bisogno di uno stimolo, fisseranno i tassi di riferimento al di sotto del tasso neutrale. Se invece l’economia è troppo calda, abbasseranno i tassi d’interesse al di sopra del tasso di equilibrio.

L’aumento o la diminuzione dei tassi può influenzare l’inflazione, la disoccupazione, i tassi di cambio e la crescita del PIL di un paese. Valutare dove si trova il tasso naturale d’interesse è fondamentale per prendere decisioni politiche. Si può anche usare il tasso d’interesse naturale per investire, diminuendo o aumentando il rischio del proprio portafoglio.

Come si determina il tasso naturale d’interesse?

Il tasso naturale non è un numero che può essere determinato con un alto livello di certezza. Questo tasso non osservabile deve essere dedotto sulla base di una serie di fattori.

Ci sono disaccordi significativi tra i diversi modelli utilizzati per derivare r*. Il modello più comune è il modello Laubach-Williams, sviluppato dagli economisti della Federal Reserve Thomas Laubach e John Williams.

Questo modello presuppone una relazione tra tassi di interesse e attività economica. Si basa su un approccio keynesiano, dove un aumento del tasso reale dovrebbe, in teoria, portare a una riduzione dei consumi.

I maggiori driver del tasso naturale d’interesse

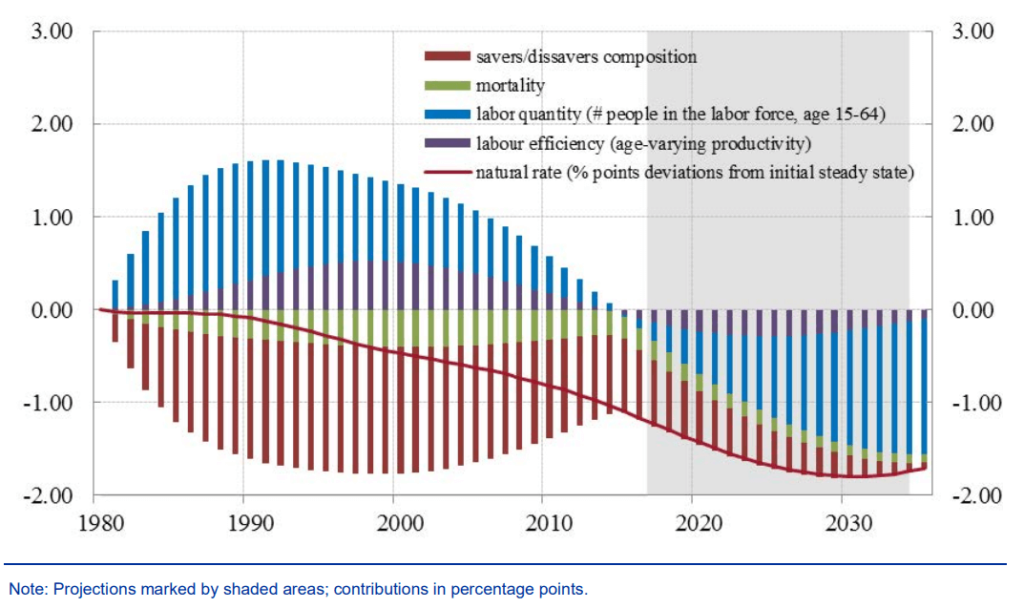

Secondo la Banca Centrale Europea, i maggiori driver di r* sono da cercare nella demografia di un paese. La diminuzione della forza lavoro, l’invecchiamento della popolazione e quindi l’aumento dei risparmi, i bassi tassi di natalità e la mortalità sono i principali fattori che influenzano il tasso di interesse neutrale.

Questi aspetti demografici stanno peggiorando in tutti i paesi sviluppati. In Europa, la BCE stima che r* scenderà di un altro punto percentuale nei prossimi 10 anni. Con il progressivo declino di r*, le banche centrali non hanno altra opzione che tagliare i tassi d’interesse per evitare che la politica monetaria diventi troppo restrittiva.

Usare il tasso naturale d’interesse per investire

Quando r* è maggiore dei tassi d’interesse, l’accesso al credito è abbastanza conveniente e la crescita economica viene stimolata. Viceversa quando i tassi si trovano al di sopra di r*, l’accesso al credito sarà più difficile. Questo avrà conseguenze negative per gli asset più rischiosi, come le azioni.

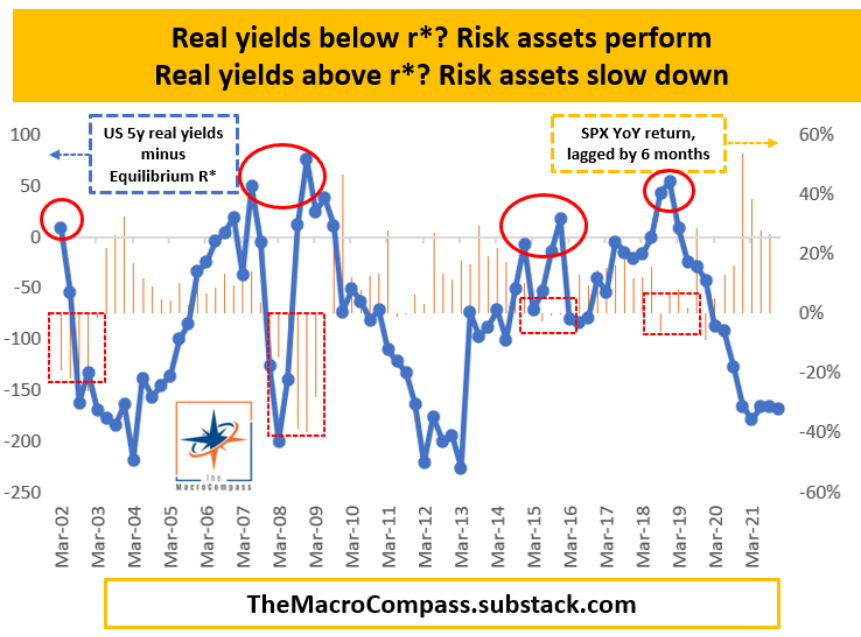

Il grafico qui sotto mostra lo spread tra i rendimenti reali statunitensi a 5 anni e il tasso r* a confronto con la performance annuale dell’S&P500 ritardata di 6 mesi.

Come si può notare, ogni volta che lo spread tra i tassi supera la soglia dello zero, gli asset di rischio tendono a vacillare con un ritardo di 6 mesi.

Sapere dove si trovano i rendimenti reali rispetto a r* può servire a regolare la tua esposizione e aggiustare il tuo portafoglio. Quando i tassi d’interesse superano r* può essere consigliato avere un approccio più difensivo, preferendo asset più sicuri.