Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

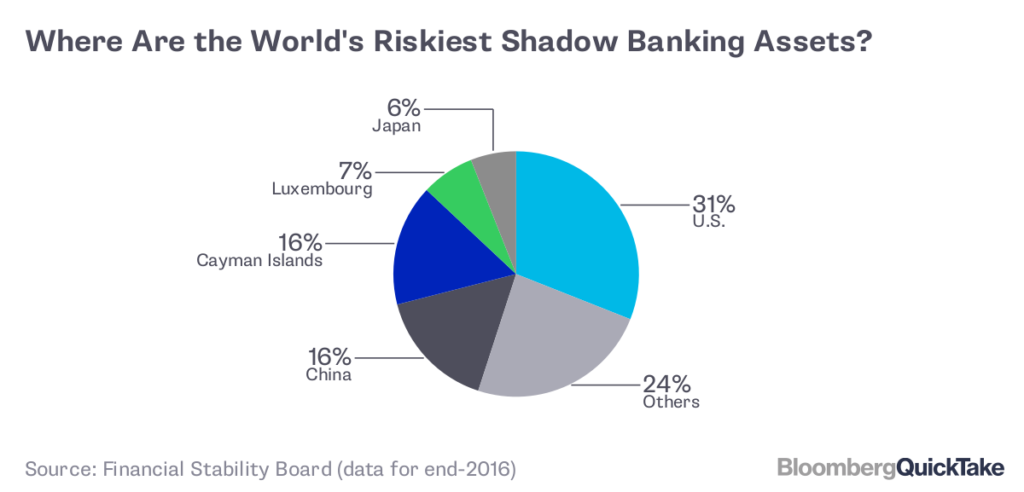

I rischi sistemici dello Shadow Banking system: perché dovresti conoscere le dinamiche “ombra”

È più grande dell’economia mondiale eppure non se ne sente mai parlare. Come suggerisce il suo nome, lo shadow banking system è molto oscuro e il suo funzionamento e le dinamiche che lo caratterizzano sono poco comprese. Quello che sappiamo è che rappresenta rischi sistemici in grado di minacciare la stabilità finanziaria.

Cosa si intende per shadow banking

“Shadow banking” è un’espressione generica che comprende prodotti di investimento rischiosi, operazioni di banco dei pegni e di strozzinaggio e il cosiddetto prestito peer-to-peer tra individui e aziende. Anche i mercanti d’arte come Sotheby’s sono diventati shadow banks, concedendo milioni di dollari di prestiti ai clienti che acquistano capolavori. Libero dai limiti della regolamentazione, lo shadow banking system porta denaro dove è necessario.

Il denominatore comune è che questi prodotti e pratiche prosperano al di fuori del normale sistema bancario e spesso al di fuori delle autorità di regolamentazione. Le corse più devastanti della crisi finanziaria del 2008 non sono state sui depositi bancari, come è successo durante la Grande Depressione, ma sulle shadow banks come il broker-dealer Lehman Brothers e sui fondi del mercato monetario.

Le shadow banks

L’economista Paul McCulley ha coniato il termine “shadow bank” nel 2007, ma il credito al di fuori del sistema bancario esiste da secoli. Il nome si riferisce agli istituti finanziari che non sono regolamentati allo stesso modo delle banche convenzionali, inclusi hedge fund, prestatori payday, società di private equity, gestori patrimoniali (come BlackRock e Vanguard), società fintech (PayPal), gestori di mutui e fornitori di assicurazioni.

Queste aziende guadagnano bene vendendo prestiti e altri prodotti finanziari, ma non portano lo stesso onere normativo delle banche convenzionali e, a meno che non siano quotate in borsa, sono funzionalmente opache.

Inoltre, le “banche ombra” sono in grado di prestare più denaro mentre detengono meno riserve, il che consente loro di trarre profitto in modi che le banche convenzionali non possono utilizzare.

Il background dello shadow banking system

Quando le banche sono diventate la spina dorsale della finanza, i governi hanno introdotto regole per salvaguardare i risparmi delle persone e frenare l’assunzione di rischi da parte delle banche. Tuttavia, i meccanismi per aggirare la regolamentazione hanno sempre funzionato.

I fondi del mercato monetario hanno attratto i risparmiatori statunitensi mentre l’inflazione è aumentata vertiginosamente negli anni ’70, offrendo tassi di interesse più elevati rispetto alle banche.

In Cina, gli investitori si sono rivolti a prodotti di gestione patrimoniale per i loro rendimenti superiori e nella convinzione che fossero implicitamente garantiti dalle banche.

A livello globale, anche le piccole imprese affamate di credito bancario e le banche che evitano i freni alle loro attività fanno parte del quadro. Poiché le banche in genere hanno un’assicurazione sui depositi, le persone non hanno fretta di prelevare fondi nei momenti difficili.

Le banche ombra, che non dispongono di tale protezione, possono vedere gli investitori fuggire in preda al panico. Nella crisi del 2008, i governi europei e degli Stati Uniti non solo si sono affrettati a salvare le banche, ma hanno dovuto impegnare trilioni di dollari per sostenere lo shadow banking system.

Anche i legami del settore bancario regolamentato con le shadow banks, come l’assunzione di prestiti da fondi del mercato monetario o le transazioni in derivati con hedge fund, rappresentano un pericolo in tempi di crisi.

La funzione dello shadow banking system

La principale funzione sistemica dello shadow banking system è quella di incanalare i fondi di cassa delle istituzioni, come società non finanziarie e gestori patrimoniali, per il finanziamento di prestiti, obbligazioni e partecipazioni azionarie. Ad esempio, i gestori di cassa “parcheggiano” i fondi attraverso prestiti garantiti a breve termine, mentre i gestori patrimoniali prendono in prestito i loro titoli per ottenere leva. Gli intermediari chiave di questo processo sono le banche dealer e i fondi del mercato monetario. Le banche dealer emettono pronti contro termine e i fondi del mercato monetario emettono share con valori patrimoniali netti costanti.

La collateralizzazione, ovvero l’impegno di asset a garanzia del rimborso, è al centro del sistema bancario ombra. Il principale vantaggio della collateralizzazione è che facilita i prestiti a breve termine con bassi costi di ricerca e informazione.

Spesso i titoli utilizzati come garanzia provengono da gestori patrimoniali ed è diventata pratica comune riutilizzare la garanzie impegnate. Ciò significa che il sistema bancario ombra è diventato un catalizzatore per la costruzione delle cosiddette “catene di garanzie”, sequenze di transazioni che utilizzano lo stesso asset per cartolarizzazioni multiple. Di conseguenza, è aumentato il ruolo dei gestori patrimoniali e dei veicoli fuori bilancio delle banche nell’intermediazione, così come l’importanza dei gestori patrimoniali come fonte di “estrazione di garanzie”.

Quanto è grande lo shadow banking system?

Dal 2008 la quota di asset finanziari detenuti dalle shadow banks è cresciuta dal 42% al 52% alla fine del 2019. Nel 2020, queste istituzioni hanno generato più di due terzi dei mutui negli Stati Uniti e la quota di prestiti alle aziende è quasi uguale a quella delle banche.

Le istituzioni in genere preferiscono il denaro shadow rispetto ai depositi bancari per importi maggiori, perché i primi sono garantiti e diversificati, mentre i secondi sono in gran parte non garantiti e implicano un’esposizione al rischio concentrata verso una o più banche. Pertanto, il sistema bancario ombra stabilisce finanziamenti all’ingrosso garantiti basati su transazioni in parallelo al classico finanziamento non garantito tramite depositi bancari.

I rischi dello shadow banking system?

A differenza delle banche regolamentate, le banche ombra in genere non hanno accesso diretto ed esplicito alle fonti pubbliche di liquidità o ai sistemi di sostegno del credito. Ciò significa che lo shadow banking system ha solo una capacità limitata di resistere alla pressione della liquidità e può diventare esso stesso un catalizzatore di turbolenze di mercato.

Inoltre, a differenza del denaro tradizionale, il denaro ombra è vincolato dal valore delle attività che fungono da garanzia. Il finanziamento garantito sottostante è vulnerabile agli shock di mercato. Il nesso tra i prezzi delle attività e i prestiti garantiti si estende facilmente anche ai prestiti non garantiti, compresi i mercati monetari, il che significa che tutti i mercati di importanza sistemica potrebbero fermarsi contemporaneamente.

Complessivamente, la garanzia diffusa stabilisce collegamenti tra leva finanziaria, prezzi delle attività, costi di copertura e liquidità in molti mercati. Le tendenze si rafforzano a vicenda e possono degenerare in svendita e paralisi del mercato.

Le autorità di regolamentazione temono che il sistema bancario ombra abbia favorito un’eccessiva leva finanziaria nell’economia e possa esercitare pressioni sistemiche attraverso arresti improvvisi e vendite di asset.

La leva finanziaria nei moderni sistemi finanziari deriva non solo dai bilanci bancari, ma anche da operazioni fuori bilancio che coinvolgono banche e altre istituzioni. Quest’ultime sono cresciute di importanza negli anni 2010 e sono difficili da rintracciare nelle statistiche ufficiali.

Il rischio di svendita è una preoccupazione particolare nelle operazioni di riacquisto privato, il principale mercato per il finanziamento delle partecipazioni in titoli. Inoltre, è probabile che le difficoltà nelle transazioni garantite si ripercuotano sull’attività bancaria regolamentata.

ARTICOLI CORRELATI:

Il mercato di cui nessuno parla è forse il più importante: il Repo Market

Il Mercato più importante di tutti: il collaterale usato nel Repo Market