Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Il mercato di cui nessuno parla è forse il più importante: il Repo Market

Il repo market è il mercato più importante e più sottovalutato di tutti. Esso rappresenta la parte più rilevante del mercato del reddito fisso e svolge un ruolo importante per l’intero sistema monetario globale.

Il termine “repo” fa riferimento a repurchase agreement, letteralmente “accordo di riacquisto”. In Italia sono conosciuti come pronti contro termine.

Che cos’è un repurchase agreement?

Un repo non è altro che una forma di prestito garantito, in cui una parte vende un’asset (solitamente titoli a reddito fisso) a un’altra parte in cambio di denaro e si impegna a riacquistare lo stesso asset ad un altro prezzo in un certo momento futuro.

L’acquirente diventa legalmente il nuovo proprietario. Se il venditore non riesce a restituire i soldi che ha ricevuto in cambio della vendita dell’asset, l’acquirente può vendere l’asset che ha ricevuto a terzi per compensare la sua perdita. L’asset funge quindi da garanzia e mitiga il rischio di credito dell’acquirente. In termini tecnici, l’asset è chiamato collaterale.

A cosa serve un repo?

Un repo svolge quattro funzioni che sono fondamentali per il funzionamento efficiente di molti altri mercati finanziari:

– L’acquirente può investire contanti in maniera sicura in quanto il prestito è garantito dal collaterale.

– Il venditore dell’asset può prendere in prestito contanti per finanziare una posizione long su una qualsiasi attività, per un importo e ad un tasso (repo rate) che riflettano la qualità del collaterale che ha fornito come garanzia. I repo rappresentano quindi prestiti a basso costo.

– Il venditore può prestare un asset che è richiesto dal mercato in cambio di contanti che possono essere reinvestiti per un profitto.

– L’acquirente dell’asset, e quindi chi presta i soldi, è come se prendesse in prestito il titolo e può decidere di stabilire una posizione short vendendolo oppure adempiere ad una vendita che era già stata concordata. Il repo market è quindi molto usato per lo short selling e lo short covering.

Il ruolo del repo market

Tenendo conto delle funzioni di un repo possiamo arrivare a capire quali sono quelle del repo market nel suo insieme.

1. Fornire una fonte efficiente di finanziamento a breve termine;

2. Fornire un mercato monetario più resiliente;

3. Costituire un mercato sicuro e flessibile per investimenti a breve termine;

4. Facilitare le operazioni della banca centrale;

5. Fornire finanziamenti a grandi investitori che usano la leva finanziaria e che vogliono coprire posizioni short;

6. Coprire l’emissione di debito primario;

7. Garantire liquidità nel mercato del debito secondario;

Questi sono solo le principali funzioni che il repo market svolge. Stai iniziando a capire perché è il mercato più importante?

I protagonisti del repo market

Tradizionalmente, sul lato vendita, i principali partecipanti del repo market sono gli intermediari di mercato (market maker, broker-dealer e banche di investimento) e investitori obbligazionari con leva finanziaria in cerca di finanziamenti a basso costo.

Sul lato dell’acquisto, i principali utilizzatori del repo market sono gli investitori alla ricerca di investimenti sicuri a breve termine, come grandi banche commerciali, banche centrali che investono riserve in valuta estera, istituzioni finanziarie internazionali, fondi comuni di investimento, gestori patrimoniali con eccedenze di cassa temporanee e tesorerie di grandi società non finanziarie e di infrastrutture del mercato finanziario come le controparti centrali (CCP) e i depositari centrali di sicurezza (CSD).

La maggior parte delle banche centrali fa affidamento sul repo market come canale principale per la trasmissione della politica monetaria al mercato finanziario più ampio e per fornire assistenza di emergenza al sistema bancario.

Il riutilizzo del collaterale

Il mercato globale dei repo ha una dimensione di circa 15 trilioni di dollari e un turnover di $ 3-4 trilioni in transazioni giornaliere. La forma di collaterale più utilizzata sono le obbligazioni, soprattutto i Treasury.

In un repo, l’acquirente diventa proprietario del collaterale ricevuto come garanzia nella transazione e può utilizzarlo come desidera. Spesso l’acquirente può decidere di riutilizzare il collaterale in altri repo. Ecco che la parte più interessante e insidiosa del repo market riguarda appunto il collaterale.

I titoli vengono scambiati, riutilizzati e reintegrati in quantità incalcolabili. Piuttosto che pensare agli accordi repo come a una serie di transazioni individuali, gli istituti finanziari ottengono non solo contanti ma anche titoli a garanzia attraverso ampi portafogli e operazioni per motivi di profitto o di controllo del rischio.

I titoli garantiti spesso passano di mano molte volte nel corso di un determinato periodo di tempo. Queste “catene di collaterale” costituiscono quindi la spina dorsale del repo market. Senza di loro, il collaterale non scorre e ciò può portare a gravi guasti nell’intero sistema finanziario.

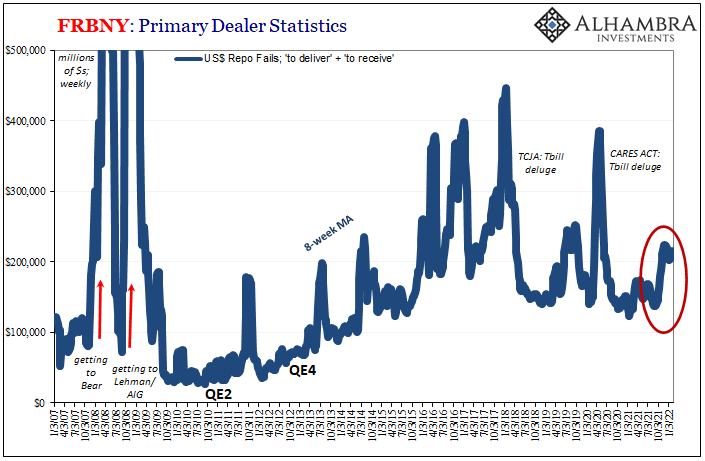

I repo fails

Quando chi presta il denaro, cioè chi riceve il collaterale, non è in grado o non ha intenzione di restituire il titolo alla scadenza del repo, lasciando che il debitore tenga il denaro, si va a costituire una mancata consegna, che in gergo è chiamata “repo fail“.

Ci sono dei momenti in cui le garanzie diventano più preziose dei contanti. Spesso le due parti invece di scambiare contanti per garanzie, scambiano forme di garanzie diverse (un titolo per un titolo diverso). Se una delle due parti non restituisce il titolo, anche in questo caso si crea un repo fail.

La spiegazione più comune per i repo fail che riguardano i Treasury è che i venditori allo scoperto diventano prevalenti creando uno squilibrio di mercato. In realtà la ragione è molto più profonda ed è associata a deficit sistemici.

Immaginiamoci una di queste catene di collaterale, che coinvolge un titolo su cui fanno affidamento altre 30 transazioni. Se alla base l’acquirente non restituisce quel titolo, altri 29 transazioni salteranno.

Ci sono, purtroppo, molti esempi che dimostrano come i repo fails si allineino perfettamente con episodi di stress.

Sfortunatamente, l’unica vera fonte di dati sui repo fails è la Fed di New York, che raccoglie dati incompleti che riguardano solo i primary dealer, lasciando fuori la maggior parte del repo market. Inoltre, i loro dati non separano i repo fails classici (cash contro collaterale) da quelli “trasformati” (collaterale contro collaterale).

Troppo frequentemente, le catene di collaterale sono state interrotte dall’avversione al rischio da parte dei dealer. Quando i dealer non forniscono quello che il repo market richiede, il riutilizzo diminuisce e le catene si contraggono lasciando gli utenti a bocca asciutta.

ARTICOLI CORRELATI:

Mercato obbligazionario: tra inflazione e rischio recessione

Come interpretare il segnale di recessione dell’inversione della curva dei rendimenti

La curva dei rendimenti più importante per prevedere le recessioni