Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Mercato obbligazionario: tra inflazione e rischio recessione

Il mercato obbligazionario rimane in balia di due scenari estremi. Uno è quello caratterizzato da una nuova svendita per via dell’inflazione. L’altro è il rally sostenuto dal crescente rischio di recessione. I partecipanti al mercato si stanno scontrando su quale delle due mosse si verificherà.

La Federal Reserve sta cercando di aumentare i tassi d’interesse al ritmo più veloce degli ultimi decenni senza far crollare l’economia reale, un’impresa conosciuta come “soft landing“.

Hedge fund come Bridgewater Associates ritengono che il rendimento a 10 anni salirà al 4% poiché l’inflazione potrebbe rivelarsi ostinata. Invece, l’amministratore delegato di JPMorgan Chase & Co. Jamie Dimon ha recentemente parlato di un “uragano economico” in arrivo. Secondo la visione di Standard Chartered Plc, i rendimenti del decennale potrebbero scendere intorno al 2,25%.

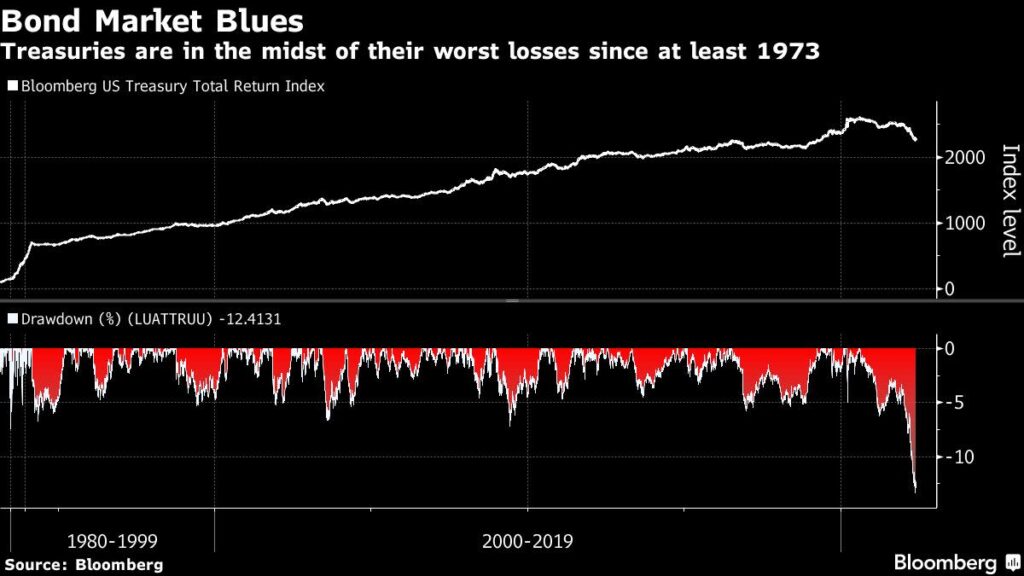

Il sell-off del mercato obbligazionario

Gli investitori del Tesoro sono già alle prese con perdite a due cifre che hanno pochi precedenti nell’era moderna.

Corporate America e i suoi investitori sono impantanati nell’incertezza economica poiché l’inflazione rimane vicino ai massimi degli ultimi quattro decenni mentre emergono segnali di debolezza dei consumatori.

Usando termini statistici, le code stanno ingrassando. Questo significa che la probabilità di eventi estremi in entrambe le direzioni è in aumento. Secondo i dati della Commodity Futures Trading Commission, le posizioni net long sui futures a 10 anni dei gestori patrimoniali hanno raggiunto i massimi degli ultimi due anni mentre i fondi con leva sono short.

A maggio, i timori legati alla crescita hanno sostenuto le obbligazioni, che sono riuscite a registrare il primo mese in positivo da novembre dello scorso anno. I rendimenti del decennale sono scesi a un minimo del 2,7% da un massimo del 3,2%. Adesso il benchmark viene scambiato in un intervallo più ristretto intorno al 3%.

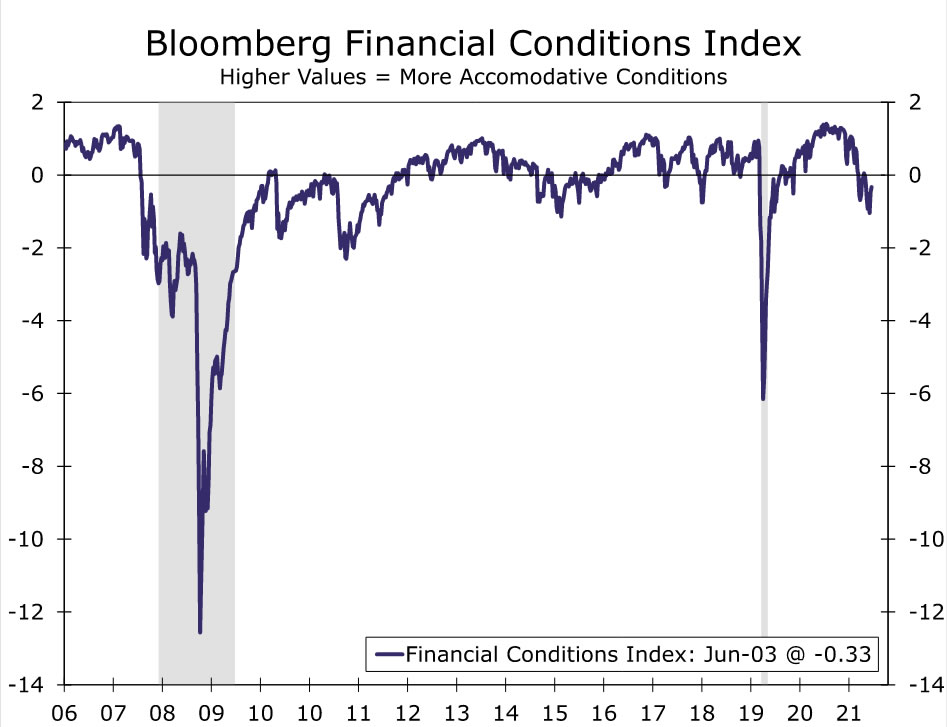

La politica della Fed e l’inasprimento delle condizioni finanziarie

Si prevede che i funzionari monetari forniranno due aumenti di mezzo punto alle riunioni di giugno e luglio, con i trader che scontano una probabilità più alta dell’80% di un terzo aumento di quell’entità a settembre. Tutto questo sta iniziando a farsi strada nell’economia intaccando la spesa dei consumatori e raffreddando il boom immobiliare iniziato con la pandemia. Molti credono che la Fed inasprirà troppo, uccidendo l’espansione economica.

L’inasprimento delle condizioni finanziarie in risposta all’atteggiamento della Fed potrebbe creare problemi alla crescita e portare guadagni al mercato obbligazionario.

In passato, il rallentamento dell’economia ha costretto la Fed ad un’inversione di marcia. Nel 2019 la Fed ha allentato la politica monetaria dopo i danni inflitti ai mercati finanziari dall’aumento dei tassi d’interesse. Nel 2011, il rendimento a 10 anni ha chiuso l’anno al di sotto del 2%, spinto dal rallentamento della crescita. A febbraio aveva raggiunto un picco di circa il 3,75%.

In molti affermano che questa volta sarà diverso perché la Fed si trova a combattere l’inflazione più alta degli ultimi 40 anni. In questo contesto, la crescita potrebbe passare in secondo piano.

Cosa considerare per valutare la direzione del mercato obbligazionario?

I numeri dell’inflazione dovranno essere monitorati costantemente. Se i dati continuano a battere le aspettative e l’inflazione dovesse scendere più lentamente di quanto previsto, le obbligazioni potrebbero continuare a scendere.

Viceversa, se l’inflazione dovesse scendere rapidamente, è possibile che i dati sulla crescita avranno più rilevanza. In quel caso, qualsiasi segnale di debolezza economica potrebbe favorire il mercato obbligazionario.

ARTICOLI CORRELATI:

Mercato del credito: cosa ci dice riguardo alle probabilità di recessione?