Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Mercato del credito: cosa ci dice riguardo alle probabilità di recessione?

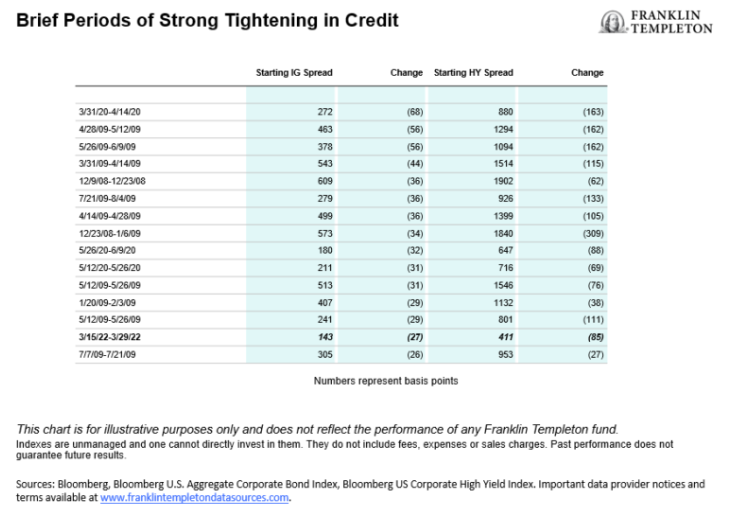

Dato il contesto macroeconomico, la volatilità del mercato del credito è stata estrema quest’anno. I timori per una recessione stanno crescendo ma prevedere se e quando avverrà rimane il lavoro dei veggenti. L’unica cosa che possiamo fare è osservare la storia, con la consapevolezza che il momento odierno potrebbe essere diverso. In particolare, andiamo a vedere come si è comportato il mercato del credito in passato per capire cosa ci dice riguardo alle probabilità di una recessione.

Questa volta è diverso?

Il 2022 si inserisce tra gli anni più speciali per il mercato del credito, insieme a periodi come la crisi finanziaria globale del 2008 e la pandemia globale iniziata nel 2020. Dato il contesto macroeconomico, una guerra che non vedevamo da almeno cinque decenni, la seconda economia più grande del mondo in lockdown e i livelli storici di inflazione globale, non è difficile capire perché.

Sebbene la volatilità del credito statunitense da inizio anno non sia stata così drammatica come nei due episodi citati, abbiamo assistito a un sell off di questa entità poche altre volte.

Marzo è stato un mese unico in cui abbiamo assistito all’allargamento dei credit spread seguito da un drastico restringimento. Ciò è avvenuto in un momento in cui gli spread erano vicini ai loro minimi storici. È possibile che questo sia un assaggio del comportamento che si osserverà per il resto dell’anno.

Performance di varie classi di attività creditizie in periodi risk off

Le obbligazioni investment grade hanno sovraperformato tutti gli altri asset del mercato del credito nei periodi risk off associati al rischio recessione. In periodi non recessivi, la sovraperformance degli investment grade è stata seguita da quella dei prestiti bancari e degli high yield.

In periodi di aumento dei tassi, i prestiti tendono a sovraperformare poiché gli interessi pagati sono generalmente variabili. Oggi però, i prestiti bancari potrebbero essere più vulnerabili, data la migrazione secolare del settore verso emittenti con qualità creditizia inferiore rispetto al passato.

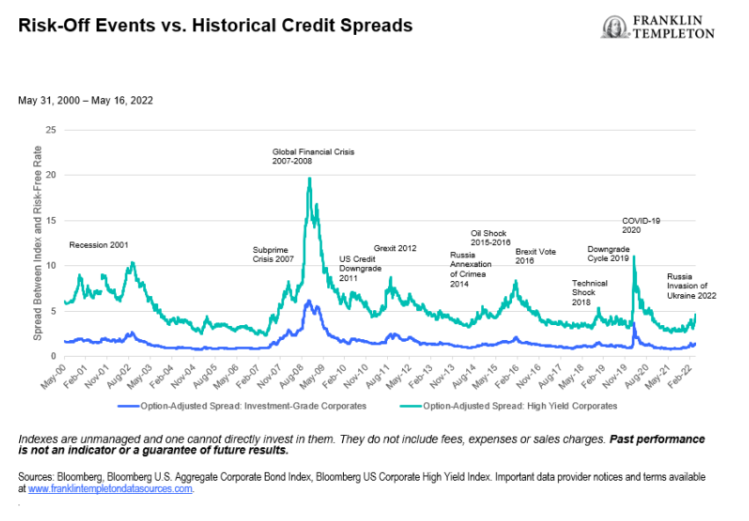

Cosa ci dice il mercato del credito riguardo alle probabilità di recessione?

Quest’anno sembra un punto di svolta critico, in cui con il senno di poi, gli investitori capiranno se siamo ancora a metà o alla fine del ciclo economico. Data la serie di eventi estremi e senza precedenti, è difficile dire se questo ciclo sarà più breve dei precedenti. Sono proprio queste acque inesplorate che rendono così difficile prevedere il futuro.

In un recentissimo sondaggio si evince che gli investitori sono diventati decisamente più ribassisti sul mercato del credito. Tuttavia, i credit spread non stanno ancora scontando le probabilità di una recessione nei prossimi 12 mesi. I rendimenti creditizi sono ancora relativamente bassi rispetto a quelli dei Treasury. Le cose però potrebbero cambiare man mano che ci avviciniamo al 2023.

Le prospettive del mercato del credito

Ciò che provoca l’allargamento degli spread è in genere il rallentamento economico e la tendenza al ribasso dei dati macroeconomici. I fondamentali del credito rimangono solidi su tutta la linea per i prestiti bancari investment grade e high yield, con la maggior parte delle metriche che sono tornate ai livelli pre-pandemia. Tuttavia, queste metriche probabilmente si indeboliranno nel corso dell’anno se la crescita rallenta. Se ciò dovesse accadere, parallelamente all’aumento degli interessi passivi, le metriche del credito potrebbero tornare indietro verso i livelli pandemici. L’impatto sarà diverso per ogni settore e le società investment grade saranno probabilmente posizionate meglio.

ARTICOLI CORRELATI:

Quantitative Tightening: l’impatto sui mercati finanziari

Soft landing: cos’è e perché la Fed non riuscirà a evitare una recessione?