L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Quantitative Tightening: l’impatto sui mercati finanziari

La Federal Reserve ha realizzato il suo più grande aumento dei tassi di interesse dal 2000 la scorsa settimana. Ha inoltre delineato un piano di quantitative tightening per iniziare a liquidare gli asset dal suo bilancio. Tutto ciò arriva insieme alla guerra in Ucraina e le sanzioni alla Russia. Le catene di approvvigionamento sono diventate ancora più strette, causando il caos per le aziende sferzate dall’inflazione. Il contesto rende gli investitori preoccupati per l’impatto sui mercati finanziari del quantitative tightening. Riusciranno le banche centrali a ritirare gli stimoli senza interrompere il flusso di capitali e far cadere le economie in recessione?

Gli indicatori di mercato da tenere d’occhio

Esistono degli indicatori di mercato per tenere traccia dell’impatto del quantitative tightening sui mercati finanziari. Essi misurano le difficoltà aziendali, gli shock di liquidità e le crepe nel sistema finanziario. Sebbene ci siano ancora pochi segnali di stress diffuso, alcuni barometri della salute dell’economia si stanno avvicinando alla zona di pericolo. In questo post vedremo quattro di questi indicatori.

La curva dei rendimenti

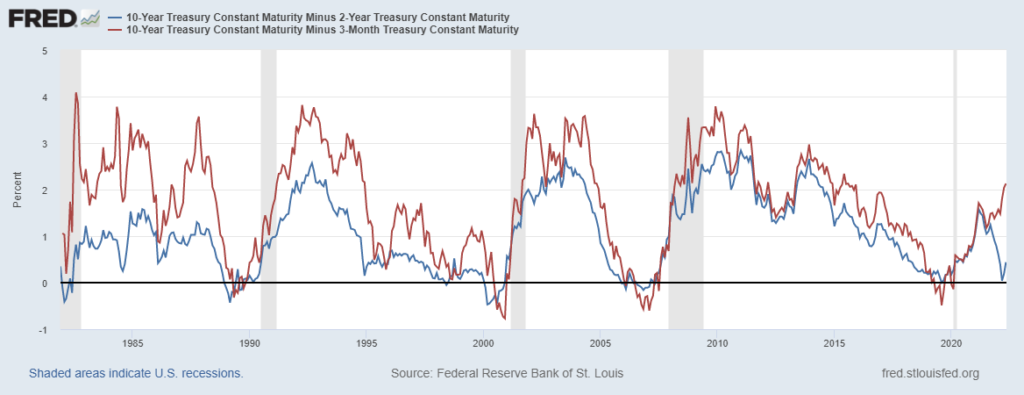

La curva dei rendimenti rimane il miglior previsore economico di Wall Street. In tempi normali, quando il ciclo economico è in buona salute, il tasso di interesse sul debito con scadenze più lunghe è superiore a quello sui titoli a breve termine. Questo perché gli investitori richiedono una maggiore compensazione per il rischio che l’inflazione eroda i loro ritorni. Se accade il contrario, significa che i tassi a breve termine sono superiori a quelli a lungo termine e la curva è invertita.

Sebbene non tutte le inversioni della curva dei rendimenti abbiano portato a una flessione economica, le distorsioni prolungate sono diventate stranamente accurate, soprattutto quando due delle curve più seguite si invertono contemporaneamente. Dall’inizio degli anni ’90, ogni volta che i rendimenti obbligazionari a 3 mesi e quelli a due anni sono aumentati al di sopra dei rendimenti del decennale, dopo 6-18 mesi si è verificata una recessione.

I credit spread

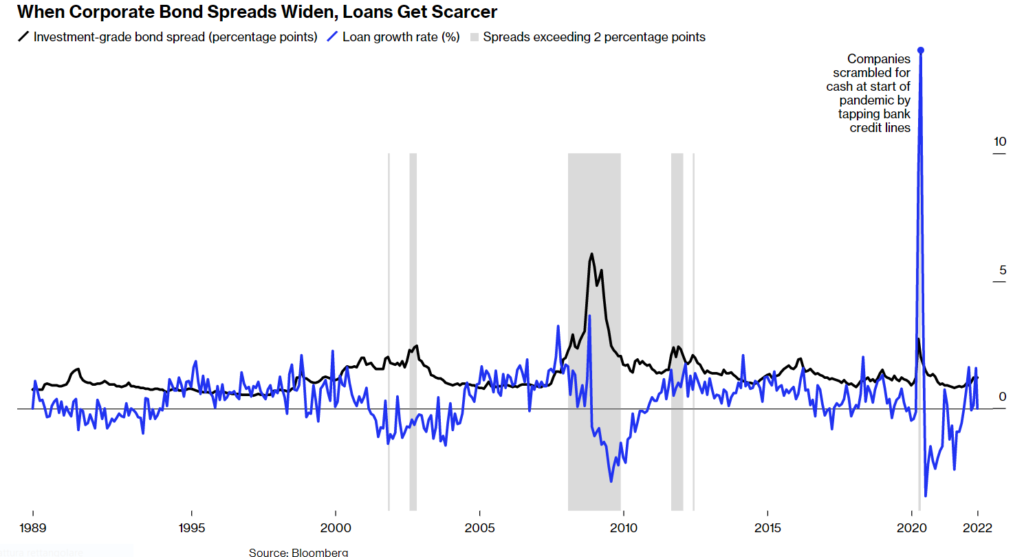

Quando i costi dei prestiti aumentano troppo velocemente, il flusso del credito aziendale può essere interrotto. L’indicatore di credito più seguito è il rendimento aggiuntivo rispetto ai Treasury che gli investitori richiedono per detenere il debito delle società statunitensi. Attualmente, il credit spread per le obbligazioni investment grade è salito a 1,35 punti percentuali, da un minimo di 0,8.

Nonostante i costi finanziari siano aumentati, restano ancora al di sotto della soglia di stress. Secondo gli analisti, uno spread sopra a 1,5 è un segnale di avvertimento che i mercati del credito potrebbero deteriorarsi, rendendo molto più difficile l’accesso al credito. Esaminando i dati sui prestiti commerciali e industriali di tutte le banche commerciali, si può notare che quando gli spread di credito investment grade hanno superato i 2 punti percentuali, è seguita quasi sempre una contrazione della crescita dei prestiti.

Il premio di rischio delle obbligazioni “spazzatura”

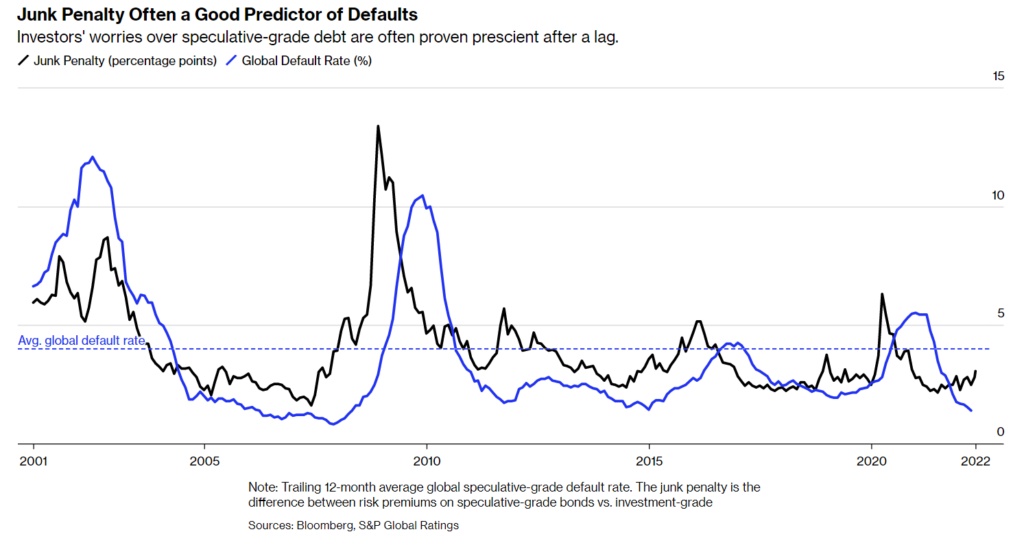

Un altro indicatore che misura l’impatto del quantitative tightening sui mercati finanziari è il premio di rischio aggiuntivo richiesto dagli investitori per possedere il debito delle società con rating “spazzatura”. Quando il premio aumenta, queste aziende hanno difficoltà ad accedere ai finanziamenti. In questo modo diventano più vulnerabili a insolvenze e fallimenti.

Per la maggior parte dell’era post-pandemia, il credit spread delle obbligazioni spazzatura ha avuto una media di appena 2,4 punti percentuali. Ciò ha reso i fallimenti aziendali eccezionalmente rari. Adesso la marea sta cominciando a cambiare. La scorsa settimana il premio è salito sopra i 3 punti percentuali. Sebbene sia al di sotto della media storica pari a circa 4 punti percentuali, il rapido ritmo di restrizione della liquidità potrebbe presto causare problemi alle aziende più vulnerabili.

I mercati monetari a breve termine

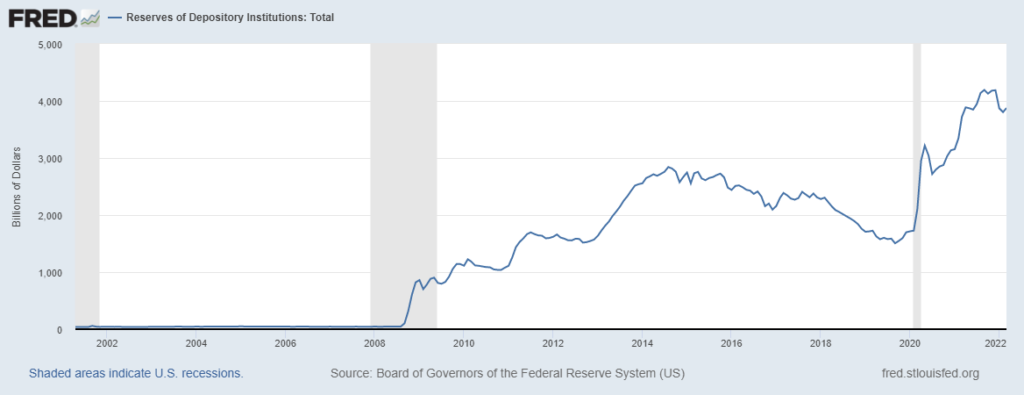

Quando la Fed inizia a ridurre il proprio bilancio, la quantità di Treasury e obbligazioni ipotecarie sul mercato aumenta. Allo stesso tempo diminuiscono le riserve detenute nel sistema bancario. L’ultima volta che la banca centrale ha intrapreso il quantitative tightening alla fine del 2019, le banche hanno visto le loro riserve diminuire drasticamente, alimentando un aumento dirompente dei tassi di interesse sui cosiddetti accordi di riacquisto. Ciò ha costretto la banca centrale a intervenire sui mercati di finanziamento.

Circa due anni e mezzo fa, le riserve totali detenute dalle istituzioni di deposito presso la Fed sono scese a circa 1,4 trilioni di dollari. Questo è stato sufficiente per causare problemi di liquidità nei prestiti overnight, anche se le banche all’epoca consideravano $ 700 miliardi come la soglia più bassa per il comfort.

ARTICOLI CORRELATI:

La curva dei rendimenti più importante per prevedere le recessioni

La riduzione del bilancio della Fed: cos’è e come può influenzare i mercati?