L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La riduzione del bilancio della Fed: cos’è e come può influenzare i mercati?

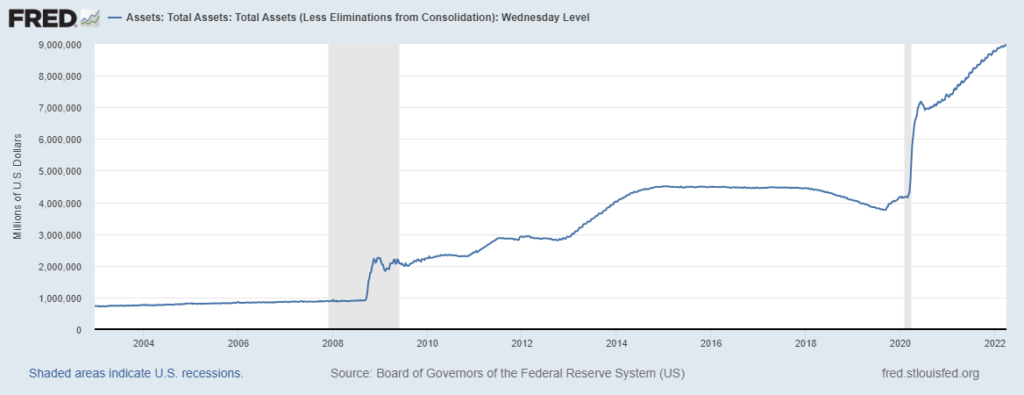

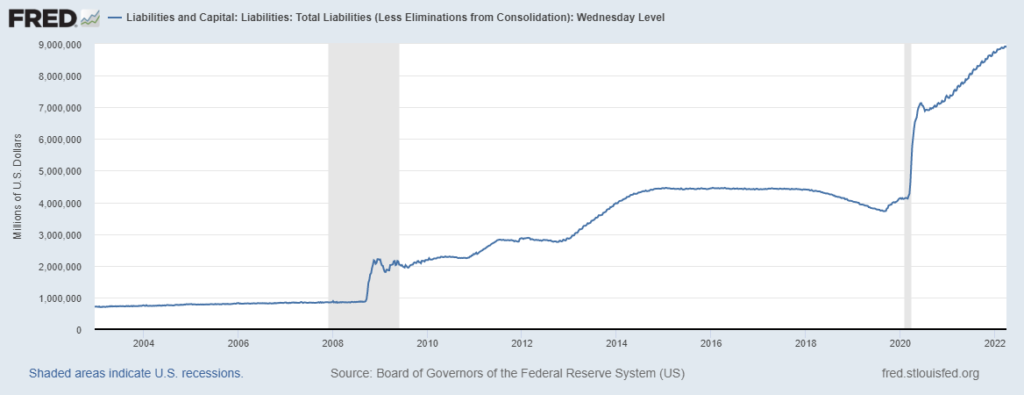

Il bilancio della Federal Reserve è raddoppiato rispetto all’inizio della pandemia, arrivando a raggiungere 8.9 trilioni di dollari. Questo ha rappresentato lo sforzo della Fed nel cercare di evitare un tracollo economico nel periodo peggiore del 2020 pompando denaro nel sistema. Adesso la banca centrale è in procinto di ridurre il proprio bilancio. Ma che cos’è la riduzione del bilancio della Fed e come può influenzare i mercati?

Il bilancio della Fed

Tutte le banche centrali hanno un bilancio che tiene conto di tutte le attività e le passività. Esso cambia in base alle misure che adottano per raggiungere i loro obiettivi.

Le attività includono in misura maggiore i titoli di stato e i prestiti concessi alle banche regionali. Al secondo posto troviamo i titoli garantiti da ipoteca (MBS). I mortgage-backed security sono titoli confezionati dagli istituti finanziari e venduti agli investitori.

Anche gli interessi addebitati dalla Fed sui prestiti concessi alle banche e le attività acquistate nell’ambito delle operazioni di mercato aperto (OMO) costituiscono il suo patrimonio. La Fed concede prestiti alle banche tramite una finestra di pronti contro termine e una finestra di sconto e addebita alle banche un tasso di interesse chiamato tasso di sconto federale.

Le passività sono costituite principalmente dal denaro in circolazione e dalle riserve delle banche.

Come avviene la riduzione del bilancio?

Per ridurre il suo bilancio la Fed può vendere titoli o smettere di reinvestire i proventi dei titoli in scadenza.

La vendita di titoli mette sotto pressione il mercato obbligazionario, aumentando i tassi d’interesse. Ciò potrebbe portare alla volatilità dei mercati finanziari.

L’ex presidente della Fed Ben Bernanke aveva affermato di essere preoccupato per i tentativi di gestione attiva del processo di riduzione in quanto esso poteva portare a risposte inaspettatamente ampie dei mercati finanziari.

L’altro modo per ridurre il bilancio è lasciare che esso diminuisca non reinvestendo il capitale. Questo risultato può essere ottenuto lasciando che i titoli maturino nel tempo.

Perché il bilancio della Fed è importante?

Le partecipazioni obbligazionarie della Fed sono considerate un elemento chiave per mantenere bassi i tassi d’interesse e allo stesso tempo stimolare i mercati finanziari. L’espansione del bilancio infatti aumenta il denaro nel sistema finanziario, rendendo i prestiti più economici.

Acquistando titoli di Stato e MBS, la Fed riduce l’offerta di questi titoli sul mercato. In questo modi i prezzi delle obbligazioni aumentano ed i loro rendimenti si abbassano. Rendimenti del tesoro più bassi si traducono in tassi più bassi nell’economia. L’accesso al credito diventa quindi più facile. Di conseguenza le famiglie e le imprese prendono prestiti stimolando l’economia.

Quando invece la Fed riduce il proprio bilancio, il processo è inverso e l’effetto è quello di inasprire la politica monetaria per frenare l’economia.

L’attuale riduzione del bilancio

Come ha affermato anche Brainard ieri, questa volta la riduzione del bilancio sarà un processo più rapido che avrà inizio già a maggio. La ripresa è stata più forte rispetto al ciclo precedente. Ciò, secondo Brainard, consentirebbe di fissare massimali di riduzione più grandi.

Quando la Fed ha ridotto l’ultima volta il bilancio nel 2017, ha iniziato con un tetto mensile di $ 6 miliardi di Treasury e $ 4 miliardi di MBS, aumentando nel corso di un anno a $ 30 miliardi e $ 20 miliardi.

La Fed ha interrotto gli acquisti di attività il mese scorso e ha aumentato i tassi di interesse di un quarto di punto percentuale.

Che cosa comporta la riduzione del bilancio della Fed?

Quando la Fed ha annunciato la riduzione del bilancio qualche mese fa, i mercati finanziari hanno risposto in maniera piuttosto nervosa. I rendimenti reali sono saliti a livelli che non si vedevano da due anni. L’aumento dei rendimenti reali ha un impatto su ogni angolo del mercato in quanto le decisioni di investimento si basano su di essi.

I flussi di liquidità si ridurranno. Questo potrà avere un impatto sul prezzo degli asset in altri paesi, sui mercati azionari, obbligazionari e persino sulle materie prime.

Anche le dichiarazione di Brainard di ieri, uno dei membri del FOMC considerati tra i più dovish, hanno provocato delle reazioni evidenti sui mercati. Il decennale americano ha superato il 2.50% e ha guidato il sell-off delle obbligazioni globali.

L’indice di volatilità delle obbligazioni è aumentato.

Il mercato azionario invece è sceso, con le small cap come maggiori perdenti.