L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La curva dei rendimenti più importante per prevedere le recessioni

Se ti stai chiedendo cos’è una curva dei rendimenti e perché è così importante puoi iniziare leggendo questo articolo. L’argomento è ancora più complicato dal fatto che esiste più di una curva. Curve diverse a volte possono raccontare storie diverse. Questo è il caso anche oggi. Ma allora quale curva dei rendimenti è più importante?

Che cos’è una curva dei rendimenti?

È un modo per mostrare la differenza nella compensazione che gli investitori ottengono da titoli di debito a breve termine rispetto a quelli di più lungo termine. Per bloccare i soldi per periodi più lunghi, gli investitori richiedono rendimenti più elevati. Di conseguenza, le curve dei rendimenti di solito sono inclinate verso l’alto.

Quante curve dei rendimenti esistono?

Puoi calcolare una curva tra due obbligazioni emesse per un diverso periodo di tempo o durata. Il Tesoro degli Stati Uniti, ad esempio, emette titoli che vanno da una scadenza a tre mesi fino a 30 anni. Gli investitori esaminano anche gli spread tra i tassi delle obbligazioni e le previsioni incorporate nei contratti futures. Il tasso dei futures è la somma del tasso atteso in futuro più un premio a termine.

Quali cambiamenti nella forma della curva contano di più?

Gli sviluppi più allarmanti sono l’appiattimento della curva o l’inversione. Una curva dei rendimenti diventa piatta quando il premio, o spread, per le obbligazioni a lungo termine scende a zero. Questo accade ad esempio quando il tasso delle obbligazioni a 30 anni è lo stesso di quello delle obbligazioni a due anni. Se lo spread tra i due rendimenti diventa negativo, la curva è considerata invertita. Quando invece gli spread aumentano, la curva diventa più ripida (steepening della curva).

Perché la curva dei rendimenti è importante?

La curva dei rendimenti ha storicamente riflesso l’opinione dei mercati riguardo all’economia, in particolare per quanto riguarda l’inflazione. Gli investitori che pensano che l’inflazione aumenterà in genere richiedono rendimenti più elevati per compensare il suo effetto. Poiché l’inflazione di solito deriva da una forte crescita economica, una curva dei rendimenti fortemente inclinata al rialzo generalmente significa che gli investitori hanno aspettative rosee.

Una curva dei rendimenti invertita, al contrario, è stata un indicatore affidabile di crisi economiche imminenti. In particolare, lo spread tra i Titoli di Stato a tre mesi e i Treasury a 10 anni si è invertito prima di ciascuna delle ultime sette recessioni.

Quale curva dei rendimenti è più importante per prevedere le recessioni?

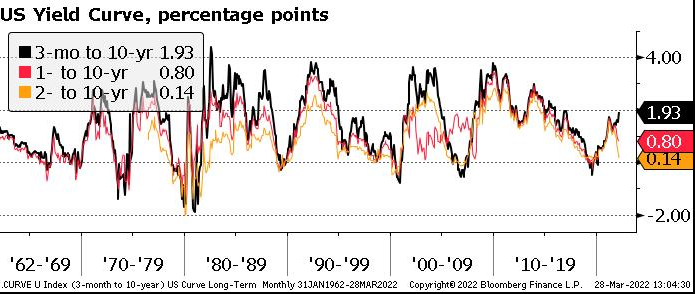

Esistono opinioni discordanti che rispondono a questa domanda. Il quesito è importante poiché curve diverse possono inviare segnali contrastanti. La curva degli Stati Uniti a due anni e 10 anni è forse la più popolare. Lo spread è passato brevemente in territorio negativo alla fine di marzo. Ciò farebbe pensare che una recessione sia imminente. Tuttavia, secondo la Fed, lo spread tra i rendimenti a 10 anni e quelli a tre mesi è il migliore nel prevedere le recessioni. Questo spread è tutt’altro che invertito, anzi si trova a livelli di “steepening” che si vedevano dal 2016.

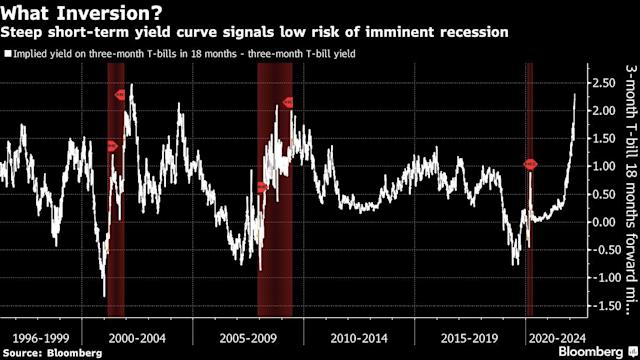

Un altro spread importante per Jerome Powell è il cosiddetto “spread forward a breve termine”, ovvero la differenza tra il tasso a termine a 18 mesi e il rendimento a tre mesi. Anche questo spread non sta suggerendo l’imminenza di una recessione.

Nonostante le preferenze della Fed, dobbiamo notare che l’inversione della curva 10/2 ha sempre anticipato le recessioni. In passato quando si sono verificate delle divergenze con altri spread, esse si sono in seguito corrette. In altre parole, le parti della curva che sembravano suggerire un’irripidimento si sono successivamente unite all’inversione dello spread 10/2.

ARTICOLI CORRELATI

Inversione della curva dei rendimenti: siamo vicini a una recessione?