Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Come la Fed influenza la curva dei rendimenti

I tassi d’interesse sono una variabile molto importante di cui gli investitori devono tenere conto, soprattutto quelli che investono in obbligazioni. Se stai considerando di investire in obbligazioni devi chiederti se pensi che i tassi d’interesse aumenteranno in futuro. Se la risposta è sì, probabilmente vorrai evitare le obbligazioni con scadenza a lungo termine o almeno ridurre la durata media delle tue partecipazioni obbligazionarie. In questo post esamineremo come la Fed influenza la curva dei rendimenti. Andremo inoltre a osservare cosa è successo alla curva quando la Fed ha aumentato i tassi.

La curva dei rendimenti

Abbiamo già parlato in dettaglio della curva dei rendimenti in un precedente post. Andremo comunque a fare un breve ripasso.

Negli Stati Uniti, la curva dei rendimenti del Tesoro è il riferimento di tutti i tassi d’interesse interni. Influisce anche sui tassi globali. I tassi d’interesse su tutte le altre categorie di obbligazioni domestiche salgono e scendono con i Treasury emessi dal governo degli Stati Uniti.

La forma normale della curva è ripida, cioè inclinata verso l’alto con una pendenza concava. Innanzitutto, la curva mostra i tassi d’interesse nominali. L’inflazione erode il valore delle cedole future e dei rimborsi. La curva, quindi, è il risultato della combinazione dell’inflazione anticipata e dei tassi d’interesse reali.

Come la Fed influenza la curva dei rendimenti

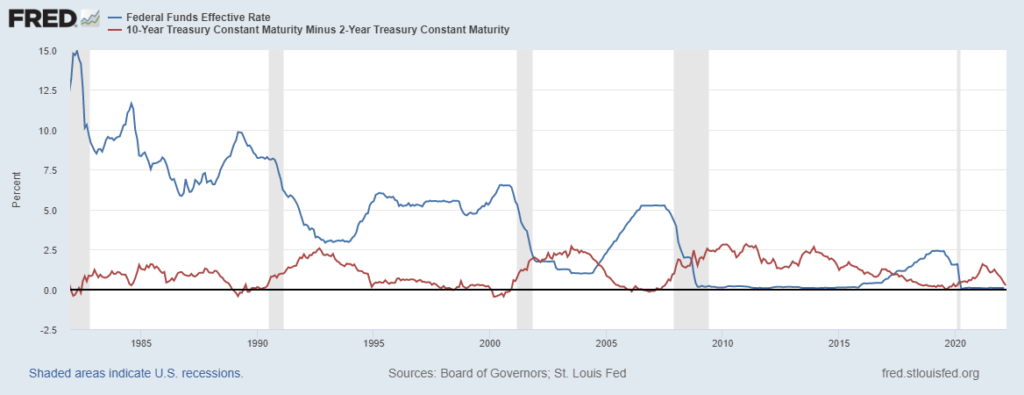

La Fed manipola direttamente solo i tassi d’interesse a breve termine, ovvero l’inizio della curva. La banca centrale ha tre strumenti politici, ma il principale è il tasso sui fondi federali. Il resto della curva è determinato dalla domanda e dall’offerta sul mercato.

Gli acquirenti istituzionali hanno i loro requisiti di rendimento e la loro propensione ad acquistare titoli di stato cambia in base alle loro considerazioni su inflazione e tassi d’interesse. Le loro decisioni sono informate. Ecco perché molti considerano la curva dei rendimenti un ottimo strumento per prevedere la direzione dell’economia e dei tassi d’interesse.

I tassi di lungo termine seguono quelli a breve termine

Tecnicamente, la curva dei rendimenti può spostarsi verso l’alto o verso il basso, diventare piatta o ripida.

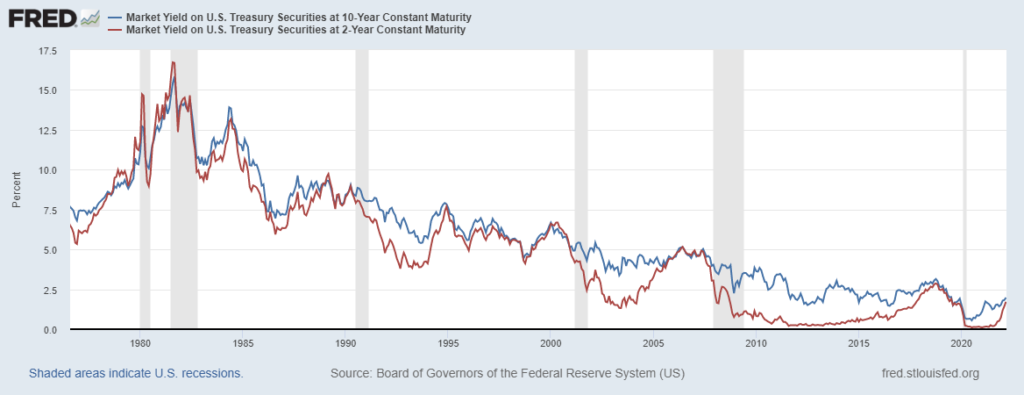

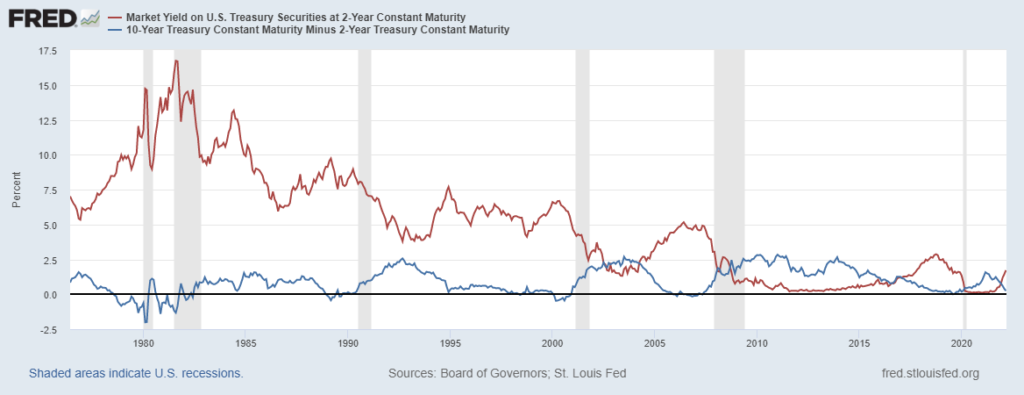

Il grafico seguente confronta il rendimento delle obbligazioni a 10 anni con quello a 2 anni. Lo spread tra i due tassi è una semplice misura della pendenza della curva.

Possiamo fare due osservazioni. Innanzitutto, i due tassi si muovono nella stessa direzione con una correlazione alta. In secondo luogo, sebbene i tassi delle obbligazioni a lunga scadenza seguano direzionalmente quelli a breve scadenza, tendono a muoversi con magnitudine più bassa.

Quando i tassi a breve termine salgono, lo spread tra i rendimenti a 10 anni e a 2 anni tende a restringersi (la curva si appiattisce) e quando i tassi a breve scendono, lo spread si allarga (la curva diventa più ripida).

Le forze che regolano domanda e offerta

La politica monetaria della Federal Reserve non è l’unico fattore che regola l’offerta di Treasury sul mercato. Anche la politica fiscale gioca un ruolo chiave. Un deficit maggiore richiede una maggiore emissione, e quindi una maggiore offerta di obbligazioni. Ciò esercita una pressione al rialzo su tutti i tassi d’interesse, in particolare sulle obbligazioni a lunga scadenza.

I maggiori driver della domanda sono le aspettative di crescita e inflazione. L’inflazione più elevata si traduce direttamente in tassi d’interesse nominali più elevati. Questo perché gli investitori richiedono premi più alti per fermare i loro soldi. Se le aspettative di crescita sono alte, gli investitori preferiranno tipi di investimenti più rischiosi e tenderanno a comprare meno obbligazioni.

Come l’aumento dei tassi della Fed influenza la curva dei rendimenti

Quando la Fed aumenta i tassi d’interesse, fornisce più titoli a breve termine nelle operazioni di mercato aperto. L’aumento dell’offerta di titoli a breve termine limita il denaro in circolazione poiché i mutuatari danno denaro alla Fed. A sua volta, questa diminuzione dell’offerta di moneta aumenta il tasso d’interesse a breve termine perché c’è meno denaro in circolazione (credito) disponibile.

Aumentando l’offerta di titoli a breve termine, la Fed spinge verso l’alto la parte iniziale della curva. I rendimenti a breve termine aumentano più velocemente di quelli a lungo termine. Spesso il risultato finale è l’appiattimento della curva dei rendimenti.

Cosa è successo alla curva dei rendimenti quando la Fed ha aumentato i tassi?

L’aumento dei tassi dal 1977 al 1981 è stato accompagnato dall’appiattimento della curva. Lo stesso è successo nella maggior parte dei cicli di hiking, come si può facilmente notare dal grafico. Nella maggior parte dei casi, l’appiattimento si è poi trasformato in inversione.