Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

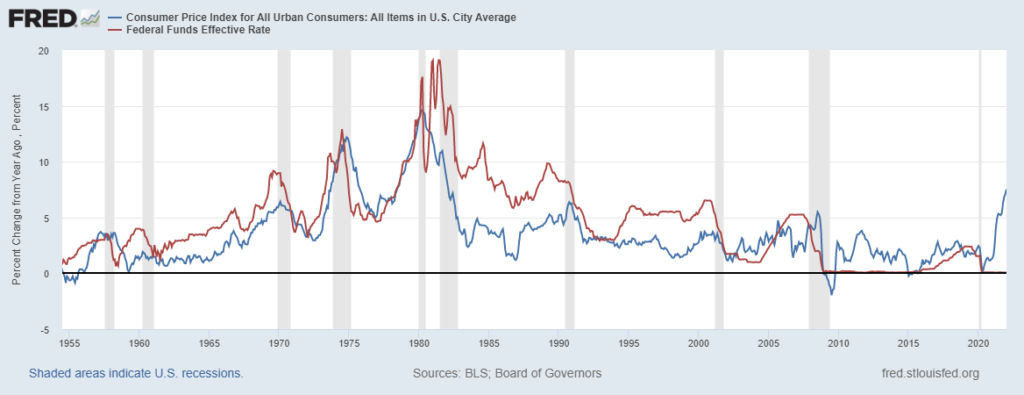

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Quanta inflazione dovremmo avere?

L’inflazione è un fenomeno molto dibattuto in economia. Ci sono pareri discordanti su quanta inflazione dovremmo avere.

La maggior parte delle banche centrali ritiene che un tasso del 2% annuo sia il livello giusto per mantenere l’economia in salute.

Molti economisti sostengono che siano necessari livelli moderati per guidare i consumi. In questo modo i consumatori non attendono prezzi più bassi per effettuare acquisti. Di conseguenza la redditività delle aziende non si deteriora. C’è infatti chi ritiene che la funzione primaria dell’inflazione sia quella di prevenire la deflazione.

Al contrario, altri sostengono che possa frenare l’economia.

L’aumento dei prezzi sfavorisce i risparmi, spingendo le persone a investire in asset più rischiosi per aumentare o mantenere la propria ricchezza. Alcuni sostengono che l’inflazione avvantaggia alcune aziende o individui a spese della maggior parte degli altri.

Cos’è l’inflazione?

L’inflazione è spesso definita come il livello dei prezzi all’interno di un’economia. Tuttavia, la maggior parte degli economisti la considera una funzione dell’offerta e della domanda di moneta. Produrre una quantità maggiore di dollari fa sì che ogni dollaro diventi meno prezioso, costringendo il livello dei prezzi a salire. Una delle misure più utilizzate per monitorare il livello dei prezzi è il Consumer Price Index.

Quando l’inflazione può essere buona?

Una quantità di dollari maggiore si traduce nell’aumento della spesa. Di conseguenza aumentano anche la domanda aggregata e la produzione industriale.

L’economista britannico John Maynard Keynes riteneva che un certo livello di inflazione fosse necessario per prevenire il “paradosso della parsimonia”. Secondo Keynes, se i prezzi al consumo scendono perché il paese sta diventando troppo produttivo, i consumatori tendono a sospendere gli acquisti in attesa che i prezzi scendano ulteriormente. L’effetto netto di questo paradosso è di ridurre la domanda aggregata portando a una produzione minore, licenziamenti e un’economia vacillante.

L’inflazione facilita anche i debitori, che rimborsano i prestiti con denaro che vale meno di quello preso in prestito. Ciò incoraggia l’assunzione di prestiti e aumenta la spesa dei consumatori.

Quanta inflazione dovremmo avere?

Quando alle persone viene chiesto quanta inflazione dovremmo avere hanno risposte diverse. Si può affermare con sicurezza che l’indice dei prezzi al consumo dovrebbe avere un tasso di crescita positivo, in modo da prevenire la deflazione.

Due anni fa avremmo pensato che una crescita del CPI del 4-5% fosse inaccettabile. Avendo visto un numero del 7,5% negli Stati Uniti, il 4% sembra improvvisamente un valore decente.

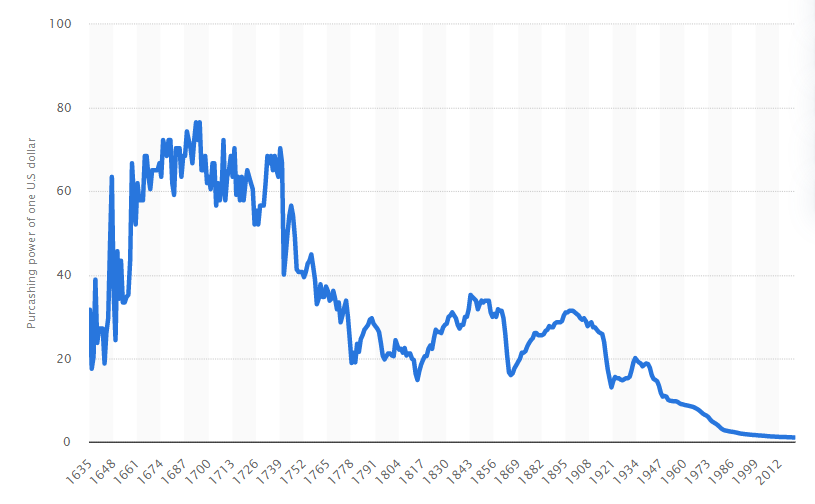

L’inflazione erode il nostro potere di acquisto. Un dollaro nel 1700 valeva circa 63 volte più di oggi. Tuttavia questo è un confronto approssimativo perché l’economia odierna è qualitativamente diversa da quella del passato.

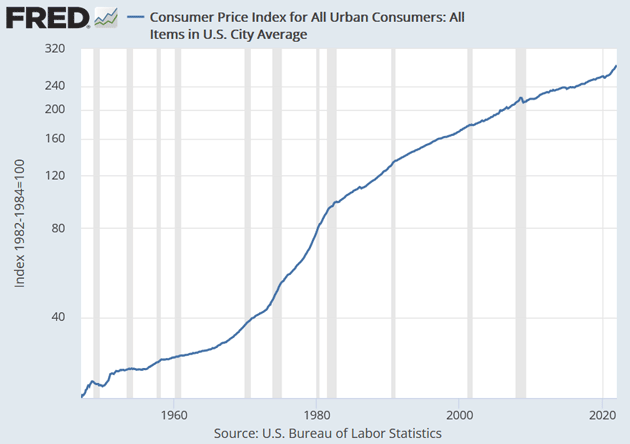

Il CPI degli ultimi 75 anni

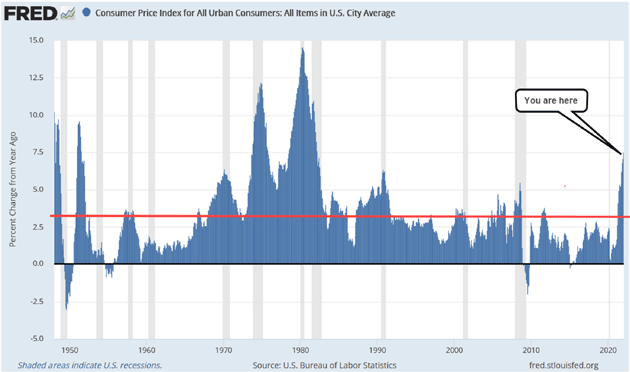

Il grafico che segue mostra il CPI in scala logaritmica. Come si può notare, l’indice dei prezzi al consumo è cresciuto costantemente per tutto il dopoguerra. Le poche interruzioni si sono concluse rapidamente. Si può anche vedere chiaramente come la linea si è piegata verso l’alto alla fine degli anni ’60 e ’70.

Negli ultimi 75 anni, l’indice è aumentato in media del 3,44% all’anno (linea rossa), un valore distorto dall’elevata inflazione degli anni ’70.

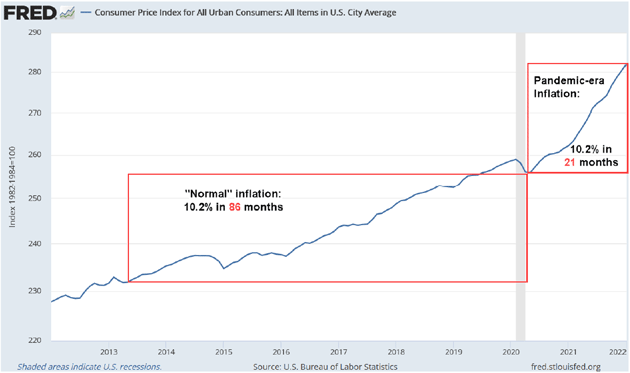

Da maggio 2020 a gennaio 2022 il CPI è aumentato del 10,2%. Lo stesso aumento si è verificato da marzo 2013 a maggio 2020, impiegando quindi 86 mesi. Ciò significa che il ritmo di crescita dell’inflazione è più che quadruplicato.

In conclusione

Dai dati del passato possiamo arrivare a qualche conclusione su quanta inflazione dovremmo avere. Un po’ di inflazione è normale ma un CPI che cresce a un tasso annuale del 7,5% è piuttosto insolito. Valori simili si sono visti solo nell’immediato dopoguerra e negli anni ’70.

Inoltre, l’inflazione odierna è “anormale” anche perché si verifica mentre i tassi di interesse sono anormalmente bassi.