L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Come si misura la quantità di moneta?

Il cambiamento nell’offerta di moneta è considerato un fattore chiave nel guidare i cicli economici. Ecco perché è importante sapere come si misura la quantità di moneta. Un aumento dell’offerta di moneta in genere diminuisce i tassi di interesse favorendo gli investimenti e la spesa dei consumatori. Tutto ciò aumenta la produzione delle aziende, aumenta la domanda di lavoro e di conseguenza diminuisce il tasso di disoccupazione. Se l’offerta di moneta o il suo tasso di crescita diminuiscono può verificarsi il contrario.

Cos’è il denaro?

Partiamo dalle basi definendo che cos’è il denaro e che caratteristiche deve avere. Il denaro è un’unità economica che funziona come mezzo di scambio per beni e servizi. Il suo valore deriva dalla sua accettazione generale all’interno di un’economia e non dai materiali utilizzati per la sua produzione.

La sua caratteristica principale è quella di essere un mezzo di scambio ufficiale che le persone detengono e accettano per le transazioni. Viene utilizzato come “unit of account” ad esempio per tenere traccia del denaro guadagnato o perso in una transazione. Serve anche per confrontare il valore di quantità diverse di beni e servizi diversi. Inoltre, deve agire come riserva di valore, mantenendo il suo potere d’acquisto nel tempo.

L’offerta di moneta

In economia, l’offerta di moneta si riferisce a tutto il contante e la valuta in circolazione all’interno di un paese. Essa ha un effetto significativo sull‘economia di un paese, soprattutto in relazione ai tassi di interesse e all’inflazione. La banca centrale regola l’offerta di moneta all’interno di un paese. Attraverso la politica monetaria, una banca centrale può intraprendere azioni che seguono una politica espansiva o restrittiva.

Le politiche espansive comportano l’aumento dell’offerta di moneta attraverso misure come le operazioni di mercato aperto. In questo caso la banca centrale acquista obbligazioni a breve termine con denaro di nuova creazione. Una politica restrittiva comporta invece la vendita di obbligazioni, diminuendo il denaro in circolazione. Per aumentare l’offerta di moneta possono essere usate anche politiche monetarie non convenzionali come il quantitative easing.

Gli effetti dell’offerta di moneta

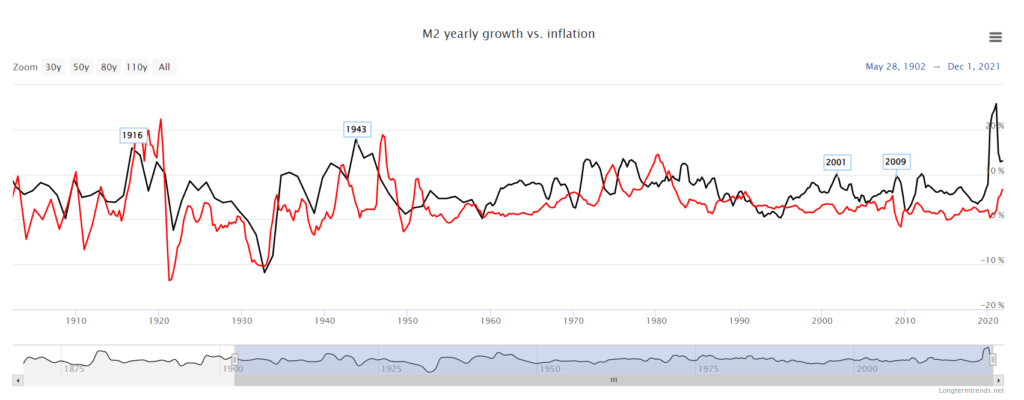

Il cambiamento nell’offerta di moneta è stato a lungo considerato un fattore chiave nel guidare la performance macroeconomica e i cicli economici. ll monetarismo, la teoria del ciclo economico austriaco e la teoria di Fisher sono filoni che si sono occupati dell’effetto dell’offerta di moneta sull’economia. Storicamente, la misurazione dell’offerta di moneta ha mostrato di essere correlata all’inflazione e ai livelli dei prezzi. Tuttavia, dal 2000 in poi, questa correlazione è diventata più debole. Questo ha ridotto la sua affidabilità come riferimento per la politica monetaria.

M2 vs CPI

Come si misura la quantità di moneta?

Negli Stati Uniti, l’offerta di moneta è misurata attraverso vari aggregati monetari tra cui M0, M1 e M2. Gli aggregati vengono utilizzati dalla Fed per misurare l’impatto delle operazioni di mercato aperto sull’economia. I vari aggregati differiscono tra di loro in base alla facilità con cui possono essere convertiti in moneta e alla certezza del loro prezzo futuro.

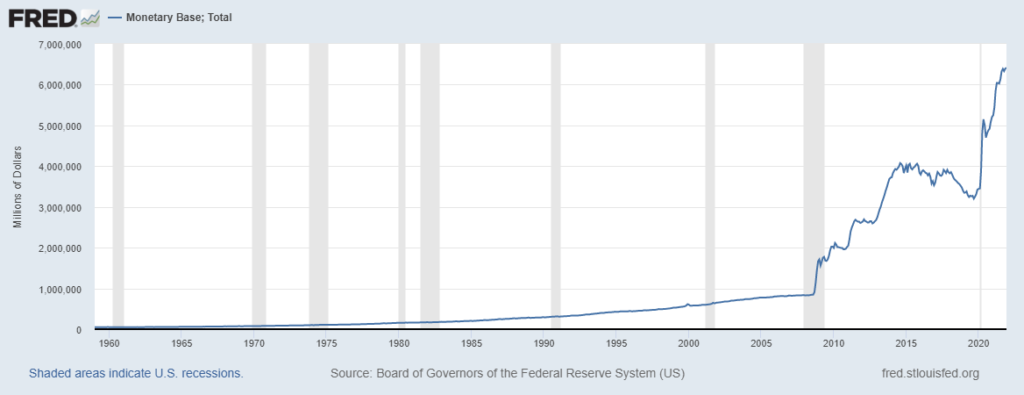

La base monetaria

La base monetaria (M0) è una componente dell’offerta di moneta di una nazione. Si riferisce a fondi altamente liquidi tra cui le banconote, le monete e i depositi bancari correnti. Quando la Federal Reserve crea nuovi fondi per l’acquisto di obbligazioni dalle banche commerciali, le banche vedono aumentare le loro riserve. L’aumento delle riserve fa espandere la base monetaria. Talvolta viene chiamata denaro ad alta potenza, poiché può essere moltiplicato attraverso il processo di riserva frazionaria.

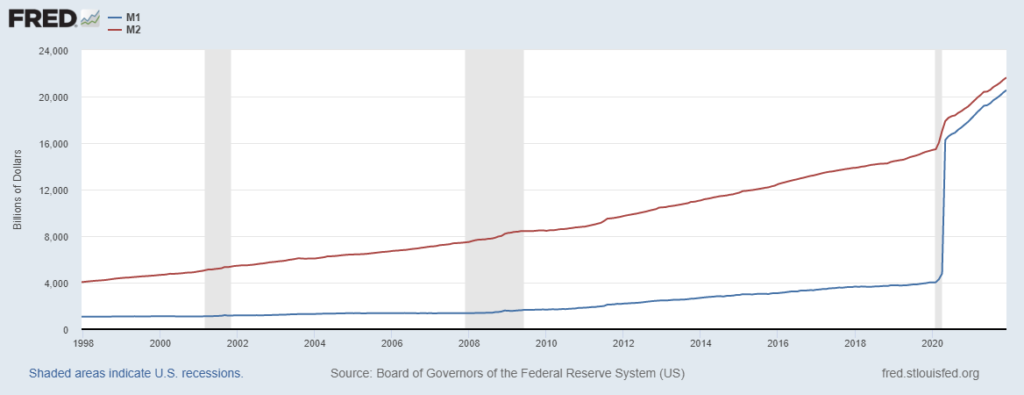

M1 e M2

M1 contiene M0, i depositi correnti e ai traveler’s checks. L’aggregato M2 comprende M1 e altre attività a liquidità elevata e valore certo in ogni momento futuro, ma la cui conversione in M1 può essere soggetta a qualche restrizione. Comprendono i depositi di risparmio e le quote dei mercati monetari.