Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Inversione della curva dei rendimenti: siamo vicini a una recessione?

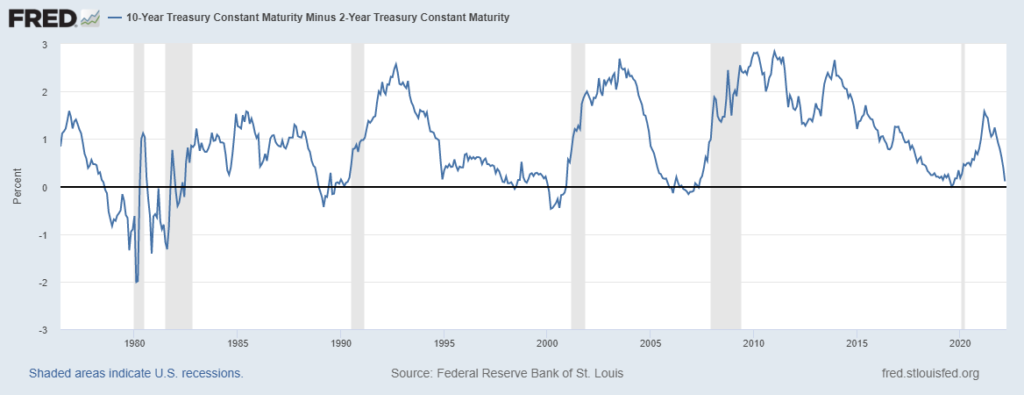

L’inversione della curva dei rendimenti dei Treasury americani sta cogliendo l’attenzione mediatica. Quando la curva si inverte è solo una questione di tempo prima che si verifichi una recessione. Andiamo a spiegare che cos’è l’inversione della curva dei rendimenti e che cosa implica.

Le forme della curva dei rendimenti

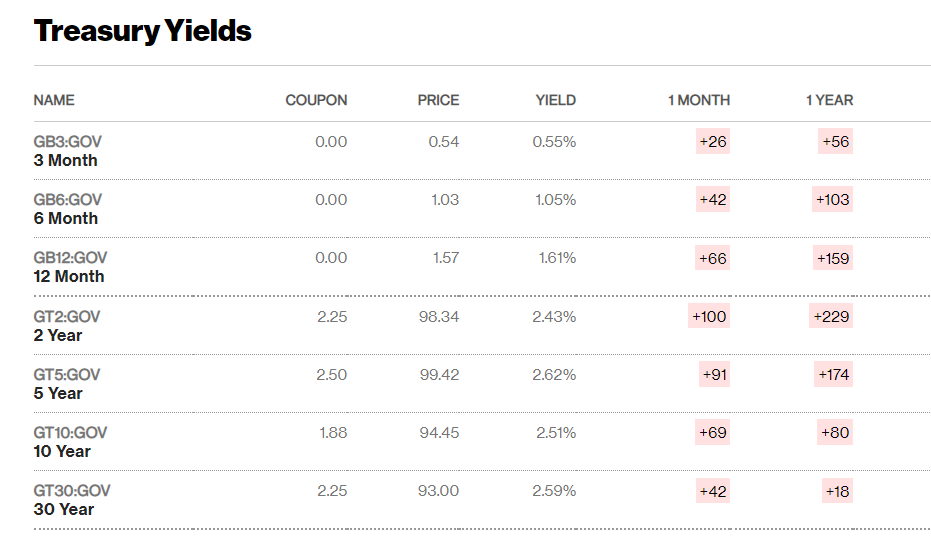

La parte della curva dei rendimenti dei Treasury su cui gli investitori si focalizzano di più è rappresentata dallo spread tra i rendimenti a 10 anni e quelli a 2 anni. Quando l’economia è in stato di salute, i tassi di interesse sono molto più elevati sulle lunghe scadenze e la curva assume una pendenza ripida. In un’economia in crescita, gli investitori richiedono rendimenti più elevati all’estremità lunga della curva per tenere fermi i loro soldi piuttosto che investirli su altri tipi di asset.

Quando il ciclo economico inizia a rallentare, la pendenza della curva dei rendimenti tende ad appiattirsi. Una curva dei rendimenti piatta significa che c’è poca differenza tra i rendimenti a breve e a lungo termine. Quando la curva si inverte, i rendimenti a breve termine superano quelli a lungo termine. Questo accade quando gli investitori non hanno fiducia nelle condizioni economiche attuali.

Perchè la curva dei rendimenti si inverte?

A causa dei timori di un imminente rallentamento economico, gli investitori tendono ad acquistare obbligazioni di lungo termine. I rendimenti sulle lunghe scadenze tendono quindi a diminuire più velocemente di quelli sulle brevi scadenze. Le obbligazioni a lunga scadenza offrono un’alternativa sicura al mercato azionario e sono ottime per la conservazione del capitale. Inoltre, hanno la possibilità di apprezzarsi di valore con il calo dei tassi d’interesse.

Come risultato della rotazione verso le scadenze lunghe, i rendimenti possono scendere al di sotto dei tassi a breve termine, formando una curva dei rendimenti invertita.

La curva può invertirsi anche quando i rendimenti a breve termine salgono più velocemente di quelli a lungo termine. Questo è proprio quello che sta succedendo oggi.

Perchè l’inversione della curva dei rendimenti è importante?

Storicamente, l’inversione della curva dei rendimenti ha preceduto ciascuna delle ultime otto recessioni negli Stati Uniti. Secondo la Federal Reserve di San Francisco, ciascuna delle 10 recessioni che si sono verificate negli Stati Uniti dal 1955 ad oggi sono avvenute tra circa sei e 24 mesi dopo un’inversione della curva dei rendimenti dei Treasury a due e 10 anni. La curva si è invertita l’ultima volta ad agosto del 2019, circa sei mesi prima dell’inizio della recessione del Covid nel febbraio 2020.

L’attuale inversione

La curva dei rendimenti ha cominciato ad invertirsi alcuni mesi fa. Il primo spread a passare in negativo è stato quello tra i rendimenti a 30 anni e a 20. Solitamente, le inversioni iniziano dalla cosiddetta “pancia” della curva, ovvero dalla parte centrale. E’ proprio qui che gli spread sono già in territorio negativo.

Pochi giorni fa anche lo spread tra i 30 anni e i 5 si è unito ai 10/3, 10/5 e 10/7. L’inversione di questo tratto della curva non avveniva dal 2006. Il collasso dei 30/5 è stupefacente se si considera che lo spread si trovava intorno ai 53 punti base all’inizio di marzo.

All’appello degli spread negativi manca ancora il 10/2, ovvero lo spread che viene considerato il vero anticipatore delle recessioni. Esso però si trova sulla strada per l’inversione. Al momento infatti si trova a solo 8 punti base.

L’impatto dell’inversione della curva dei rendimenti sui consumatori

Una curva dei rendimenti invertita ha un impatto negativo sui consumatori. Ad esempio, gli acquirenti di case che finanziano le loro proprietà con mutui a tasso variabile hanno programmi che vengono periodicamente aggiornati in base ai tassi di interesse a breve termine. Quando i tassi a breve termine sono superiori a quelli a lungo termine, i pagamenti a tassi variabili tendono ad aumentare.

Le linee di credito sono interessate in modo simile. In entrambi i casi, i consumatori devono dedicare una parte maggiore del loro reddito al servizio del debito esistente. Ciò riduce il loro reddito disponibile e ha un effetto negativo sull’economia.

L’impatto sugli investitori di fixed income

L’inversione della curva dei rendimenti ha l’impatto maggiore su chi investe in fixed income. In circostanze normali, gli investimenti a lungo termine hanno rendimenti più elevati. Una curva invertita elimina il premio di rischio per gli investimenti a lungo termine, consentendo agli investitori di ottenere rendimenti migliori con investimenti a breve termine.

Quando i credit spread tra i Treasury statunitensi e le obbligazioni societarie a rischio più elevato sono ai minimi storici, è spesso una decisione facile investire in veicoli a basso rischio. In questi casi, l’acquisto di un titolo garantito dal Tesoro fornisce un rendimento simile al rendimento di obbligazioni “spazzatura”, obbligazioni societarie, fondi di investimento immobiliare (REIT) e altri strumenti di debito, ma senza il rischio insito in questi veicoli. Anche i fondi del mercato monetario e i certificati di deposito (CD) possono essere interessanti.

L’impatto sugli investitori in azioni

Quando la curva dei rendimenti è invertita, i margini di profitto delle banche diminuiscono. Questo perché le banche prendono in prestito denaro a tassi a breve termine e prestano a tassi a lungo termine. Allo stesso modo, gli hedge fund sono spesso costretti ad assumersi un rischio maggiore per raggiungere il livello di rendimento desiderato.

Le inversioni della curva dei rendimenti tendono ad avere un impatto minore sui beni di prima necessità e sul settore healthcare, che non dipendono dai tassi di interesse. Questo fatto diventa chiaro quando una curva dei rendimenti invertita precede una recessione. In quel momento, gli investitori tendono a rivolgersi a titoli difensivi che sono spesso meno colpiti dalle flessioni dell’economia.

ARTICOLI CORRELATI:

Come la Fed influenza la curva dei rendimenti