Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Perché comprare obbligazioni?

Con livelli storici di inflazione e rendimenti reali negativi, ci si chiede perché dovremmo comprare obbligazioni. L’obbligazionario è uno dei mercati più liquidi e grandi del mondo. Al suo interno ci sono molti attori a cui interessa comprare obbligazioni per diversi motivi. Molti di essi vengono definiti “price insensitive buyers”. Sono cioè dei compratori che acquistano indipendentemente dal rendimento atteso.

Questo tipo di acquirenti possono anche trovarsi nella posizione di vendere indipendentemente dal prezzo. Spesso la vendita è spinta dalla riduzione della liquidità nei mercati di tutto il mondo.

Andiamo ad elencare quali sono gli investitori che appartengono a questa categoria e le motivazioni che li spingono a comprare obbligazioni.

Gli acquirenti di obbligazioni insensibili al prezzo

Esistono diversi gruppi di investitori che potrebbero essere caratterizzati come acquirenti insensibili al prezzo. L’elenco include:

- le autorità monetarie dei paesi emergenti;

- le banche centrali dei mercati sviluppati;

- i piani pensionistici;

- le compagnie assicurative;

- gli investitori con parità di rischio;

- i gestori di fondi comuni di investimento;

- le banche.

Le autorità monetarie dei paesi emergenti

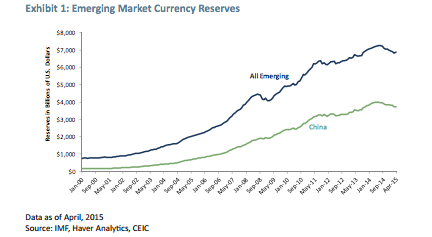

Negli anni 2000 le autorità monetarie dei paesi emergenti hanno iniziato ad accumulare un vasto tesoro di riserve valutarie. Queste riserve sono servite per combattere le crisi valutarie e per incoraggiare la crescita delle esportazioni mantenendo bassi i tassi di cambio. Le obbligazioni statunitensi e i titoli garantiti da ipoteca ricoprono la maggior parte delle riserve.

L’accumulo di riserve face riflettere Alan Greenspan e Ben Bernanke sull’enigma del mancato aumento dei rendimenti obbligazionari quando la Fed stava alzando i tassi d’interesse.

L’impatto aggregato sui mercati di questi acquirenti insensibili al prezzo è stato quasi certamente considerevole. Gli investimenti in riserve valutarie sono nell’ordine dei trilioni.

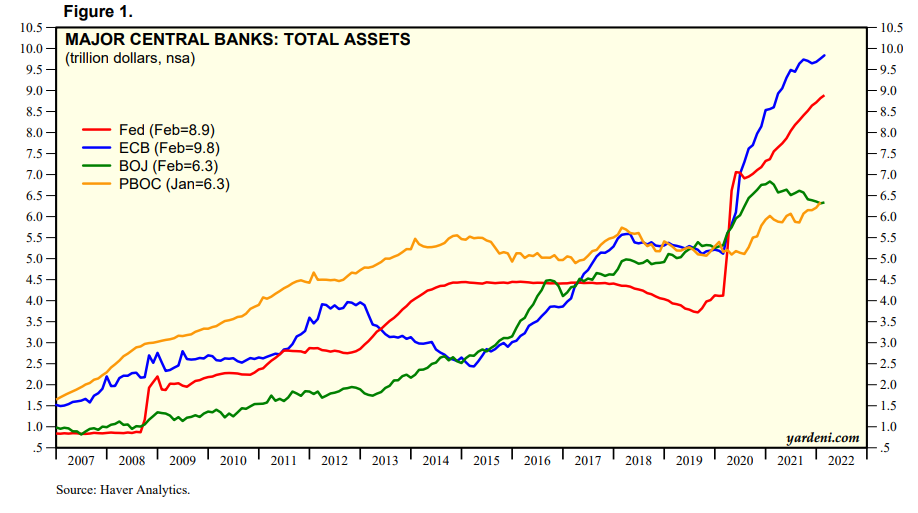

Le banche centrali dei mercati sviluppati

Le politiche di quantitative easing da parte di un’ampia gamma di banche centrali hanno l’obiettivo esplicito di abbassare i tassi d’interesse e aumentare i prezzi di altri asset. Ciò le ha rese insensibili ai prezzi in quanto non acquistano obbligazioni per beneficiare dei loro rendimenti. Il loro acquisto è stato motivato dal tentativo di aiutare l’economia reale e non dal guadagno. Oggi, i bilanci delle maggiori banche centrali hanno raggiunto massimi storici.

I piani pensionistici

La pressione normativa può spingere entità altrimenti orientate al profitto a diventare insensibili al prezzo. L’inasprimento delle regolamentazioni sui fondi pensione, in particolare in Europa, ha costretto molti di loro a comprare obbligazioni.

Alcuni dei primi a percorrere questa strada sono stati i piani pensionistici del Regno Unito, dove gli adeguamenti obbligatori hanno reso le obbligazioni indicizzate all’inflazione una partecipazione obbligatoria, nonostante tassi reali negativi. Questi sono stati presto seguiti da altri fondi europei, dove le autorità hanno costretto i piani a possedere obbligazioni a lungo termine.

I portafogli Risk Parity

Un altro gruppo di investitori insensibili al prezzo sono i gestori di portafogli di parità di rischio. Questi portafogli effettuano allocazioni a classi di attività sulla base della loro volatilità e correlazione e non al prezzo. Quando il denaro fluisce in questa strategia, i gestori acquistano obbligazioni. Viceversa, se il denaro defluisce diventano venditori forzati.

Questo tipo di gestori tende anche ad acquistare e vendere in base alle variazioni della volatilità. Se la volatilità di un asset diminuisce, queste strategie tenderanno ad acquistare e, man mano che la volatilità aumenta, venderanno. Dato che una bassa volatilità è spesso associata a mercati in rialzo, se i prezzi delle obbligazioni stanno salendo in modo costante, i gestori tenderanno ad acquistare e viceversa.

I fondi comuni di investimento

Dati i loro mandati, le restrizioni sui prospetti e il rischio, i fondi comuni di investimento sono in gran parte costretti ad acquistare asset indipendentemente dal loro prezzo. Ma in misura ancora maggiore, quando arrivano i riscatti, non hanno altra scelta che vendere.

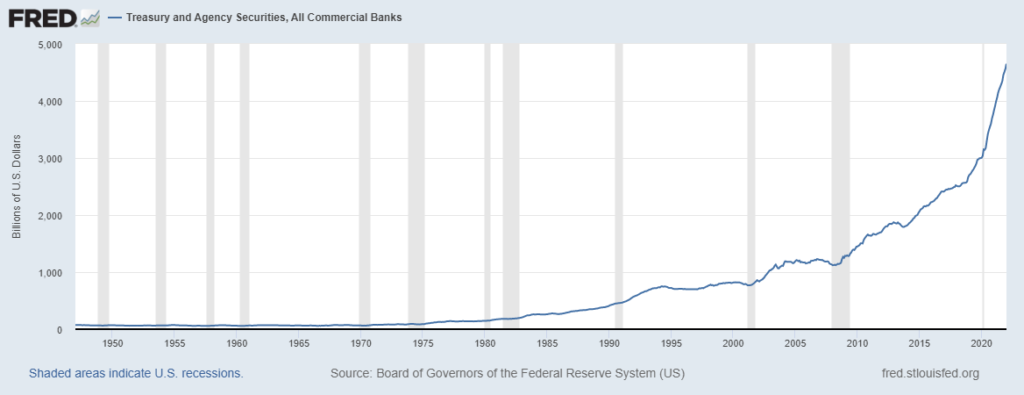

Le banche

Ultimi ma non meno importanti, gli istituti di credito fanno parte della categoria di acquirenti insensibili al prezzo. Le banche devono fare in modo che la quantità dei loro asset sia uguale alle loro liabilities. Con l’aumento dei depositi, soprattutto dopo gli stimoli fiscali, e il declino dei prestiti, le banche hanno dovuto aumentare i loro holdings di obbligazioni.

Inoltre, le regolamentazioni prevedono che esse detengano una certa quantità di HQLA (high quality liquid asset), di cui fanno parte anche le obbligazioni.

In conclusione

Diversi tipi di investitori sono spinti a comprare obbligazioni per diversi motivi. Molti partecipanti al mercato sono insensibili al loro prezzo. Sebbene sia un po’ più difficile dare numeri precisi all’entità degli investimenti insensibili al prezzo, è probabile che il totale sia nell’ordine dei trilioni. Quando si cerca di prevedere la direzione dei prezzi delle obbligazioni dobbiamo tenere conto anche di questi importanti attori.