Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

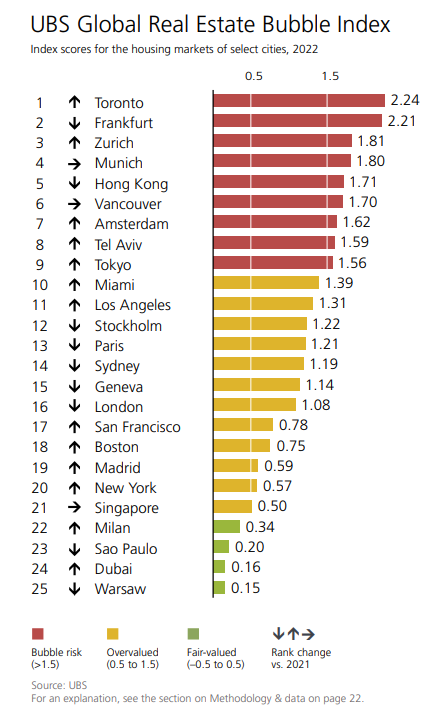

Bolla immobiliare: ecco quali sono le città in cui il mercato immobiliare è più a rischio

Le bolle immobiliari sono un fenomeno complicato. Man mano che un mercato prende forza e i prezzi aumentano, resta oggetto di dibattito se quel mercato sia sopravvalutato e inondato dalla speculazione, o se stia semplicemente vivendo una forte domanda. Una bolla immobiliare è ovvia solo una volta che scoppia.

Un segnale di allarme comune di una bolla immobiliare è il disaccoppiamento tra i prezzi delle case e i redditi delle famiglie. Anche l’eccessiva attività edilizia e dei prestiti possono segnalare la presenza di una bolla.

In molte città non c’è abbastanza offerta abitativa. Per sua stessa natura, essa non può essere ampliata a piacimento nel breve termine. Ciò significa che i prezzi degli immobili dovrebbero aumentare in modo significativo nel lungo periodo. Il forte boom immobiliare dell’ultimo decennio sottolinea questo credo. Tuttavia, se si utilizzano gli affitti residenziali urbani come parametro di riferimento, il presunto effetto di scarsità svanisce: nello stesso periodo gli affitti sono aumentati di pari passo con i salari locali. La ragione principale degli esorbitanti aumenti dei prezzi delle case risiede quindi altrove.

In effetti, il mercato immobiliare è stato a lungo sostenuto dalla politica monetaria delle banche centrali. Le condizioni di finanziamento estremamente basse e l’aumento della domanda di costruzione hanno portato ad aspettative sui prezzi sempre più ottimistiche tra gli acquirenti.

Ma il quadro sta cambiando rapidamente. I tassi di interesse e, a loro volta, i costi di finanziamento sono aumentati negli ultimi mesi. Allo stesso tempo, diversi shock hanno scosso i mercati finanziari di tutto il mondo. Di conseguenza, è probabile che la domanda subisca un duro colpo. Nelle città con una forte crescita demografica, un tale aggiustamento potrebbe manifestarsi sotto forma di una prolungata stagnazione dei prezzi di acquisto nominali e di una correzione dei prezzi in termini reali.

Dov’è il rischio più alto di bolla immobiliare?

Nell’edizione 2022 del Real Estate Bubble Index di UBS, nove delle città coperte sono state classificate come a rischio estremo di bolla immobiliare, con un punteggio uguale o superiore a 1,5.

Dalla ricerca di UBS emergono i seguenti risultati:

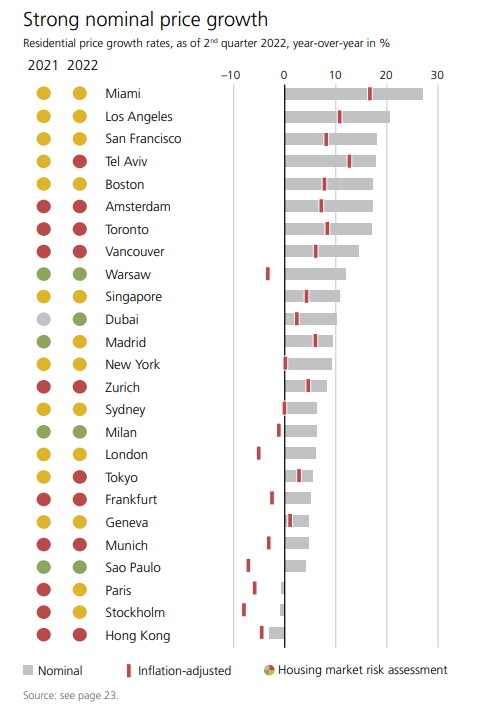

- La crescita nominale dei prezzi delle case nelle città analizzate è accelerata al 10% da metà 2021 a metà 2022, l’aumento più alto dal 2007. Quattro città degli Stati Uniti (Miami, Los Angeles, San Francisco e Boston) sono tra

le prime cinque con la crescita più rapida dei prezzi.

- Gli squilibri sono alle stelle in entrambe le città canadesi analizzate, con Toronto in cima alla lista delle città a rischio bolla immobiliare. Francoforte, Zurigo, Monaco e Amsterdam presentano i rischi più elevati in Europa.

- Dallo scorso anno, i tassi ipotecari sono quasi raddoppiati in tutte le città analizzate. Ciò ha reso le abitazioni molto meno convenienti.

- In quasi tutte le città, le famiglie si stanno indebitando. I mutui in essere hanno registrato l’aumento più forte

dal 2008. Anche il rapporto debito/PIL è in aumento.

- La gente è tornata nelle città e la formazione della famiglia e gli alloggi inaccessibili dei proprietari hanno guidato la domanda di unità in affitto. Di conseguenza, gli affitti sono cresciuti in media del 7% lo scorso anno, compensando tutte le perdite locative accumulate durante il primo anno di pandemia.

- Tassi di interesse più alti, inflazione, turbolenze dei mercati finanziari e il deterioramento delle condizioni economiche stanno mettendo il boom immobiliare sotto pressione. Nella maggior parte delle città con valutazioni elevate, le correzioni dei prezzi sono già iniziate, o dovrebbero iniziare nei prossimi trimestri.

La ripresa della domanda urbana

Gli affitti sono più alti rispetto a prima della pandemia in ogni città analizzata ad eccezione di Tokyo. In media, gli affitti in tutte le città sono cresciuti praticamente allo stesso ritmo degli anni pre-pandemici, un chiaro segno che il trend dell’urbanizzazione non è rallentato. Questo fenomeno è stato più pronunciato nelle città degli Stati Uniti, Dubai,

e Singapore. I prezzi delle case hanno continuato a crescere più velocemente degli affitti nella maggior parte delle città.

L’aumento dei tassi mette in primo piano lo squilibrio

A causa dei bassi tassi di interesse, i prezzi delle case si sono allontanati dai redditi e dagli affitti nell’ultimo decennio. Nelle attuali città a rischio di bolla immobiliare, i prezzi sono aumentati in media del 60% in termini reali (corretti per l’inflazione) durante questo periodo. Allo stesso tempo, i redditi e gli affitti reali sono aumentati di circa il 12%.

La quantità di spazio che un lavoratore qualificato può permettersi è un terzo inferiore rispetto a prima del

pandemia. Le famiglie ora possono finanziare solo circa 50 mq di superficie abitabile. Inoltre, l’inflazione e le perdite patrimoniali dovute alle turbolenze dei mercati finanziari stanno riducendo il potere d’acquisto delle famiglie. Così anche le abitazioni stanno diventando meno attraenti come investimento.

In conclusione

Il mercato del lavoro robusto rimane quindi l’ultimo pilastro a sostegno del mercato immobiliare nella maggior parte delle città. Con un deterioramento delle condizioni economiche, anche il mercato del lavoro rischia di vacillare.

Il boom globale dell’edilizia abitativa è finalmente sotto pressione e nella maggioranza delle città con alte valutazioni ci si aspettano correzioni significative nei prossimi trimestri.

ARTICOLI CORRELATI:

Il rallentamento del mercato immobiliare

Il settore immobiliare sta già accusando l’aumento dei tassi