L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Mercato immobiliare USA: riuscirà a sopravvivere alla Fed?

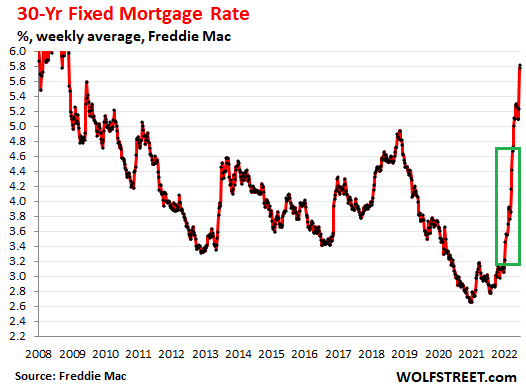

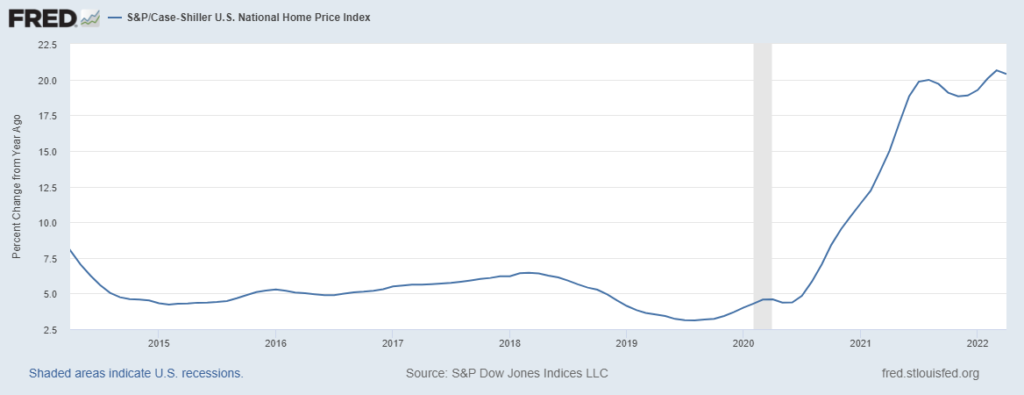

La pubblicazione dell’S&P Case-Shiller Home Price Index mostra che il mercato immobiliare USA ha fatto molta strada. L’indice è un lagging indicator: i dati appena usciti sono costruiti prendendo in considerazione le vendite di case inserite nei registri pubblici a febbraio, marzo e aprile. La media di questi tre mesi si basa su accordi fatti poche settimane prima, intorno a gennaio, febbraio e marzo, quando i tassi ipotecari si trovavano tra il 3,2% e il 4,7%.

La lettura del Case-Shiller, pur guardando indietro all’inizio di quest’anno, riflette comunque la folle corsa all’acquisto di una casa per bloccare i tassi ipotecari in vista del loro aumento. L’indice è salito del 2,1% ad aprile da marzo, ma è sceso dal picco del 2,6%. Su base annuale, l’indice è aumentato del 20,4%, scendendo dal picco del 20,6% del mese precedente.

L’effetto dell’aumento dei tassi della Fed sul mercato immobiliare USA

Un mercato immobiliare surriscaldato è uno dei motivi per cui la Fed sta alzando i tassi d’interesse. La domanda chiave ora è se il settore può essere rallentato senza incidenti lungo il percorso.

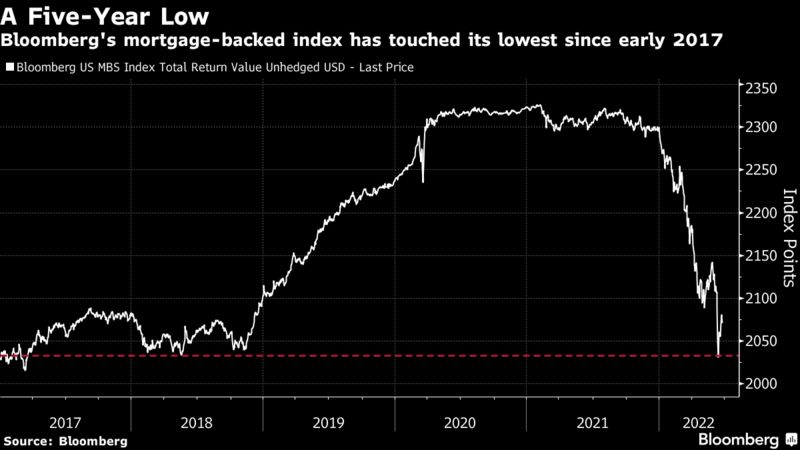

Gli aumenti dei tassi della Fed hanno già avuto un effetto drammatico sul mercato dei mutui. L’indice di Bloomberg delle obbligazioni garantite da ipoteca ha restituito tutti i guadagni degli ultimi cinque anni.

Con una perdita del 12%, i titoli garantiti da ipoteca hanno resistito molto meglio delle azioni. Tuttavia questo è un mercato in cui gli investitori non si aspettano di dover sopportare dei drawdown. Nel contesto storico, quello che è successo alle obbligazioni garantite da ipoteca quest’anno è una svolta radicale. L’indice di Bloomberg risale al 1988, quando l’asset class era ancora agli albori. Questa è la prima volta che ha resistito a un declino a doppia cifra.

Questo incombe come un grave shock per chiunque conta sul fatto che le obbligazioni garantite da ipoteca mantengano il loro valore. Ciò non vale per le banche, che negli Stati Uniti sono state costrette a sistemare la loro attività sulla scia dei disastri del 2008.

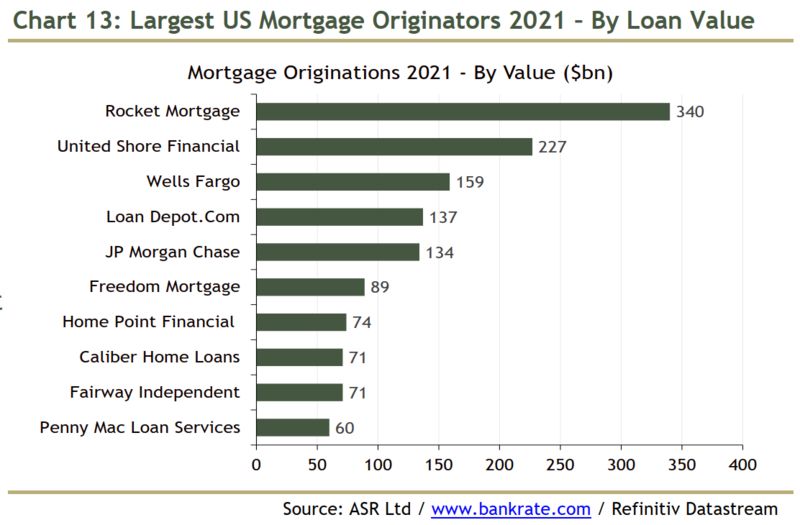

Come spesso è accaduto in passato, una regolamentazione più severa in un settore ha portato l’innovazione finanziaria in altri posti. Le istituzioni finanziarie non bancarie, infatti, sono state in grado di accaparrarsi parte del mercato dei mutui. Questo grafico, tratto da Absolute Strategy dai dati bankrate.com, mostra i 10 maggiori originatori di mutui negli Stati Uniti lo scorso anno.

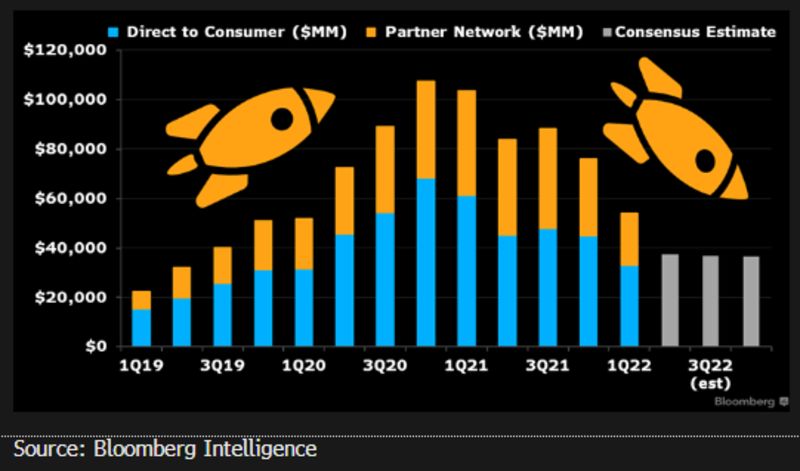

Si prevede che la produzione di mutui subirà un forte calo. Le previsioni di consenso prevedevano un volume di 292 miliardi di dollari quest’anno all’inizio del 2022. Ora sono scese a $ 164 miliardi. Ecco i numeri per trimestre, con le proiezioni per il resto di quest’anno:

Il mercato immobiliare USA sta già rallentando

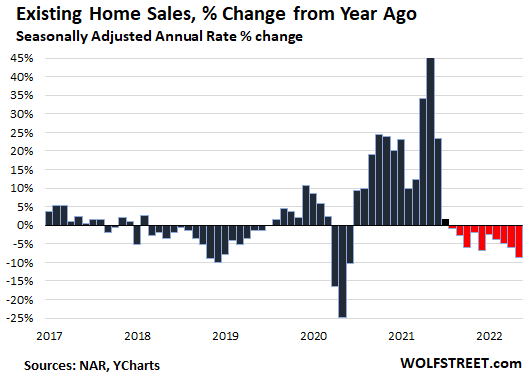

Le vendite chiuse a maggio di case unifamiliari, condomini, cooperative e villette a schiera sono diminuite del 3,4% rispetto ad aprile, sulla base del tasso di vendita annuo destagionalizzato, e dell’8,6% rispetto a un anno fa.

Maggio è stato il decimo mese consecutivo di calo anno su anno. Le basse scorte di case in vendita non sono più una scusa perché l’offerta è aumentata del 12,6% lo scorso mese.

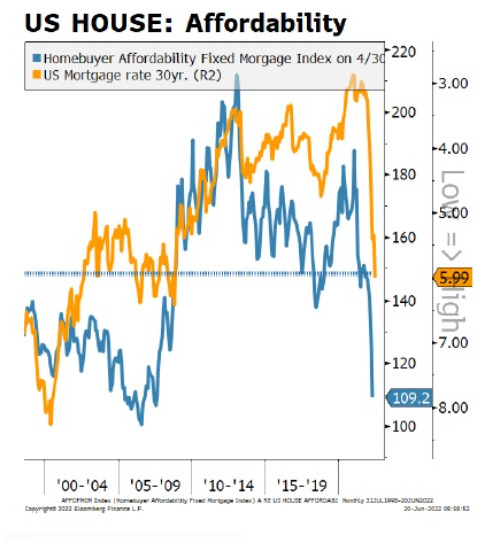

Sono previsti ulteriori cali delle vendite nei prossimi mesi, date le sfide di accessibilità degli alloggi dovute al forte aumento dei tassi ipotecari.

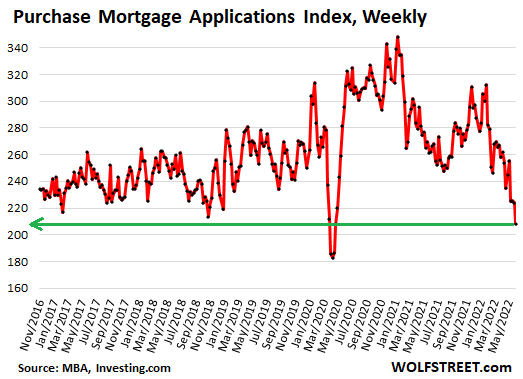

Inoltre, le richieste di mutuo per l’acquisto di una casa sono diminuite del 21% rispetto a un anno fa. Questo è un indicatore delle future vendite di case in quanto i potenziali acquirenti cercano di ottenere l’approvazione per un mutuo prima di comprare.

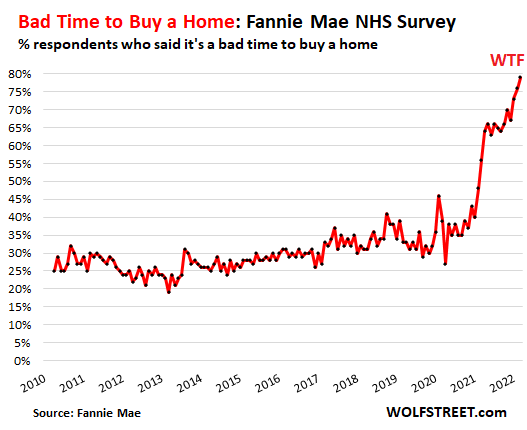

I prezzi delle case alle stelle da finanziare con tassi ipotecari in aumento, l’incertezza sull’economia, il calo dei prezzi delle azioni e l’inflazione creano un mix tossico per gli acquirenti di case. La percentuale di persone che pensa che adesso sia un brutto momento per comprare una casa è balzata al 79%, un altro record nei dati che risalgono al 2010.

Riuscirà la Fed a procedere con il suo inasprimento senza creare una voragine nel mercato immobiliare?

ARTICOLI CORRELATI:

I rischi per i mercati finanziari: quali sono le aree da tenere d’occhio?

Banche centrali: come stanno influenzando i mercati finanziari?