Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Quali sono i rischi di un inasprimento monetario eccessivo?

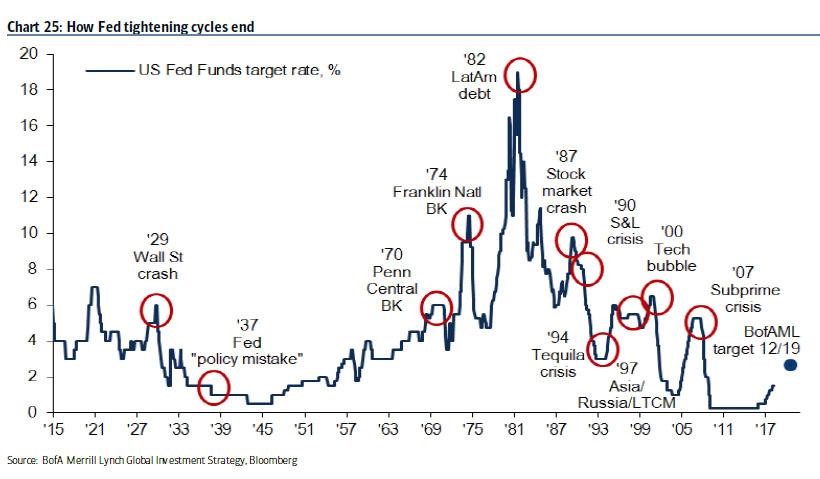

Nella strada di ritorno verso l’obiettivo del 2% di inflazione della Fed potrebbero verificarsi molti incidenti. In questo post andremo ad esaminare quali potrebbero essere i rischi di un inasprimento monetario eccessivo da parte delle banche centrali. Tenendo a mente i rischi noti, forse quelli più grandi rimangono sconosciuti.

Sebbene il mercato apparentemente abbia tratto conforto dal CPI statunitense di ottobre migliore del previsto, con l’inflazione ancora molto al di sopra dell’obiettivo, è chiaro che la lotta all’inflazione è tutt’altro che finita. L’aggressivo inasprimento monetario ha sollevato preoccupazioni sui rischi per il sistema finanziario globale, che si è ormai abituato a tassi bassi. Dopotutto, ogni ciclo di inasprimento della Fed si è concluso con un incidente finanziario.

Le preoccupazioni per i potenziali effetti dell’inasprimento monetario sono particolarmente acuti in Euro Area, dove gli incentivi per le banche a rimborsare anticipatamente i loro prestiti TLTRO probabilmente porteranno a una considerevole riduzione del bilancio della BCE ancor prima dell’inizio formale del quantitative tightening.

Il debito in Euro Area e nel Regno Unito limita la BCE e la BOE nella loro lotta all’inflazione, portando probabilmente a un approccio più cauto da parte di entrambe. I rischi per la stabilità finanziaria potrebbero imporre una tolleranza implicitamente più elevata per l’inflazione.

L’inflazione rimane la priorità

Il problema dell’inflazione negli Stati Uniti è ancora acuto. Ciò significa che l’unica opzione della Fed è continuare a fare dell’inflazione la sua priorità politica. Allo stesso tempo, i rischi di instabilità finanziaria posti da un eccessivo inasprimento monetario sono reali.

La capacità della Fed di affrontare tali rischi è probabilmente più limitata rispetto al passato e a quello che il mercato potrebbe aspettarsi. Questo non solo perché le azioni per reprimere i rischi – la cosiddetta “Fed put” – andrebbero quasi certamente in contrasto con l’obiettivo di abbattere l’inflazione, ma anche perché non possiamo presumere che gli strumenti usati per le crisi passate, come ad esempio le linee di credito di emergenza implementate all’inizio della pandemia, possano essere impiegati oggi.

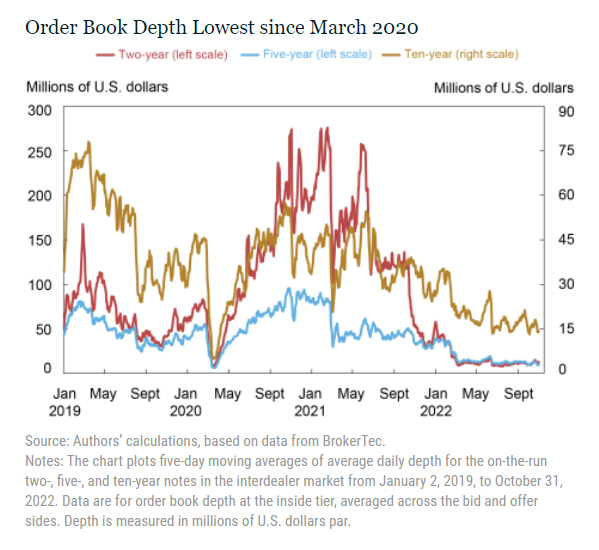

L’illiquidità del mercato del Tesoro

Il debito sovrano in circolazione ha superato di gran lunga la capacità di intermediazione principalmente a causa delle normative post-crisi finanziaria, che scoraggiano il market-making in questi titoli. Ciò spiega in gran parte perché sono apparse delle crepe nel mercato dei Treasury.

La liquidità è cruciale per i molteplici utilizzi dei titoli del Tesoro nei mercati finanziari. I titoli del Tesoro sono utilizzati per finanziare il governo degli Stati Uniti, per gestire il rischio dei tassi di interesse, come benchmark privo di rischio per la determinazione del prezzo di altri strumenti finanziari e dalla Federal Reserve nell’attuazione della politica monetaria. Avere un mercato liquido è importante per tutti questi scopi e quindi di grande interesse sia per i partecipanti al mercato che per i responsabili politici.

Come per la liquidità, ultimamente la volatilità è stata particolarmente elevata. Le interruzioni dell’offerta indotte dalla pandemia, l’elevata inflazione, l’incertezza politica e il conflitto geopolitico hanno portato a un considerevole aumento dell’incertezza sull’andamento previsto dei tassi di interesse, con conseguente elevata volatilità dei prezzi.

La volatilità ha indotto i market maker ad ampliare i loro spread bid-ask, a pubblicare meno profondità a ogni dato prezzo (per gestire l’aumento del rischio di assumere posizioni) e ad aumentare l’impatto sui prezzi delle negoziazioni.

La Fed e le altre principali banche centrali potrebbero essere costrette a utilizzare i propri bilanci per mantenere un funzionamento ordinato del mercato piuttosto che per condurre la politica monetaria.

I bilanci dei fondi comuni di investimento e i fondi pensione

I disallineamenti tra attività e passività dei fondi comuni di investimento hanno il potenziale per innescare svendite di asset in periodi di stress. Questa fragilità strutturale è stata pienamente visibile negli Stati Uniti all’inizio del 2020. La Fed è intervenuta per salvare questi fondi, ma potrebbe non essere in grado di farlo la prossima volta.

E che dire del posto più ovvio in cui guardare, i fondi pensione, dato che sono stati l’epicentro del

episodio di stress più recente nel Regno Unito?

L’apprezzamento del dollaro

Il forte apprezzamento del dollaro derivante dagli aggressivi aumenti dei tassi della Fed sta mettendo sotto stress le tasche del sistema finanziario. Le società in molti mercati emergenti assumono prestiti in dollari. Ciò può essere una fonte di finanziamento poco costosa, ma esercita una pressione sostanziale su queste economie quando la valuta si rafforza. Diverse economie di frontiera sono già nel bel mezzo delle classiche crisi dei mercati emergenti, dovute a una stretta dei finanziamenti in dollari.

Molti di questi paesi sono relativamente piccoli, quindi le ricadute commerciali potrebbero rivelarsi limitate, ma il rischio maggiore è che possano emergere crepe nel sistema finanziario: quando i prestiti vanno male, quali banche sono sovraesposte a questi mutuatari?

Il forte apprezzamento del dollaro mette sotto pressione anche i mutuatari aziendali. Mentre i fondamentali sono ancora sani, le società che hanno emesso prestiti con leva finanziaria a tasso variabile, così come i mutuatari di immobili commerciali, sono vulnerabili a uno shock dei costi di finanziamento.

ARTICOLI CORRELATI:

I possibili effetti del quantitative tightening

Cosa potrebbe spingere la Fed a rallentare l’aumento dei tassi?