L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Inflazione statunitense sotto le aspettative a ottobre: salgono azioni e obbligazioni

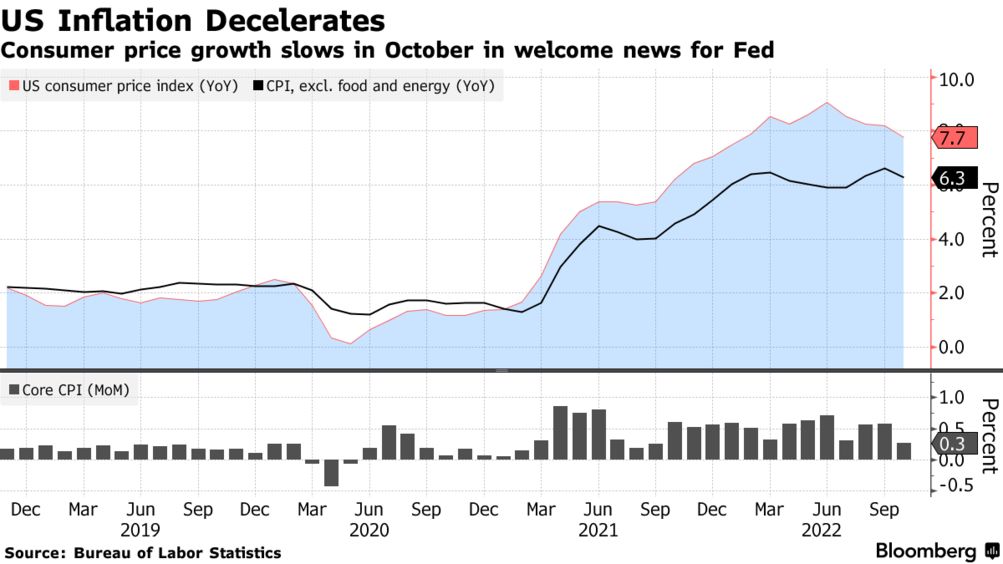

L’inflazione statunitense è andata sotto le aspettative a ottobre, dando spazio alla Federal Reserve per procedere con aumenti dei tassi più piccoli. L’indice dei prezzi al consumo è aumentato del 7,7% rispetto all’anno precedente, l’aumento annuale più piccolo dall’inizio dell’anno e in calo dall’8,2% di settembre.

I prezzi core, che escludono cibo ed energia e sono considerati un indicatore migliore dell’inflazione sottostante, sono aumentati del 6,3%, indietreggiando dal massimo di 40 anni del mese precedente. Il core CPI è aumentato dello 0,3% su base mensile, mentre il CPI complessivo dello 0,4%. Sia gli aumenti annuali che quelli mensili sono stati al di sotto delle stime mediane degli economisti.

Sebbene la decelerazione dei prezzi core sia una buona notizia, l’inflazione rimane troppo alta. Il presidente della Fed Jerome Powell, che ha affermato all’inizio di questo mese che i funzionari devono vedere un modello coerente di indebolimento dell’inflazione mensile, ha indicato che i tassi di interesse probabilmente raggiungeranno un picco più alto di quanto i responsabili politici avessero previsto in precedenza. I funzionari della Fed avranno in mano sia un altro rapporto del CPI che un rapporto sul mercato del lavoro prima della loro riunione politica di due giorni a metà dicembre.

La crescita dei prezzi al consumo dovrebbe rallentare ulteriormente il prossimo anno, anche se alcuni economisti prevedono che il percorso di ritorno all’obiettivo di inflazione della Fed includa sia una recessione che un aumento del tasso di disoccupazione.

Scomponiamo il rapporto sull’inflazione statunitense di ottobre

L’aumento dei costi dello shelter – la componente più importante dei servizi, che costituisce circa un terzo dell’indice CPI complessivo – ha contribuito a più della metà dell’aumento dell’CPI.

Sebbene i dati del settore privato indichino una stabilizzazione – o addirittura un calo – degli affitti in una serie di città in tutto il paese, questi cambiamenti si riflettono nei dati con un ritardo.

Eliminando cibo, energia e shelter, il CPI è sceso dello 0,1%, la lettura più debole da maggio 2020. L’inflazione dei servizi è ora al massimo dal 1982, con un aumento più rapido del CPI dei beni.

I prezzi del cibo e delle auto usate sono diminuiti mentre quelli della benzina sono aumentati del 4%. Nel frattempo, i costi dell’assicurazione sanitaria sono scesi di un record del 4%, il calo più grande dei servizi sanitari dal 1971.

I costi del riscaldamento sono aumentati a ottobre, offrendo scarso sollievo ai consumatori alle prese con il più grande aumento delle bollette energetiche degli ultimi decenni. I prezzi delle utenze hanno continuato a registrare guadagni a due cifre, con le bollette del gas delle famiglie in aumento del 20% e le bollette dell’elettricità in aumento del 14% rispetto a ottobre dello scorso anno.

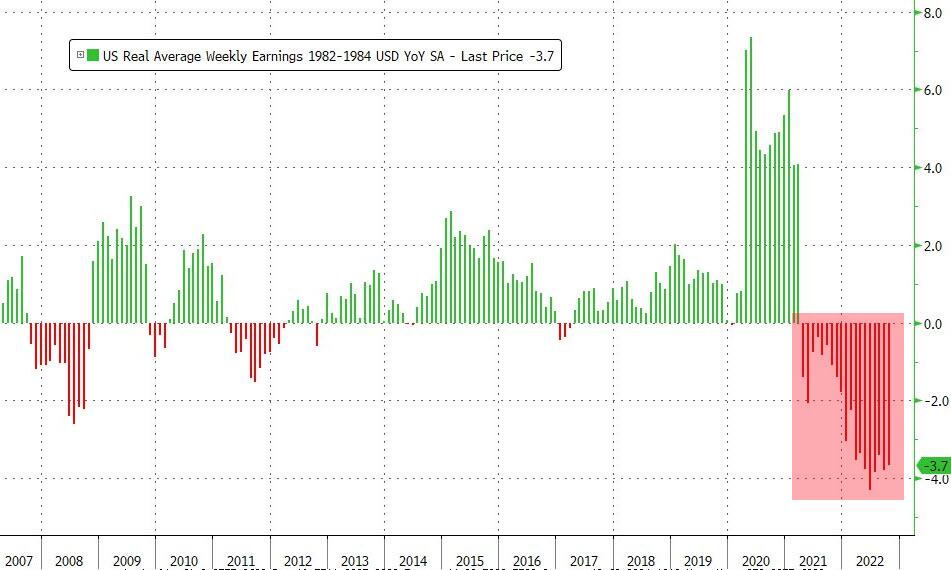

L’inflazione elevata continua a pesare sulle famiglie americane e sull’economia in generale. I prezzi elevati hanno consumato i guadagni salariali e portato molti a stringere la cinghia o fare affidamento sui risparmi e sul debito per continuare a spendere.

La reazione dei mercati al CPI di ottobre

Dalle materie prime alle obbligazioni e alle azioni, quasi tutto è balzato giovedì dopo i dati dell’inflazione statunitense di ottobre.

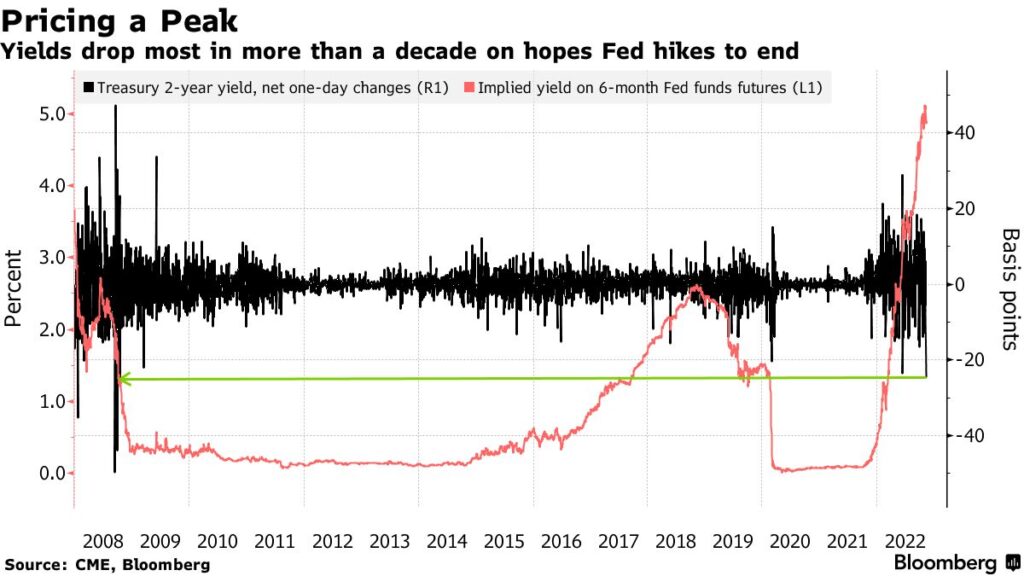

L’S&P 500 è salito del 5,5%, il guadagno del Nasdaq 100 ha superato il 7% e i rendimenti dei Treasury a 10 anni sono crollati di oltre 20 punti base. Se misurati in base alla performance dei più grandi fondi negoziati in borsa che replicano l’S&P 500 e i Treasury, i guadagni combinati di azioni e obbligazioni sono andati oltre il 9%, i migliori da ottobre 2008.

Il Dow Jones ha guadagnato il 3,7%, il guadagno giornaliero più grande da maggio 2020, avanzando del 17% dal minimo del 30 settembre. L’indice delle blue-chip non è lontano dalla soglia del 20% che secondo alcuni investitori segnala l’inizio di un ciclo di mercato rialzista.

I titoli del Tesoro a due anni, nei quali la scorsa settimana i grandi speculatori avevano accumulato posizioni short record secondo i dati compilati dalla Commodity Futures Trading Commission, hanno assistito a un rally che ha spinto i rendimenti al ribasso di 26 punti base, il calo più grande in un decennio.

I trader hanno declassato le probabilità di un altro aumento dei tassi di tre quarti di punto a dicembre, pur continuando a valutare un aumento di mezzo punto. I mercati degli swap hanno riportato le scommesse sul picco dei tassi a poco meno del 4,9% nella prima metà del prossimo anno, da oltre il 5% prima dell’uscita dei dati.

Il dollaro ha avuto il suo giorno peggiore dal 2009, scendendo del 2%. I risk reversals a un mese sul biglietto verde, un indicatore del posizionamento e del sentiment del mercato delle opzioni, sono scesi al livello più basso da giugno, un segno che la domanda di dollari potrebbe diminuire.

Lo yen ha guadagnato quasi il 4%, il guadagno migliore tra le valute del G-10. Le valute europee sono aumentate rispetto al dollaro, con la sterlina che è salita fino al 3,3% al massimo da metà settembre. L’euro è salito fino al 2,1% al massimo in quasi due mesi, mentre il franco svizzero è balzato di oltre il 2%.

ARTICOLI CORRELATI:

Inflazione secolare: le tendenze globali che contribuiscono al cambiamento di regime inflazionistico