L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa aspettarsi dal CPI di ottobre

Il dato più atteso dai mercati quest’anno è stato sicuramente quello dei prezzi al consumo statunitensi. Gli investitori cercano disperatamente dei segnali che diano alla Federal Reserve delle motivazioni per mettere in pausa il suo ciclo di aumento dei tassi d’interesse. Dopo l’ultima lettura che ha sorpreso al rialzo, cosa dobbiamo aspettarci dal CPI di ottobre? Per rispondere a questa domanda, andremo a vedere una serie di misure e indicatori che sembrerebbero anticipare buone notizie.

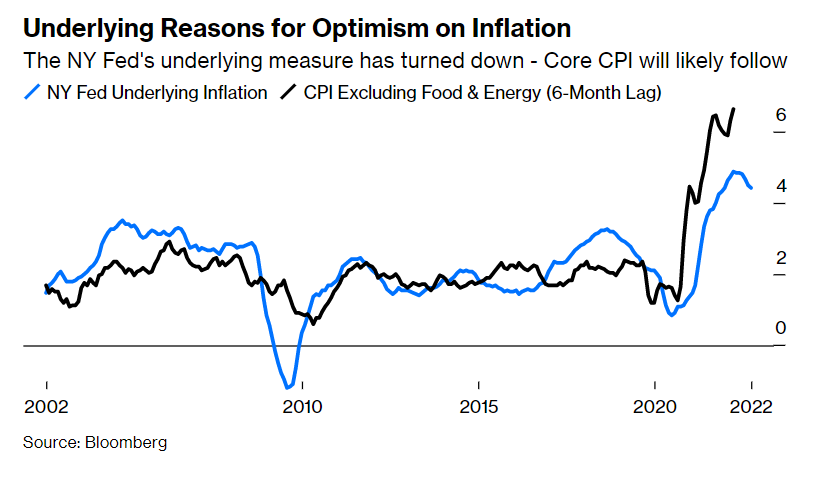

L’inflazione “di fondo” ha raggiunto il picco

La Fed di New York ha dei modelli per calcolare un tasso di inflazione “di fondo”. Questa misura, che include sia i prezzi del CPI che altre variabili macro, è virata al ribasso. In passato, l’indice si è rivelato un buon leading indicator dell’inflazione core. Come mostrato nel grafico che segue, il core CPI tende a seguire l’Underlying Inflation Index con un ritardo di alcuni mesi. Ciò sembra suggerire un punto di flessione dell’inflazione.

Il tasso di crescita della serie è rallentato dal 4,9% registrato da marzo 2022 a maggio 2022. Nel frattempo, il core CPI è aumentato del 6,6% a settembre rispetto all’anno scorso, eguagliando il massimo ciclico raggiunto il mese precedente. L’ultima volta (settembre 2009) che lo spread tra i due indici si trovava ai livelli attuali, il core CPI è crollato entro nove mesi.

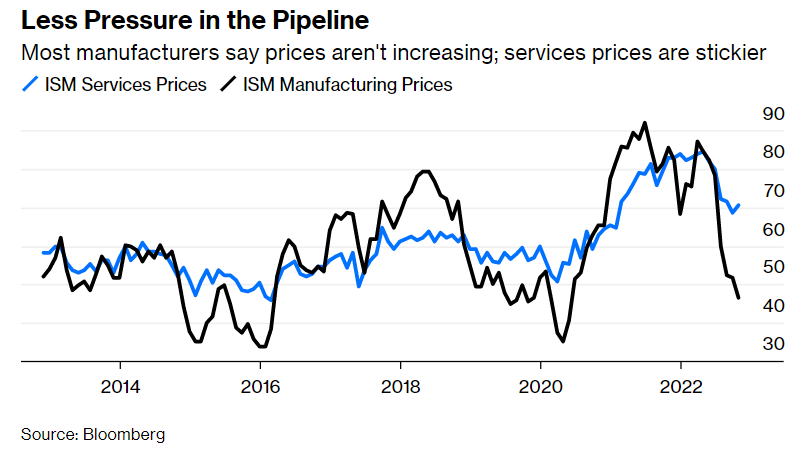

Gli indici dei prezzi dell’ISM

Quando i dirigenti aziendali vengono intervistati nel sondaggio dell’Institute for Supply Management sulle condizioni del loro business, la domanda più importante che riguarda l’inflazione è quella sui prezzi che stanno pagando. L’indice ISM dei prezzi pagati per il settore manifatturiero il mese scorso è sceso sotto 50, il livello considerato come la linea di demarcazione tra espansione e contrazione. L’indice equivalente per i prezzi dei servizi, invece, è leggermente aumentato ma il picco è già stato raggiunto.

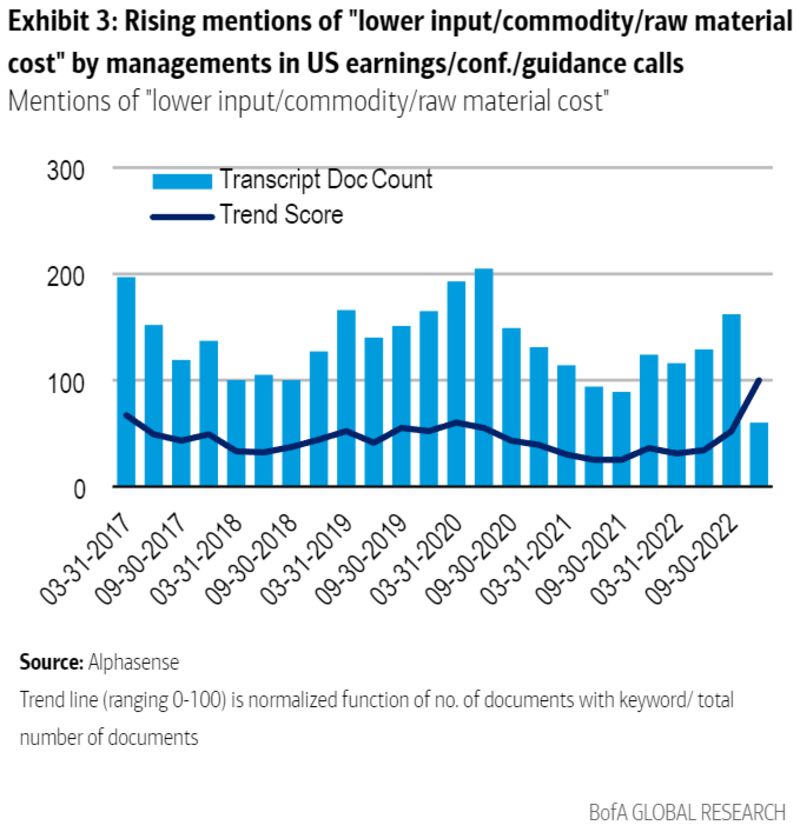

Cosa suggeriscono i CEO delle aziende?

Buone notizie arrivano anche dagli algoritmi che elaborano le earning call dei CEO con gli investitori. In questa stagione degli utili, le menzioni di “prezzi degli input più bassi” sono aumentate. Secondo Bank of America, il numero di dirigenti che ha segnalato costi dei materiali più bassi questo trimestre è il più alto da quando ha iniziato a raccogliere i dati nel 2017.

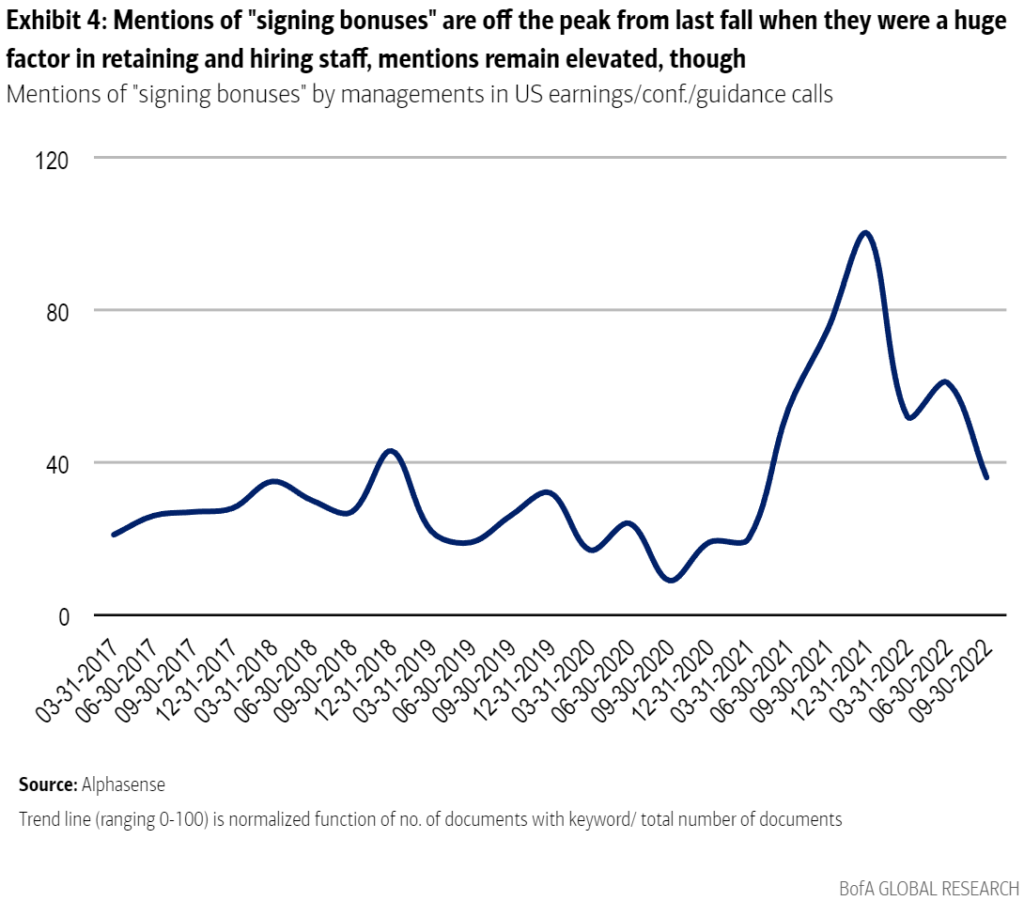

Le trascrizioni hanno anche offerto alcune prove del fatto che il mercato del lavoro non è così rigido come prima. Un anno fa, le aziende si lamentavano di dover offrire dei bonus per attirare personale. Le menzioni di “bonus” sono diminuite in modo molto significativo dal picco dell’autunno scorso ma sono ancora al di sopra della media pre-pandemia.

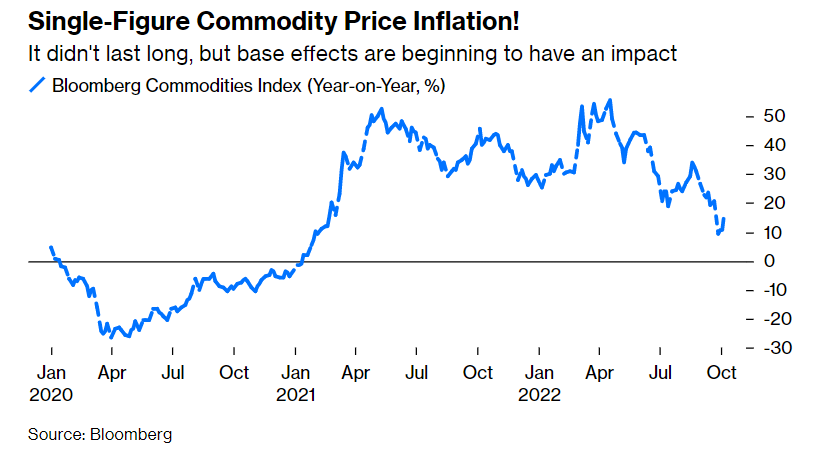

Le materie prime

I prezzi dei futures sulle materie prime non influiscono sull’inflazione core, ma hanno un potente effetto sulle misure headline dell’inflazione e sul costo della vita. Il tasso di inflazione su base annua dell’indice Bloomberg Commodities, un ampio benchmark che include metalli industriali e preziosi, energia e materie prime agricole, è sceso brevemente al di sotto del 10% la scorsa settimana per la prima volta dall’inizio del 2021. Gli effetti base stanno cominciando ad avere un impatto.

La forza deflazionistica della Cina

Per almeno due decenni, la Cina è stata l’acquirente mondiale di ultima istanza, l’ultima fonte di domanda che sostiene i prezzi nel resto del mondo. Ciò non ha causato inflazione, in gran parte perché il paese ha fornito manodopera a basso costo. A questo punto, la politica Covid Zero sta effettivamente aiutando la Fed a tenere sotto controllo la domanda.

La scorsa settimana sono girate notizie non confermate secondo cui la Cina aveva deciso di iniziare a revocare la politica Covid Zero. Poco dopo però è arrivata una dichiarazione ufficiale che metteva in discussione quei rapporti.

“Le pratiche precedenti hanno dimostrato che i nostri piani di prevenzione e controllo e una serie di misure strategiche sono completamente corretti”, ha detto Hu Xiang, un funzionario dell’ufficio di prevenzione e controllo delle malattie della Commissione sanitaria nazionale.

In termini economici, questa è una cattiva notizia per gran parte del resto del mondo in quanto danneggia gli asset rischiosi. Tuttavia, è senza dubbio una buona notizia per le banche centrali poiché la Cina continua a offrire una forza deflazionistica, piuttosto che inflazionistica.

ARTICOLI CORRELATI:

Inflazione USA ad agosto supera le aspettative

Inflazione statunitense al 9,1%

Il picco dell’inflazione? Il CPI di luglio è inferiore alle aspettative